Решились на банковский заем? Оформление может пройти достаточно быстро и просто, если грамотно подойти к каждому из его этапов. Постараемся вам помочь, расписав детально, какие документы для кредита вам понадобятся, ведь без них, как известно, получить деньги в долг не получится.

Для чего кредитору эти документы?

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выполнить любой из предложенных вариантов:

Исчерпывающий пакет документов для оформления кредита в России законодательно не определен. Т.е. каждый из кредиторов устанавливает некоторый список, опираясь на свои внутренние документы с возможным требованием к заемщику представить дополнительные справки, если возникнут сомнения в выдаче. Допустимо также установление определенных сроков, согласно которым действительны те или иные документы.

Так, у заемщика может возникнуть вопрос, а зачем нужны многочисленные документы для оформления кредита? Неужели недостаточно, например, паспорта? Иногда этого вполне хватит, чтобы взять взаймы небольшую сумму денежных средств (потребительский кредит). Но, если нужно больше или есть желание снизить процентную ставку, что допустимо в некоторых случаях, то следует убедить кредитора в своей платежеспособности, добросовестности, а на словах вам не поверят. Изучив бумаги, банк примет решение и возможно изменит условия, применит некоторые льготы. Если же будут очевидны обстоятельства, свидетельствующие о потенциальном невозврате займа в срок, кредитная организация имеет право отказать в выдаче финансов полностью или частично, что закреплено ст. 821 ГК РФ .

В зависимости от программы кредитования требуется соответствующий пакет. Наиболее громоздким считается пакет, необходимый для оформления ипотеки, где риски для банка наиболее высокие (длительный срок займа, крупный размер кредита).

Стандартный пакет документов, необходимых для получения кредита

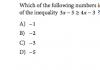

Давайте рассмотрим стандартный перечень, какие документы нужны для оформления кредита физическому лицу. Сразу отметим, что ниже перечисленный список может быть расширен или сведен к минимуму согласно индивидуальным требованиям кредитора. Итак:

| Наименование документа | Описание, для чего необходим документ |

| Заявление-анкета по образцу банка | Находится в общедоступном источнике (на официальном сайте банковской организации), может быть заполнена заемщиком самостоятельно дома или в отделение банка. |

| Паспорт гражданина РФ | Для получения, например, потребительского кредита наличными нужна копия и оригинал документа. |

| Справка с места работы о размере заработной платы заемщика | Может быть представлена в виде 2-НДФЛ или по форме банка. В среднем требуется за последние 6 месяцев пребывания на последней должности. Документ должен иметь подпись директора предприятия или главного бухгалтера, а также специфическую печать (круглый штамп компании). |

| Трудовая книжка (копия) | Подтверждает наличие у клиента необходимого стажа, т.к. в большинстве случаев требуется общий стаж от 1 года. С ее помощью можно еще изучить данные о среднемесячном доходе. |

| Военный билет (копия) | Предоставление необходимо, если клиент (мужчина) находится в возрасте до 27 лет. Банк, таким образом, определяет возможность призыва на военную службу, что может препятствовать возврату кредита в будущем. |

| Документы для кредита под залог недвижимости или другого имущества | В этот перечень входят справки, подтверждающие право собственности заемщика, например, на квартиру, дом или авто. Список актуален по программе залогового кредитования. |

| Документы от поручителя | В случае, если при оформлении займа требуется поручитель, выступающий гарантом сделки, он также предоставляет в банк документы, подтверждающие его личность и финансовую обеспеченность. |

Например, вот такие документы необходимы для получения кредита в Сбербанке.

Дополнительные документы, требуемые банком

Помимо основного перечня, банковские специалисты могут запросить и другие справки, к предоставлению которых заемщик должен быть готовым. Кредит вообще без документов – не выдается. Дело в том, что нередко банкиры сталкиваются с мошенниками. Однако подделать сразу несколько документов, выданных государственными органами – крайне сложно. Получается, что дополнительные документы нужны, чтобы правильно идентифицировать посетителя. Теперь обсудим, какие документы нужны для получения кредита при возникновении у кредитора дополнительных вопросов:

- Договор с учебным заведением, если заемщик – студент.

- Свидетельство ИНН. По нему можно проверить задолженность заемщика по налогам на официальном портале ФНС. Также ИНН вписывается в справку 2-НДФЛ, если подаются сведенья о материальной выгоде заемщика.

- СНИЛС – это страховой номер лицевого счёта физического лица в системе обязательного пенсионного страхования. Он нужен не для проверки начисления средств на пенсионный счет. Для многих кредиторов данный документ является обязательным. С помощью его допустимо на 100% подтвердить личность, ведь паспорт может быть заменен по ряду причин (смена фамилии, имени и пр.), а заменить СНИЛС – невозможно. Также кредитор может по номеру определить официальное место работы клиента, уровень его заработка и пр. «секреты».

- Водительское удостоверение. Может быть представлено в качестве любого второго документа на выбор подтверждающего личность заемщика. Его требуют не все банковские компании.

- Загранпаспорт. Используется также в качестве еще одного документа, подтверждающего личность заемщика. Так сказать, для убедительности.

- Имеющиеся страховые полисы, например, КАСКО, ОСАГО, ОМС и пр. В случае возникновения вопроса о страховании (добровольном или обязательном) заемщик может предъявить имеющиеся документы.

- Копии кредитных договоров с другими банками, выписки по счетам. Необходимы для подтверждения наличия/отсутствия задолженности по кредитам, полученным ранее и на момент оформления нового займа – незакрытым.

- Свидетельство о браке, о рождении ребенка. Требуется, как правило, если заем крупный. Имущество должника, включая и его долги, по законам РФ делится поровну между супругами. Дети претендуют на долю имущества. Например, если в качестве залога выступает квартира, в которой прописана жена и ребенок, следует указать этот факт, приложив соответствующие документы.

- Дипломы об имеющемся образовании. Документ также является подтверждающим личность заемщика. При выборе программы кредитования на обучение – диплом обязателен к предоставлению. Кроме того отмечено, что людям с высшим образованием кредиторы относятся более доверительно.

Документы необходимые для получения кредита тщательно проверяются банкирами. Конечное решение принимается не сразу. Так, по онлайн заявке гражданин может получить предварительное одобрение, а представив необходимый пакет справок спустя некоторое время – отказ от кредитора в выдаче займа. Рекомендуем вам не «лениться», собирая бумаги в банк даже, если некоторые из них являются не обязательными. Чем больше сумма, которую вы планируете получить, тем больше документов пригодится.

Например, вам нужна обычная кредитка. Для ее оформления достаточно лишь паспорта, но прихватив в отделение банка справку 2-НДФЛ, загранпаспорт и водительское удостоверение, вы сможете убедить кредитора в своей платежеспособности и рассчитывать на увеличенный лимит по кредитной карте и, возможно, низкий процент по займу.

Какие документы нужны для взятия кредита пенсионеру?

Итак, мы уже отмечали, что в зависимости от кредитной программы действует тот или иной перечень обязательных к предоставлению документов. Банк также оставляет за собой право требовать дополнительные справки. Здесь не будем рассматривать документы для ипотечного кредита, т.к. этой теме следует посвятить отдельный обзор, ввиду ее громоздкого содержания. А вот о сборе документов для пенсионеров нужно немного поговорить.

Гражданин уважаемого в обществе статуса может рассчитывать на различные виды кредитов в банках России, начиная от обычного потребительского займа до ипотеки. Список по каждой из программ может отличаться, но стандартным списком принято считать следующий:

- Анкета заемщика – образец в банке.

- Паспорт РФ – оригинал и копия (постоянная регистрация – обязательное требование).

- Пенсионное удостоверение.

- Документ, подтверждающий финансовую состоятельность пенсионера. Например, выписка из банковского счета, справка из ПФР с указанием размера пенсии и пр.

- Номер СНИЛС.

- Трудовая книжка или ИНН работодателя – в случае, если заемщик является работающим пенсионером (официально трудоустроен).

Одним из ограничений в выдаче кредита для пенсионеров может быть возраст. Некоторые банки устанавливают возможную грань, например – до 65/70/75 лет на момент возврата денег.

На сегодняшний день, банковские организации предоставляют клиентам множество различных видов кредитов, которые отличаются друг от друга по требованиям к заемщику, особенностям, а также обладают собственными преимуществами и недостатками. Различают следующе виды кредитования:

- целевой – денежные средства выдаются на приобретении какого-либо определенного товара или услуги;

- нецелевой – денежные средства выдаются на любые нужды;

- под залог транспортного средства;

- под залог имущества;

- под залог приобретаемого имущества (перечень документов вы найдете на нашем сайте);

- под поручительство третьих лиц и т.д.

Основные документы

При подаче заявления на получение кредита, вне зависимости от его вида, потребуется собрать и предоставить определенный набор бумаг. В перечень обязательных документов для кредита, например, в Сбербанке входят:

- оригинал и копия паспорта гражданина-заявителя;

- заверенная копия трудовой книжки или другой документ, способный ее заменить;

- справка о полученных доходах физических лиц.

Справку, содержащую информацию о полученных доходах за определенный период времени можно получить в бухгалтерии или кадровом отделе учреждения, в котором ведет трудовую деятельность заявитель. Стоит отметить, что разные банковские учреждения требуют предоставление этого документа за определенный период времени. Для того чтобы узнать необходимый срок, нужно проконсультироваться с сотрудником вашего банка.

Дополнительные документы

Помимо основного пакета, банковская организация может дополнительно потребовать подтвердить определенный социальный статус. Может потребоваться:

- паспорт заграничного типа (кстати, как оформить загранпаспорт нового образца, читайте );

- свидетельство ИНН;

- полис обязательного медицинского страхования;

- копии действующих кредитных договоров и выплаченных соглашений;

- справки, подтверждающие отсутствие имеющихся задолженностей по кредитам и займам;

- справки, подтверждающие факт наличия ценных бумаг, акций и т.д.;

- копии дипломов о полученном образовании.

Целевые кредиты

Обратите внимание

Часть денег, потраченных на обучение, вы можете вернуть в виде налогового вычета. Для этого необходимо собрать нужные документы и обратиться в налоговую инспекцию. Подробнее о вычете мы расскажем в . В другой статье вы можете прочитать, как вернуть деньги за лечение

Для оформления потребительского кредита нужны дополнительные документы, подтверждающие расход средств на товары или услуги, на которые были выданы денежные средства. Например:

- заем выданный на оплату учебы – подтверждением целевой траты денежных средств является соглашение, заключенное с образовательным учреждением;

- покупка какой-либо техники – в качестве подтверждения используется счет-фактура, полученная в магазине;

- жилищный кредит – подтверждением является договор покупки, разнообразные расходные документы и т.д.

Как можно понять, при использовании целевого кредита, необходимо предоставлять документы, которые подтвердят факт расходов средств на те вещи, на которые банк предоставил деньги в долг.

Дополнительная документация, требующаяся для оформления кредита под залог автомобиля

При оформлении займа под залог транспортного средства помимо основного набора документации большинство банковских организация также требуют:

- соглашение купли-продажи автомобиля;

- свидетельство или любой другой документ, подтверждающий право собственности заявителя на транспорт;

- заверенная копия технического транспорта авто;

- справку о регистрации;

- договор страховки.

Набор документов, необходимый для оформления кредита под залог недвижимости

При оформлении займа под залог приобретаемой или имеющейся в собственности недвижимости также потребуется предоставить дополнительные бумаги:

- документ, подтверждающий права собственности заявителя на залоговое имущество;

- кадастровый паспорт недвижимости;

- выписка из Единого государственного реестра прав на недвижимость;

- выписка расширенного типа, взятая из домовой книги.

Дополнительная документация для иных видов кредитования

Если банк заключает кредитное соглашение с индивидуальными предпринимателями, он требует предоставление следующих дополнительных документов:

- оригиналы из нотариально-заверенные копии документов о регистрации индивидуального предприятия;

- выписку с банковского счета организации;

- копию налоговой декларации, которая заполняется по третьей форме налогов на доходы физических лиц.

Какие документы нужны для оформления потребительского кредита — смотрите в видеосюжете:

Если вместо залога, заявитель оформляет кредит под поручительство третьих лиц, то они обязаны предоставить:

- оригиналы и заверенные копии документов, удостоверяющих личность;

- справки, свидетельства или заявления, подтверждающие трудовую занятость;

- любые документы, способные подтвердить финансовую состоятельность и т.д.

Таким образом, если вы желаете одолжить у банка деньги, то настоятельно рекомендуется заранее узнать, какие документы нужны для оформления потребительского кредита. Важно понимать, что банковские организации отличаются друг от друга, соответственно, и требования к предоставляемой документации также могут быть различны. Поэтому перед подачей заявки необходимо ознакомиться с правилами кредитования вашего банка.

Задавайте вопросы в комментариях к статье

Сейчас банки практикуют так называемую выдачу кредитов в один визит. То есть потенциальный заемщик приходит в отделение с пакетом документов, сотрудник формирует заявку и отпускает клиента. При отказе в выдаче кредита ничего не происходит, при положительном же решении кредитной организации средства автоматически зачисляются на счет.

На практике же прийти в банк требуется как минимум дважды. Первый - чтобы узнать, какие документы нужны для получения кредита, второй - чтобы подать на него заявку.

Мы хотим избавить вас от первого посещения банка и рассказать о том, какие нужно предоставить документы для получения потребительского кредита, а также напомнить, что можно подать онлайн-заявку, и тогда идти в банк вообще не придется.

Стандартный пакет документов для потребительского кредита

Конкретный перечень зависит от выбранного вами банка, однако мы проанализировали требования наиболее крупных кредитных организаций РФ и подготовили для вас список документов, которые наверняка потребуются для подачи заявки на кредит.

- Паспорт

, то есть документ, подтверждающий вашу личность и статус резидента Российской Федерации.

В паспорте должен стоять штамп о постоянной регистрации. Если же вы проживаете совершенно не в том регионе, где прописаны, то в банке могут потребовать документ о регистрации по месту пребывания. Срок кредита часто зависит от срока временной прописки. Делается это потому, что в случае невыплаты долга банк должен знать, где вас искать.

- Подтверждение факта вашей занятости

. Это может быть копия трудовой книжки либо выписка из нее. Оба документа должны быть заверены работодателем. В случае, если трудовая книжка у вас отсутствует, ее с успехом заменит трудовой договор.

Если договор заключен на определенный срок, это может повлиять на решение банка. В Россельхозбанке, например, срок заключения кредитного договора не может превышать срок действия трудового договора.

- Доказательство определенного уровня вашего дохода

. Это может быть как справка 2-НДФЛ, так и ее аналог - справка по форме банка.

Второй вариант подходит тем, у кого официальная зарплата меньше фактической. Если работодатель согласен подтвердить банку размер вашего заработка, то в такой справке бухгалтер укажет сумму, которую вы действительно получаете.

Срок, за который предоставляется справка о зарплате, обычно составляет 4 либо 6 месяцев. Мы рекомендуем взять справку за полгода, чтобы иметь возможность подать заявки в несколько банков.

В некоторых случаях подтверждать размер дохода не требуется. Например, если вы обращаетесь в банк, на карту либо счет которого получаете зарплату. Тогда при оформлении заявки на кредит требуется проставить галочку в поле «Являюсь зарплатным клиентом», и сотрудники, принимающие решение по заявке, просто проверят состояние вашего счета и движение по нему денежных средств за нужный период.

Обращайтесь за кредитом в «зарплатный банк». Он не только попросит меньше документов, но и с большой вероятностью снизит ставку процента либо увеличит сумму займа.

- СНИЛС . Его предъявления требуют не все банки, но в ВТБ, например, это один из обязательных документов. Однако помните, что у многих банков есть свои негосударственные пенсионные фонды.

Это означает, что при оформлении кредита вам, возможно, предложат перейти из государственного фонда в негосударственный, для чего и необходим СНИЛС. Поэтому внимательно читайте документы, прежде чем их подписать, особенно если обращаетесь в небольшой, недавно появившийся банк, который пока не имеет хорошей репутации.

На этом список обязательных документов для предоставления кредита заканчивается. В зависимости от вида и цели кредита у вас могут попросить дополнительные документы. Допустим, заявку на кредит подает физическое лицо не в одиночку, а с созаемщиком. Тогда пакет документов потребуется от обоих. При наличии поручителя каждый должен подготовить указанные документы.

Если вы берете потребительский кредит, который планируете обеспечить не поручительством, а залогом какого-либо имущества (квартиры или машины), то потребуются документы, подтверждающие ваше право это сделать. То есть свидетельство о регистрации авто или выписка из ЕГРН на объект недвижимости.

При этом помните, что залог должен быть застрахован. Следовательно, вы обрекаете себя на ежегодные расходы по продлению полиса.

По каким двум документам выдают кредиты?

Иногда банки, даже крупные, предоставляют кредиты при предъявлении минимального пакета документов. Делается это в рамках экспресс-программ. Список документов при этом состоит из двух пунктов.

- Паспорт . Как уже говорилось, он подтверждает вашу личность и гражданство.

- Второй документ. На официальных сайтах банков встречается именно такая формулировка. При этом использоваться в качестве второго документа для кредита может практически что угодно: СНИЛС, ИНН, загранпаспорт, пенсионное свидетельство, даже водительское удостоверение .

Что именно выбрать, решает заемщик. Чаще всего клиенты останавливаются на правах, поскольку они всегда при себе.

По таким кредитам, как правило, меньше суммы, чем по прочим, и выше ставки. Таким образом банки страхуют себя от невыплаты долга. Кроме того, обычно кредиты по двум документам доступны не всем, а только тем, кто уже имеет историю отношений с банком и зарекомендовал себя как надежный клиент.

Берите кредиты в одном банке. Если у вас пять кредитов в разных банках, в итоге вас не будут ценить ни в одном. Если же вы раз за разом кредитуетесь в одной организации, то тем самым зарабатываете себе репутацию хорошего плательщика. В будущем это может обернуться льготным кредитом.

Документы для получения кредита пенсионеру

Поскольку в 55 лет, как и в 60, жизнь не заканчивается, люди на пенсии тоже часто обращаются в банки. Некоторые кредитные организации даже разработали специальные программы для пенсионеров. К их числу относятся Россельхозбанк, Совкомбанк и другие. А вот в Сбербанке подобных предложений нет. Хотя кредит наличными и даже ипотеку в этом банке можно взять при условии, что вы выплатите деньги до достижения 75 лет.

Итак, какие понадобятся документы для кредита пенсионеру?

- Паспорт . Ответ на вопрос о том, какие документы требуются для кредита, всегда начинается с этого слова.

- Подтверждение статуса пенсионера

. Это может быть как пенсионное удостоверение, так и справка из Пенсионного фонда, сообщающая о факте выхода на пенсию.

Первый документ предъявляется в том случае, если пенсионером вы стали в 55 либо 60 лет. Однако представители некоторых профессий выходят на пенсию задолго до достижения установленного законом возраста (например, сотрудники правоохранительных органов). У них пенсионного удостоверения не будет.

Таким людям достаточно взять справку в своем отделении Пенсионного фонда о том, что они действительно имеют право на получение пенсионной выплаты.

- Подтверждение размера пенсии . Выдает такие справки Пенсионный фонд. Как и в случае с зарплатой, если вы получаете пенсию через банк, в который обращаетесь за кредитом, данный документы может вам не потребоваться: банку уже известно, сколько и когда вы получаете и какую часть из этого тратите.

Непременно узнайте, является ли получение пенсии через банк-кредитор требованием. В Россельхозбанке, например, чтобы взять пенсионный кредит, необходимо перевести пенсию в этот банк. Данный пункт даже включен в кредитный договор как одно из обязательств заемщика.

Документы для рефинансирования кредита

Если у вас несколько кредитов в разных банках, то вы можете объединить их в один. Для этого следует оформить кредит на рефинансирование.

Чтобы взять такой кредит, необходимы те же документы, что и на получение обычного потребительского кредита. Чтобы ознакомиться с этим списком, вернитесь, пожалуйста, к пункту первому нашей статьи.

В дополнение к перечисленным выше понадобятся еще документы для рефинансирования кредита.

- Кредитный договор

. Если по каким-то причинам у вас нет оригинала договора (потерялся либо пришел в негодность), уточните в банке, нужен ли именно он либо достаточно предоставить общие условия кредитования. Они обычно выложены на сайте банка, их можно распечатать в любой момент.

Если кредитора такой вариант не устраивает, придется заказывать в банке копию договора. Оригинал вам никто не отдаст, поскольку один экземпляр договора должен храниться в архиве, а вот заверенную копию сделают. Однако сроки предоставления данного документа нужно узнавать в банке.

- Справка об остатке задолженности

. Как правило, такие справки банки выдают моментально, поскольку их формирует компьютерная программа, сотруднику остается только поставить подпись и печать. Однако типовая справка может не устроить кредитную организацию, в которой вы планируете оформить рефинансирование.

Например, ВТБ и Газпромбанк имеют четкие представления о том, как должна выглядеть справка по рефинансируемому кредиту. Они дают своим клиентам список пунктов, которые в такой справке должны быть обязательно.

Если типовая справка первичного кредитора содержит всю требуемую информацию, вы можете ограничиться ею. Если чего-то не хватает, узнайте у сотрудников, можно ли заказать справку по вашим требованиям. Сроки ее изготовления и стоимость зависят от банка.

Всегда проверяйте информацию в полученной справке! Сотрудник, готовивший ее, может опечататься. Да, это будет его вина, но ведь возвращаться и снова заказывать справку придется вам. Поэтому внимательно прочитайте документ, который вам предоставили, и только после этого уходите.

- Справка о качестве исполнения обязательств

. Этот документ содержит информацию о том, были ли у вас просроченные платежи, об их размерах и сроках выплаты просроченной задолженности.

Иногда просят отдельную справку, иногда информацию об этом включают в предыдущий документ.

Если вы совершали платежи с опозданием, узнайте, можете ли вы рассчитывать на одобрение заявки. У некоторых банков есть строгие ограничения по количеству просрочек. Например, 4 просроченных платежа за год - и претендовать на рефинансирование вы не можете.

- Согласие первичного кредитора на повторный залог . Данный пункт важен только для тех, кто рефинансирует ипотечный кредит. Поскольку ваша квартира находится в залоге, вам необходимо, чтобы оба банка - прежний и нынешний - согласились, что ее стоимости хватит на обеспечение обязательств по двум кредитам. Ведь на несколько месяцев, пока вы будете гасить первую ипотеку и снимать обременение, квартира окажется в залоге в двух банках.

Если первый банк вам откажет, это не страшно: как правило, рефинансировать кредит все равно удается. Квартира останется в залоге у первого банка, а второй все равно переведет деньги для досрочного погашения кредита. Но до тех пор, пока вы не снимете обременение и не оформите квартиру в залог по действующему кредиту, вам придется платить по повышенной процентной ставке.

Альтернативой рефинансированию может стать реструктуризация кредита. Однако помните, что, уменьшая ежемесячный платеж до комфортного, вы тем самым увеличиваете срок и, следовательно, переплату.

Итак, теперь вы знаете, какие для кредита нужны документы. Только помните, что многие из них имеют срок действия, и не затягивайте с подачей заявки. Иначе справки придется собирать заново, а это не всегда быстро.

Всегда сопряжено с массой хлопот для потребителя. Каким бы ни был оформляемый продукт, к нему нужно представить массу бумаг, и нередко их число в комплекте достигает десятка. Это в особенности касается кредитования: выдавая ссуду, банк желает получить максимум гарантий в платежеспособности лица. Лучший способ зарекомендовать себя - представить документальное подтверждение. В данной статье постараемся разобраться какие документы нужны для получения кредита.

Базовый комплект документов для получения кредита

То, какие документы нужны для оформления потребительского кредита , зависит от типа займа. Очевидно, что при рефинансировании банк запросит больший набор бумаг, чем при получении простого потребительского кредита физическому лицу. Не последнюю роль играет категория заемщика. Так, банковские организации активно поощряют своих зарплатных клиентов: выдают ссуды по упрощенной процедуре и с минимальным числом справок.

Тем не менее, есть обязательные документы - их представляет каждый потребитель:

- Паспорт гражданина РФ. Он должен быть подлинным и принадлежать заемщику. Пункт о постоянной/временной регистрации в районе выдачи кредита опционален - он зависит от типа ссуды и конкретного учреждения.

- Свидетельство социального страхования (СНИЛС). Поскольку карта соцстраха оформляется для каждого гражданина РФ, она служит вторым документом для подтверждения личности.

- ИНН. Это номер, который налоговые органы присваивают каждому плательщику. Представление карточки или просто цифр необходимо юридическим лицам, берущим кредит на бизнес.

- Трудовая книжка или трудовой договор. В финансовое учреждение подается заверенная копия одного из документов. Она подтверждает занятость лица, его приверженность постоянному месту работы.

С высокой долей вероятности один-два документа из числа перечисленных затребуют в банке даже при оформлении или некрупного займа.

Подтверждение платежеспособности

Другая категория документов для получения кредита - справки о доходах. На их основе банк делает выводы о платежеспособности лица, определяет размер ссуды и процентную ставку. С учетом различного типа занятости клиентов, банки предлагают несколько альтернатив:

- . Это форма налоговой отчетности, которая наиболее полно отражает размер финансовых поступлений лица, а также уплачиваемый с них налог.

- Справка по форме банка. Ее предлагается оформить гражданам, получающим заработок по серой схеме. В такой можно указать весь объем дохода - даже ту его часть, которая скрыта от налогообложения.

- Налоговая декларация 3-НДФЛ. Ее копию представляет индивидуальные предприниматели и лица, занятые частной практикой (нотариусы и адвокаты).

- Выписка из отделения ПФ России и/или иного негосударственного пенсионного фонда. Наравне с зарплатой, пенсия - источник дохода и критерий финансовой надежности лица.

- Выписка с карт-счета. Этот документ актуален лишь для текущих клиентов банка, получающих на его пластик зарплату.

Документ о доходах - главный гарант банка, поэтому отказ его представить автоматически поставит крест на сотрудничестве. Также советуем внимательно отнестись к оформлению справок, в том числе внутреннего образца: мелкие неточности могут насторожить банк, не говоря уже о сомнительном содержании документов.

Дополнительные документы для оформления кредита

Как правило, самой важной бумагой для банка оказывается справка 2-НДФЛ. Ее представления достаточно, чтобы подтвердить платежеспособность лица. Дополнительный документ запрашивают у клиентов, имеющих иные источники дохода, помимо зарплаты:

- Декларация 3-НДФЛ. Доход в ней фиксируют не только ИП, но и рядовые граждане. Речь идет о прибыли с аренды/найма недвижимости и транспорта, доходе с иных гражданско-правовых договоров.

- Загранпаспорт. Отметки о выезде заграницу за последний год указывают на высокий уровень дохода лица, финансовую стабильность.

Остальные бумаги привязаны к конкретному кредитному продукту:

- Документы по недвижимости. Включают свидетельство о праве собственности, договор долевого участия, кадастровый паспорт и другие. Запрашиваются банком при оформлении ипотеки.

- Документы по автотранспорту. Включают ПТС, водительское удостоверение, полис КАСКО и другие. Необходимы при автокредите или займе под залог автомобиля.

- Текущий кредитный договор. Запрашивается при рефинансировании, чтобы на его основе заключить договор с новым банком.

Помимо упомянутых бумаг, у клиентов часто требуют свидетельство о браке или разводе (так как супруги по закону выступают созаемщиками), договор с учебным заведением (при образовательном кредите), дипломы о высшем образовании (чтобы подтвердить профессиональный статус). Конкретный набор справок для получения кредита всегда стоит уточнить - не бывает универсальных требований и одинаковых финучреждений.

Какие документы нужны для кредита в Сбербанке

По объему выданных кредитов в 2017 году с большим отрывом лидировал . Среди 13,5 триллионов ссуд, выданных в учреждении за минувший год, большинство составили . Оформить их - сравнительно легко. В отличие от ипотеки, Сбербанк запрашивает по потребительским кредитам самый базовый набор бумаг. Он включает:

- Заявление на кредит;

- Паспорт гражданина РФ с постоянной/временной регистрацией в районе выдачи ссуды;

- Копия трудового контракта/трудовой книжки, выписка или справка по форме работодателя.

Доход предлагается подтвердить любым из доступных способов:

- Декларация 2-НДФЛ или 3-НДФЛ;

- Справка из ПФ России и/или НПФ.

Заполнив заявку на интернет-портале Сбербанка, клиент должен дождаться звонка операциониста. Последний назовет точный перечень документов, которые следует принести в банк. Оформление кредита можно начать и с отделения Сбербанка, но тогда стоит захватить с собой базовый комплект бумаг - паспорт, 2-НДФЛ и копию трудовой книжки. Они точно не окажутся лишними.

10:13 22.10.2019Разнообразие и доступность кредитов сделали этот банковский продукт очень популярным. В зависимости от выбора займа клиент предоставляет определенный пакет документов. Подробнее о том, что нужно для получения кредита – читайте в статье.

Какие данные нужны для кредита

Оформление любого займа в банке начинается с составления заявления-анкеты. Кредитная организация должна знать о клиенте всё, что характеризует его надежность и платежеспособность. состоит из следующих пунктов:

- ФИО заемщика, дата рождения;

- паспортные данные;

- адрес проживания и регистрации;

- работа и доход;

- семейное положение, количество иждивенцев;

- образование;

- наличие кредитов в других банках;

- сведения о залоге, если таковой необходим;

- контактная информация.

Кроме этого клиент указывает номер счета или карты для зачисления кредита в случае одобрения заявки. доступна для составления в онлайн-режиме или на бумажном носителе.

Какие документы нужны для получения кредита

Список документов, необходимых для оформления ссуды физическим лицом:

- заявление на получение ссуды (анкета);

- паспорт заемщика и копия;

- справка о зарплате или ином доходе заемщика – в произвольной форме или 2-НДФЛ;

- трудовая книжка и ее копия;

- пенсионное удостоверение, при наличии.

От участников зарплатного проекта банка требуется только паспорт и второй документ на выбор клиента.

В зависимости от разновидности и суммы кредита, а также категории заемщика могут понадобиться дополнительные документы:

- военный билет – для мужчин моложе 27 лет;

- загранпаспорт;

- СНИЛС;

- водительское удостоверение;

- договор на обучение в высшем или среднем специальном учебном заведении – для кредита на образование;

- договор купли-продажи машины, оплаченный полис КАСКО – для автокредита;

- сведения о залоговом имуществе;

- документы по приобретаемой недвижимости – для ипотеки;

- паспорта поручителей, их анкеты и справки о доходах;

- справка о составе семьи;

- свидетельство о браке;

- прочие документы.

Обязательные документы по кредитам для бизнеса:

- заявление;

- удостоверение личности заемщика;

- свидетельство о гос. регистрации;

- свидетельство о постановке на учет в ФНС;

- выписка из Единого гос. реестра;

- свидетельство о регистрации в ФСС.

Дополнительные бумаги:

- копия налоговой декларации;

- копия кассовой книги;

- лицензии на особые виды деятельности;

- документы, регламентирующие деятельность предприятия или ИП;

- документы о залоге;

- свидетельства о собственности на земельные участки и недвижимость.

Главное подтверждение кредитоспособности заемщика – справка о доходах. Большинство банков требуют предоставления справки 2-НДФЛ за период от 3 месяцев до 2 лет. Допускается принятие справки свободного формата на бланке организации, в которой работает заемщик. Основное условие – «живая» печать предприятия и собственноручные подписи руководителя и главного бухгалтера. Пенсионеры подтверждают доходы справкой о начисленной и выплаченной пенсии за определенный период.

Справки, необходимые для оформления :

- об отсутствии обременения залога;

- о состоянии ссудной задолженности по другим займам;

- об обороте по расчетному счету;

- из налоговой инспекции о долгах перед государством и фондами.

Для кредита на развитие предприятия юридическое лицо предоставляет бизнес-план.

Некоторые из документов, необходимых для оформления кредита, невозможно получить в день обращения. Поэтому банки дают срок для сбора всей документации

Нужен паспорт для кредита

Для получения кредита паспорт заемщика требуется в обязательно порядке. В документе должна быть указана прописка, семейное положение, наличие детей. Распространенным стало явление, когда кредит оформляется по поддельным документам.

Многочисленные сайты в интернете предлагают за определенную плату оформить дубликат утерянного настоящего паспорта или поддельного документа со всеми степенями защиты. Отличить недействительный паспорт от настоящего работники банка не всегда в состоянии, так как документ с оригинальным номером проходит по всем базам профильных ведомств.

Когда нужен поручитель для кредита

– это человек, который берет на себя ответственность за своевременную выплату кредита . При небольших суммах займов поручители чаще всего не привлекаются. В случае, когда доходов заемщика не достаточно для получения большой суммы кредита, необходим один поручитель или более.

Подписав договор поручительства, человек обязуется в случае неуплаты кредита заемщиком, не зависимо от причин, погашать ссуду самостоятельно. Если за нерадивого заемщика поручались несколько человек, то задолженность по займу гасится всеми в равных долях.

Ипотечные и автокредиты почти никогда не обходятся без поручительств со стороны родственников или знакомых заемщика. Кроме этого, поручителей привлекают по ссудам, когда заемщик имеет не очень хорошую кредитную историю.

Как обязательное условие присутствует по программам и автокредитованию. В том и другом случае залогом является объект займа. Потребительские кредиты чаще всего беззалоговые. Исключение составляют ссуды на очень крупные суммы. Наличие залога по кредиту способно повлиять на уменьшение процентной ставки.

К залоговому имуществу банки предъявляют определенные требования. Если это недвижимость, то она должна находиться в собственности заемщика или его супруги. Обременение третьими лицами недопустимо. Аналогичные требования к авто. Кроме этого, залогом могут быть ценные бумаги, счета в банках, другие материальные ценности достаточной стоимости.

Сумма залога исчисляется по его рыночной цене. Оценка производится независимыми экспертами. Необходимой является сумма залога, превышающая размер кредита как минимум на четверть. Важное требование – высокая ликвидность имущества.

Когда нужен брокер для получения кредита

Как профессиональный участник кредитного рынка брокер способен ускорить и облегчить сбор документов для оформления ссуды. Его работа заключается в посредничестве между заемщиком и кредитной организацией. «Белые» имеют хорошо налаженные связи со многими банками, что позволяет выбирать наиболее выгодные условия кредитования.

Привлечение брокера имеет смысл не всегда. Чаще всего услугами посредника пользуются клиенты, желающие получить выгодный кредит на жилье, транспорт или развитие бизнеса, а также заемщики с плохой кредитной историей.

Стоит отметить, что помощь профессионального брокера не дешева. Прежде

чем обращаться за ней, необходимо выяснить, что клиент хочет получить от такого

сотрудничества. Выгодно привлекать посредника:

Стоит отметить, что помощь профессионального брокера не дешева. Прежде

чем обращаться за ней, необходимо выяснить, что клиент хочет получить от такого

сотрудничества. Выгодно привлекать посредника:

- для экономии времени, так как сам клиент не в состоянии за короткий срок выяснить условия кредитования во многих финансовых организациях;

- для быстрого сбора документов, так как у профессионала налажены связи во многих государственных структурах и не только;

- для клиентов, которые вообще не разбираются в кредитах и не хотят вникать в это;

- для «рискованных заемщиков», когда добросовестный брокер предпринимает все возможные шаги для снижения вероятности отказа в займе.

На рынке данных услуг функционирует множество « » брокеров. Чтобы не попасться на их удочку, лучше выбирать фирмы по рекомендации проверенных людей.

Что нужно для получения кредита

Помимо документов, необходимых для получения ссуды, клиент должен запастись терпением, вести себя уверенно с сотрудниками банка, выполнять все необходимые требования и рекомендации. Лучше выбирать ту кредитную организацию, где клиент получает заработную плату, пенсию или другие выплаты.