Из этой статьи вы узнаете:

- Как определить вероятную прибыльность проекта

- Как выяснить, стоит ли делать инвестиции в проект

- Что такое NPV инвестиционного проекта

- Какова формула расчета NPV для нового проекта

- Как точно вычислить ЧДД для определенного проекта

Чистая приведенная стоимость (NPV) входит в число самых важных показателей, позволяющих принимать решение о целесообразности инвестиций в проект. Обычно этот показатель используется в области корпоративных финансов, но при необходимости может быть применен для постоянного мониторинга общей финансовой ситуации. Вне зависимости от сферы использования, очень важно понимать, как рассчитать NPV правильно для инвестиционного проекта и какие трудности могут встретиться в процессе этой работы.

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

Дисконтирование - это определение стоимости денежного потока путём приведения стоимости всех выплат к определённому моменту времени. Дисконтирование является базой для расчётов стоимости денег с учётом фактора времени.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта. Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Повторим, что NPV – один из ключевых показателей оценки эффективности инвестиционных проектов. Поэтому если рассчитать его даже с малейшей неточностью, можно столкнуться с потенциально неэффективным вложением средств.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

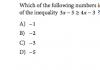

Формула расчета NPV

Как рассчитать чистый дисконтированный доход NPV? Казалось бы, все просто: нужно вычесть из всех притоков денежных средств все оттоки по каждому временному отрезку, после чего привести полученные значения к моменту расчета.

- IC – сумма первоначальных инвестиций;

- N – число периодов (месяцев, кварталов, лет), за которые нужно рассчитать оцениваемый проект;

- t – отрезок времени, для которого необходимо рассчитать чистую приведенную стоимость;

- i – расчетная ставка дисконтирования для оцениваемого варианта вложения инвестиций;

- CFt – ожидаемый денежный поток (чистый) за установленный временной период.

Пример того, как рассчитать NPV

Известно, что в бизнес было инвестировано 500 тыс. рублей.

Ожидаемые доходы (CFt) за 5 лет составят:

- 2014 год – 100 тыс. рублей;

- 2015 год – 150 тыс. рублей;

- 2016 год – 200 тыс. рублей;

- 2017 год – 250 тыс. рублей;

- 2018 год – 300 тыс. рублей.

Ставка дисконтирования равна 20 %.

Решение задачи:

где CFt – денежные потоки по годам;

r – ставка дисконтирования;

t – номер года по счету.

Тогда в первый год чистый денежный поток будет равен CFt / (1 + r) × t = 100000 / (1 + 0,2) 1 = 83 333,33 рублей.

Во второй год этот показатель составит CFt / (1 + r) × t = 150000 / (1 + 0,2) 2 = 104 166,67 рублей.

В третий год получится результат CFt / (1 + r) × t = 200000 / (1 + 0,2) 3 = 115 740,74 рублей.

В четвертый год чистый денежный поток окажется равен CFt / (1 + r) × t = 250000 / (1 + 0,2) 4 = 120 563,27 рублей.

В пятый год – CFt / (1 + r) × t = 300000 / (1 + 0,2) 5 = 120 563,27 рублей.

∑CFi / (1 + r) × i = 83333,33 + 104166,67 + 115740,74 + 120563,27 + 120563,27 = 544 367,28 рублей.

Применяем уже упомянутую выше формулу расчета и получаем:

NPV = - 500 000 + 83 333,33 + 104 166,67 + 115 740,74 + 120 563,27 + 120 563,27 = 44 367,28 рублей.

NPV= 44 367,28 рублей.

Напомним: чтобы инвестиции оправдались, итоговый показатель должен быть положительным. В нашем примере он положителен.

Как рассчитать NPV инвестиционного проекта: пошаговая инструкция

- Определите сумму начальных инвестиций.

Часто средства инвестируются, чтобы приносить прибыль в долгосрочной перспективе. Так, строительная компания может приобрести бульдозер и получить возможность заниматься крупными проектами, а значит, больше зарабатывать. У подобных инвестиций всегда есть первоначальный размер.

Допустим, вы владелец ларька и занимаетесь продажей апельсинового сока. Вы собираетесь купить электрическую соковыжималку, чтобы повысить объемы производимого сока. Если соковыжималка стоит $100, то $100 – это начальные инвестиции, со временем с их помощью вы заработаете больше. Если изначально правильно рассчитать NPV, то можно понять, стоит ли покупать соковыжималку.

- Решите, какой период времени нужно анализировать.

Приведем еще один пример: обувная фабрика покупает дополнительное оборудование, поскольку стремится расширить производство и заработать больше за конкретный промежуток времени. То есть до тех пор, пока данное оборудование не выйдет из строя. Поэтому чтобы рассчитать ЧДД, нужно представлять себе период, за который вложенные средства смогут окупиться. Этот срок может измеряться в любых единицах времени, но обычно за один временной период принимают один год.

Вернемся к примеру с соковыжималкой – на нее дается гарантия на 3 года. Значит, перед нами три временных периода, так как высока вероятность, что спустя три года соковыжималка выйдет из строя и перестанет приносить дополнительные средства.

- Определите поток платежей в течение одного временного периода.

То есть вам нужно рассчитать поступления средств, которые появляются за счет ваших инвестиций. Поток платежей может быть известным или оценочным значением. Во втором случае компании и финансовые фирмы тратят много времени и нанимают соответствующих специалистов и аналитиков для его получения.

Предположим, по вашему мнению, покупка соковыжималки за $100 принесет дополнительные $50 в первый год, $40 во второй год и $30 в третий год. Это произойдет благодаря сокращению времени, затрачиваемого на производство сока, и затрат на зарплату сотрудников. Тогда поток платежей может быть представлен таким образом: $50 за 1 год, $40 за 2 год, $30 за 3 год.

- Определите ставку дисконтирования.

Существует правило, согласно которому любая сумма в настоящий момент имеет большую ценность, чем в будущем. Сегодня вы можете положить ее в банк, а через какое-то время получить ее с процентами. Иными словами, $10 сегодня стоят больше, чем $10 в будущем, ведь вы можете инвестировать $10 сегодня и получить взамен больше $11. Так как нам нужно рассчитать NPV, необходимо знать процентную ставку на инвестиционный счет или инвестиционную возможность с аналогичным уровнем риска. Она называется ставкой дисконтирования – для вычисления нужного нам показателя ее надо представить в виде десятичной дроби.

Нередко компании используют средневзвешенную стоимость капитала, чтобы рассчитать ставку дисконтирования. В простых случаях допускается использование нормы доходности по сберегательному счету, инвестиционному счету, пр. Иными словами, счету, на который можно положить деньги под проценты.

В нашем примере, если вы откажитесь от соковыжималки, вы сможете вложить те же средства в фондовый рынок, где заработаете 4 % годовых от вложенной суммы. Тогда 0,04 или 4 % – это ставка дисконтирования.

- Дисконтируйте денежный поток.

Для этого используйте формулу P / (1 + i) × t, где P – денежный поток, i – процентная ставка и t – время. Пока можно не задумываться о начальных инвестициях, но они будут нужны нам при следующих расчетах.

Напомним, что в нашем случае три временных периода, поэтому рассчитать показатель по формуле придется трижды. Так будет выглядеть вычисление ежегодных дисконтированных денежных потоков:

- Год 1: 50 / (1 + 0,04) × 1 = 50 / (1,04) = $48,08;

- Год 2: 40 / (1 +0,04) × 2 = 40 / 1,082 = $36,98;

- Год 3: 30 / (1 +0,04) × 3 = 30 / 1,125 = $26,67.

- Сложите значения дисконтированных денежных потоков и вычтите из результата начальные инвестиции.

У вас получиться рассчитать сумму средств, которую принесут вложенные инвестиции, по сравнению с доходом от альтернативных инвестиций под ставку дисконтирования. Повторим, что если перед вами положительное число, то вы заработаете больше денег на инвестициях, чем на альтернативных инвестициях. И наоборот, если число отрицательное. Но не стоит забывать, что точность результата зависит от того, насколько верно удалось рассчитать будущие потоки денежных средств и ставку дисконтирования.

48,08 + 36,98 + 26,67 - 100 = $11,73.

- Если NPV – положительное число, проект принесет прибыль.

Вы получили отрицательный результат? Тогда лучше инвестировать средство в другой проект или пересмотреть имеющийся. Если отойти от примеров, то данный показатель позволяет понять, стоит ли в принципе вкладывать деньги в определенный проект.

В нашем примере с соковыжималкой ЧДД = $11,73. Поскольку мы получили положительное число, вы, вероятно, решитесь на покупку.

Подчеркнем, полученная цифра не значит, что за счет соковыжималки вы выиграете всего $11,73. Этот показатель говорит о том, что вы получите сумму на $11,73 больше, чем та, которую вы бы получили, вложив деньги в фондовый рынок под 4 % годовых.

Как рассчитать NPV в «Microsoft Excel»

В «Microsoft Excel» есть формула, которая рассчитывает чистую приведенную стоимость. Для этого вам нужно знать ставку дисконтирования (указывается без знака «проценты») и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока) - инвестиции.

На создание подобной таблицы уходит не больше 3-4 минут, то есть благодаря «Microsoft Excel» вы сможете рассчитать необходимое значение гораздо быстрее.

Возможные сложности при расчете NPV

При работе с NPV мало знать, что это такое и как рассчитать, нужно также представлять пару важных тонкостей.

Начнем с того, что данный показатель трудно объяснить тем, кто не занимается финансами.

Фразу «дисконтированная стоимость будущих денежных потоков» нелегко заменить при общении на «нефинансовом» языке. Однако этот показатель стоит того, чтобы потратить силы на его объяснение. Любая инвестиция, которая проходит тест ЧДД, повышает акционерную стоимость. И наоборот, инвестиции, которые этот тест не прошли, точно нанесут урон компании и акционерам.

Также менеджеры не должны забывать: чтобы рассчитать NPV, нужно основываться на нескольких предположениях и оценках. Иными словами, расчет может быть субъективен и содержать ошибки. Можно снизить риски, дважды проверив свои оценки и сделав анализ чувствительности после первоначального расчета.

Ошибочные оценки сильно скажутся на конечных результатах расчета – все они могут возникнуть в трех случаях:

- Первоначальные инвестиции. Вы знаете, в какую сумму обойдутся проект или расходы? При покупке оборудования по фиксированной цене такой риск отсутствует. Но если вы обновляете свою ИТ-систему, и ваши затраты на персонал зависят от сроков и этапов проекта, а также вы собираетесь делать предполагаемые закупки, суммы оказываются достаточно условными.

- Риски, связанные со ставкой дисконтирования. Вы используете сегодняшнюю ставку, чтобы рассчитать будущие доходы, но может быть так, что на третьем году проекта процентные ставки будут расти, а стоимость ваших средств увеличится. То есть ваши доходы за этот год окажутся менее ценными, чем вы планировали.

- Прогнозируемые результаты проекта. Именно здесь финансовые аналитики часто ошибаются в оценке, когда решают рассчитать NPV и PI. Вам важно быть уверенными в прогнозируемых результатах вашего проекта. Обычно прогнозы оптимистичны, ведь люди хотят делать проект или закупать оборудование.

Осуществляя дисконтирование спрогнозированного денежного потока, следует учитывать тот факт, что предприятие получает доходы и осуществляет расходы равномерно в течение года, поэтому дисконтирование потоков должно быть произведено для середины периода. Расчет фактора текущей стоимости осуществляется по формуле:

F - фактор текущей стоимости,

R - ставка дисконта,

n - число периодов.

Далее определенный таким образом фактор текущей стоимости умножается на величину денежного потока в прогнозном периоде за соответствующий период. Текущие величины стоимости денежных потоков складываются, в результате чего получается чистая текущая величина денежного потока за весь прогнозный период.

Также необходимо определить величину денежного потока в постпрогнозном периоде. Эта задача решается с применением модели Гордона.

Суть модели Гордона заключается в том, что стоимость денежного потока на начало первого года постпрогнозного периода будет равна величине капитализированной прибыли постпрогнозного периода (то есть сумме всех ежегодных будущих денежных потоков в постпрогнозном периоде).

Модель Гордона выглядит следующим образом:

V - суммарная величина денежного потока в пост прогнозный период,

G - денежный по ток в последний прогнозный год,

R - ставка дисконта;

g - ожидаемые темпы роста денежного потока в постпрогнозном периоде.

Модель Гордона исходит из следующих условий:

Темп прироста денежного потока ОАО « Оптторг» в постпрогнозный период, по мнению специалистов, будет порядка 5% (что коррелирует с темпом прироста выручки компании в 2013 г.).

Дисконтирование стоимости постпрогнозного периода должно производиться по фактору текущей стоимости последнего года отчетного периода (в нашем случае фактор текущей стоимости берется на конец 5-го года).

После чего, полученная величина от дисконтирования стоимости компании в постпрогнозном периоде прибавляется к чистому денежному потоку, определенному за прогнозный период. Результатом является рыночная стоимость 100% собственного капитала оцениваемого предприятия.

Началом прогнозного периода является дата проведения оценки, концом - 31 декабря последнего прогнозного года. Датой проведения оценки является 8 июля 2004 года. Поэтому в расчёт чистой текущей стоимости включён денежный поток не за весь 2009 год, а за период с 8 июля до 31 декабря 2009 года, продолжительностью 176 дней (0,48 года). В результате этого денежный поток 2009 г. корректируется на коэффициент 0,48. Соответственно, дисконтирование проводится на середину данного периода. Тогда продолжительность времени от даты оценки до его середины составит:

Т2004 = 176/365/2 = 0,241 лет

Продолжительности периодов от даты проведения оценки до середины 2010, 2011, 2012, 2013 и начала постпрогнозного периода составят:

Т2005 = 0,241 х 2 + 0,5 = 0,982

Т2006 = 0,982 + 1 = 1,982

Т2007 = 1,982 + 1 = 2,982

Т2008 = 2,982 + 1 = 3,982

Т пост. прогноз = 3,982 + 0,5 = 4,482

Заключительными поправками являются:

1. Поправка на избыток (недостаток) собственного оборотного капитала. Данная поправка необходима для учета фактической величины собственного оборотного капитала, поскольку в модели денежного потока учитывается требуемая величина оборотного капитала, при этом фактическая его величина может не совпадать с требуемой. В результате, избыток собственного оборотного капитала необходимо прибавить, а недостаток - вычесть из величины предварительной стоимости.

Специалисты Оценщика при определении поправки на избыток (недостаток) СОК на дату оценки - 8 июля 2009 г. могли опираться:

- -на фактические данные бухгалтерской отчетности за 1 кв. 2009 г., дата составления которой отстоит от даты оценки на 99 дней;

- -прогнозные значения состояния текущих активов и обязательств предприятия, рассчитанные в целом для 2009 г. (дата прогноза отстоит от даты оценки на 176 дней).

В ходе прогноза изменения собственного оборотного капитала мною были рассчитаны значения текущих активов и обязательств предприятия по итогам 2009 г. (соответственно 18 528 тыс. руб. И 54 978 тыс. руб.) и был определен недостаток СОК, который равен 36 450 тыс. руб.

Период с 01 января 2009 г. до 8 июля 2004 г. = 31 + 29 +31 + 30 +31 +30 +8 = 190 дней;

Количество дней в 2009 г. = 365 дней;

Коэффициент пересчета на дату оценки = 190 / 365 = 0,52;

Недостаток СОК = 36 450 тыс. Руб. * 0,52 = 18 954 тыс. руб.

Данная модель справедлива только в одном случае: темпы изменения остатков средств на счетах учета текущих активов и обязательств одинаковы на протяжении всего года и недостаток СОК растет линейно.

Рассчитаем, исходя из прогнозных данных, значения недостатка СОК по итогам первого квартала 2009 г.:

Количество дней в 2009 г. = 365 дней;

Коэффициент пересчета на дату оценки = 91 / 365 = 0,25;

Недостаток СОК = 36 450 тыс. Руб. * 0,25 = 9 112,5 тыс. руб.

Сопоставление фактического недостатка СОК в 1 кв. 2004 г. - 14 092 тыс. руб. и расчетного, построенного по данным прогноза - 9 112,5 тыс. руб. позволяет сделать вывод о неравномерности изменения текущих активов и обязательств предприятия. Таким образом, надежность полученного результата расчета относительно не высока, полученное значение недостатка СОК может быть завышено, что приведет к занижению стоимости объекта оценки.

Размер недостатка (избытка) СОК, тыс. руб.

Таблица 20

Таким образом, рассчитанный недостаток собственного оборотного капитала на дату оценки необходимо вычесть.

2. Поправка на величину стоимости неоперационных активов. В ходе оценки ОАО «Оптторг» специалисты оценщика не смогли идентифицировать указанные объекты, в связи с чем поправка на величину стоимости неоперационных активов не может быть рассчитана коррекктно.

Расчёт стоимости предприятия по доходному подходу (чистой текущей стоимости), тыс. руб.

Таблица 21

|

Показатель |

Постпрогнозный период |

|||||

|

Чистая прибыль отчетного периода |

||||||

|

Амортизационные отчисления |

||||||

|

Снижение долгосрочной задолженности |

||||||

|

Прирост оборотного капитала |

||||||

|

Капитальные вложения |

||||||

|

Денежный поток |

||||||

|

Ставка дисконтирования, % |

||||||

|

Темпы роста в постпрогнозном периоде, % |

||||||

|

Стоимость в постпрогнозном периоде, |

||||||

|

Продолжительность периода дисконт-ия |

||||||

|

Фактор тек.стоимости |

||||||

|

Чистая тек.стоимость ден. потока |

||||||

|

Сумма текущих стоимостей |

||||||

|

Избыток соб. оборотных средств |

||||||

|

Неоперационные активы |

||||||

|

Итого ст-ть соб. капитала |

Рыночная стоимость 100% ОАО «Оптторг», рассчитанная методом дисконтированных денежных потоков, составляет (округленно): 84 400 000 (восемьдесят четыре миллиона четыреста тысяч) рублей.

Как мы уже выяснили, сегодняшние денежные средства дороже, чем будущие. Если нам предлагают приобрести бескупонную облигацию, а через год обещают эту ценную бумагу погасить и выплатить 1000 руб., то необходимо вычислить цену данной облигации, по которой мы согласились бы ее купить. По сути дела, для нас задача сводится к определению текущей стоимости 1000 руб., которые мы получим через год.

Текущая стоимость - оборотная сторона будущей стоимости.

Текущая стоимость - это дисконтированная стоимость будущего денежного потока. Ее можно вывести из формулы определения будущей стоимости:

где РУ - текущая стоимость; V - будущие платежи; г - ставка дисконтирования; коэффициент дисконтирования; п - число лет.

В приведенном выше примере можем исчислить цену облигации, пользуясь данной формулой. Для этого необходимо знать ставку дисконтирования. В качестве ставки дисконтирования берут доходность, которую можно получить на финансовом рынке, вкладывая деньги в какой-либо финансовый инструмент с аналогичным уровнем риска (банковский депозит, вексель и т.п.). Если у нас есть возможность разместить денежные средства в банке, который выплачивает за год 15%, то цена предлагаемой нам облигации

Таким образом, приобретя данную облигацию за 869 руб. и получив через год при ее погашении 1000 руб., мы заработаем 15%.

Рассмотрим пример, кода инвестору требуется рассчитать первоначальную сумму вклада. Если через четыре года инвестор хочет получить в банке сумму 15 000 руб. при рыночных процентных ставках 12% годовых, то какую сумму ему следует разместить на банковском депозите? Итак,

![]()

Для вычисления приведенной стоимости целесообразно пользоваться таблицами дисконтирования, показывающими текущую стоимость денежной единицы, которую предполагается получить через несколько лет. Таблица коэффициентов дисконтирования, показывающих приведенную стоимость денежной единицы, представлена в приложении 2. Фрагмент этой таблицы приведен ниже (табл. 4.4).

Таблица 4.4. Приведенная стоимость денежной единицы, которая будет получена через и лет

|

Годовая процентная ставка |

||||||||

Например, требуется определить приведенную стоимость 500 долл. США, которые предполагается получить через семь лет при ставке дисконтирования 6%. В табл. 4.4 на пересечении строки (7 лет) и столбца (6%) находим коэффициент дисконтирования 0,665. В этом случае приведенная стоимость 500 долл. равна 500 0,6651 = 332,5 долл.

Если проценты выплачивать чаще чем один раз в год, то формула расчета текущей стоимости модифицируется аналогично тому, как мы поступали с расчетами будущей стоимости. При многократном начислении процентов в течение года формула определения текущей стоимости имеет вид

В рассмотренном примере с четырехлетним депозитом предположим, что проценты по вкладу начисляются ежеквартально. В этом случае, чтобы получить через четыре года 15 000 долл., инвестор должен разместить па депозите сумму

![]()

Таким образом, чем чаще идет начисление процентов, тем меньше текущая стоимость при заданном конечном результате, т.е. взаимосвязь между частотой начисления процентов и текущей стоимостью обратна по сравнению с той, которая складывается для будущей стоимости.

В практической деятельности финансовые менеджеры постоянно сталкиваются с проблемой выбора вариантов, когда необходимо сравнивать разновременные денежные потоки.

Например, существуют два варианта финансирования строительства нового объекта. Общий срок строительства составляет четыре года, сметная стоимость строительства - 10 млн руб. В конкурсе на получение подряда участвуют две организации, предлагающие следующие условия оплаты работ по годам (табл. 4.5).

Таблица 4.5. Сметная стоимость строительства, млн руб.

|

Организация А |

Организация В |

|

Сметная стоимость строительства одинакова. Однако затраты по времени их осуществления распределены неравномерно. Организация А основную сумму затрат (40%) осуществляет в конце строительства, а организация В - в начальный период. Безусловно, для заказчика более выгодно затраты на оплату отнести на конец периода, так как с течением времени денежные средства обесцениваются.

Для того чтобы сравнить разновременные денежные потоки, необходимо найти их приведенную к текущему моменту времени стоимость и просуммировать полученные значения.

Приведенная стоимость потока платежей (РУ) рассчитывается по формуле

![]()

где - денежный поток в году; t - порядковый номер года; г - ставка дисконтирования.

Если в рассматриваемом примере г = 15%, то результаты расчетов приведенных стоимостей по двум вариантам выглядят следующим образом (табл. 4.6).

Таблица 4.6.

По критерию приведенной стоимости вариант финансирования, предложенный организацией А, оказался дешевле, чем предложение организации В. Заказчик в этих условиях безусловно предпочтет отдать подряд организации А (при прочих равных условиях).

Временная стоимость или, как ещё часто говорят, временная оценка денег (ударение в слове «временная» здесь ставится на последний слог) – это экономическая концепция учитывающая изменение стоимости денег с течением времени.

Если говорить простыми словами, то суть данной концепции можно выразить одним предложением: одна и та же сумма денег сегодня стоит дороже, чем завтра и в последующие дни (причем, чем больше промежуток времени, тем больше эта самая разница в стоимости).

Объясняется это также довольно просто, как с экономической, так и с чисто психологической точки зрения. С точки зрения человеческой психологии всегда приятнее получить деньги сегодня, нежели завтра, в следующем месяце или через год. А поэтому одна и та же сумма полученная, что называется, сей момент, всегда оценивается дороже.

Ну а с точки зрения экономики, временная стоимость денег объясняется (и, собственно, оценивается) теми процентами, которые деньги могут принести за конкретный рассматриваемый промежуток времени.

Взять, к примеру, простой вклад в банк. Если вы положили на свой банковский счёт 100000 рублей, а через год сняли с него уже 108000 рублей, то временная стоимость указанной суммы денег за этот период составила 8000 рублей (более корректно будет указать её в процентах – 8% годовых).

В общем и целом из рассматриваемой концепции вытекают два следующих важных принципа:

- В рамках проведения любых финансовых операций (с платежами, разнесёнными по срокам) следует обязательно учитывать фактор времени при взаиморасчётах;

- В плане анализа долгосрочных инвестиций (или финансовых операций) некорректно суммировать денежные величины, относящиеся к разным моментам времени (без учёта стоимости денег за рассматриваемые периоды).

Как рассчитать временную стоимость денег

Теперь давайте поговорим о том, как, собственно говоря, эту самую пресловутую стоимость рассчитать. Как уже понятно из вышесказанного, временная стоимость денег в численном выражении является не чем иным, как той прибылью, которую можно бы было извлечь из них (например, посредством инвестирования) за рассматриваемый период времени.

То есть в самом простом случае, например при инвестировании денег в облигации с годовой ставкой доходности в 8%, потерянная прибыль за год будет составлять эти самые 8%. Другими словами, сумма в 100000 рублей, через один год будет оцениваться уже в (100000 + 100000х0,08) = 108000 рублей. И наоборот, будущая сумма (через один год) в 100000 рублей, в настоящее время будет оценена в 100000/1,08 = 92592,59 рублей.

При проведении финансовых операций, все разнесённые во времени платежи приводят к единому моменту времени (дисконтируют). Таким образом и учитывается временная стоимость денег.

Принято различать два основных вида стоимости:

- Нынешняя стоимость денег (Present value, PV);

- Будущая стоимость денег (Future value, FV).

Нынешнюю стоимость денег PV ещё называют дисконтированной стоимостью. Для приведённого выше примера (100000 рублей и восьмипроцентных облигаций), нынешняя стоимость денег равна 100000 рублей, а будущая, соответственно, 108000 рублей.

В общем случае, при проведении финансовых расчётов все денежные суммы приводятся либо к PV, либо к FV (за заданный промежуток времени) и только после этого их суммируют (или проводят другие вычисления с ними).

Расчёты величин PV и FV могут проводиться как на основе простого, так и на основе сложного процента.

Напомним, что сложным процентом называется начисление прибыли с учётом реинвестирования. То есть, например, прибыль за пять лет при годовой ставке доходности в 5%, будет считаться с учётом того, что каждый год к инвестируемой сумме добавляются 5% прибыли.

В случае расчёта на основе простого процента, формулы нынешней и будущей стоимости денег будут иметь вид:

где R – процентная ставка (годовых);

T – срок в годах.

При расчёте на основе сложного процента, формулы примут вид:

А, например, для случая аннуитетных платежей со ставкой роста g и ставкой дисконтирования i, нынешнюю стоимость денег (PV) можно рассчитать по формуле:

Что оказывает влияние на временную стоимость денег

Если, что называется, копнуть чуть глубже, то можно сказать, что временная стоимость денег может зависеть как от внутренних, так и от внешних факторов. К внутренним факторам следует отнести такие, которые зависят главным образом от того, каким образом происходит распоряжение деньгами с течением времени. А именно:

- Уровень доходности (проценты от инвестиций денежных средств);

- Уровень риска сопряжённый с вышеупомянутыми инвестициями. Риск может заключаться как в неполучении дохода от инвестиций, так и в прямом убытке от них (вплоть до полного невозврата инвестированных средств).

К внешним же факторам относят те, которые не зависят от того каким образом управляются деньги, в какие финансовые инструменты они инвестируются и пр. Самым главным из них является инфляция. Чем выше уровень инфляции, тем больше обесцениваются деньги со временем и, следовательно, тем меньше становится их будущая стоимость (FV).

Для учёта всех этих факторов существуют сложные формулы, позволяющие максимально точно (насколько это вообще возможно) рассчитать временную стоимость денег. Точность таких расчётов во многом ограничена тем, что такие величины как уровень доходности, риск или инфляция берутся исходя из прогнозируемых значений (а любой прогноз имеет свою степень погрешности).

Мы же не стали вникать в такие премудрости и привели простые формулы для расчёта текущей (PV) и будущей (FV) стоимости денег на основе предполагаемого уровня доходности по ним (см. предыдущий раздел). Полагаю, что этого вполне достаточно для того, чтобы понять всю суть излагаемой здесь теории.

Ну а если сказать ещё проще, то с точки зрения простого трейдера или инвестора, рассматриваемая концепция временной стоимости денег может быть сведена к аксиоме: Деньги должны делать деньги.

Чистая текущая стоимость - сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков.

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (Io), т.е. решается вопрос, сколько инвестиций нужно

зарезервировать для проекта.

2. Рассчитывается текущая стоимость будуùих денежных поступлений

от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей

дате.

Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна барьерной ставке (для инвестора ставке процента в банке, в ПИФе и т.д., для предприятия цене совокупного капитала или через риски). Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта (PV):

3. Текущая стоимость инвестиционных затрат (Io) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, то можно считать, что инвестиция приумножит богатство предприятия и инвестицию следует осуществлять. При NPV

Чистая текущая стоимость (NPV) это один из основных показателей используемых при инвестиционном анализе, но он имеет несколько недостатков и не может быть единственным средством оценки инвестиции. NPV определяет абсолютную величину отдачи от инвестиции, и, скорее всего, чем больше инвестиция, тем больше чистая текущая стоимость. Отсюда, сравнение нескольких инвестиций разного размера с помощью этого показателя невозможно. Кроме этого, NPV не определяет период, через который инвестиция окупится.

Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле:

![]() , где

, где

CFt - приток денежных средств в период t;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 1, 2, ..., n (или время действия инвестиции).

Обычно для CFt значение t располагоется в пределах от 1 до n; в случае когда CFо > 0 относят к затратным инвестициям (пример: средства выделенные на экологическую программу).

Определяется: как сумма текущих стоимостей всех спрогнозированных, с учетом барьерной ставки (ставки дисконтирования), денежных потоков.

Характеризует: эффективность инвестиции в абсолютных значениях, в текущей стоимости.

Синонимы: чистый приведенный эффект, чистый дисконтированный доход, Net Present Value.

Акроним: NPV

Недостатки: не учитывает размер инвестиции, не учитывается уровень реинвестиций.

Критерий приемлемости: NPV >= 0 (чем больше, тем лучше)

Условия сравнения: для корректного сравнения двух инвестиций они должны иметь одинаковый размер инвестиционных затрат.

Пример №1. Расчет чистой текущей стоимости.

Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки - 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV 1 = 32000 / (1 + 0,092) = 29304,03$

PV 2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV 3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV 4 = 38250 / (1 + 0,092) 4 = 26899,29$

NPV = (29304,03 + 34382,59 + 33597,75 + 26899,29) - 115000 = 9183,66$

Ответ: чистая текущая стоимость равна 9183,66$.

Формула для расчета показателя NPV (чистой текущей стоимости) с учетом переменной барьерной ставки:

NPV - чистая текущая стоимость;

CFt - приток (или отток) денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

ri - барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t

применяют (1+r 0)*(1+r 1)*...*(1+r t), т.к. барьерная ставка может сильно меняться из-за инфляции и

других составляющих);

N - суммарное число периодов (интервалов, шагов) t = 1, 2, ..., n (обычно нулевой период подразумевает затраты произведенные для реализации инвестиции и количество периодов не увеличивается).

Пример №2. NPV при переменной барьерной ставке.

Размер инвестиции - $12800.

во втором году: $5185;

в третьем году: $6270.

10,7% во втором году;

9,5% в третьем году.

Определите значение чистой текущей стоимости для инвестиционного проекта.

n =3.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV 1 = 7360 / (1 + 0,114) = $6066,82

PV 2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV 3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

NPV = (6066,82 + 4204,52 + 4643,23) - 12800 = $2654,57

Ответ: чистая текущая стоимость равна $2654,57.

Правило, согласно которому, из двух проектов, с одинаковыми затратами, выбирается проект с большим NPV действует не всегда. Проект с меньшим NPV, но с коротким сроком окупаемости может быть выгоднее проекта с большим NPV.

Пример №3. Сравнение двух проектов.

Стоимость инвестиции для обоих проектов равна 100 рублям.

Первый проект генерирует прибыль равную 130 рублям по окончании 1 года, а второй 140 рублей через 5 лет.

Для простоты расчетов считаем барьерные ставки равными нулю.

NPV 1 = 130 - 100 = 30 руб.

NPV 2 = 140 - 100 = 40 руб.

Но при этом годовая доходность, рассчитанная по модели IRR, будет у первого проекта равна 30%, а у второго 6,970%. Ясно, что будет принят первый инвестиционный проект, несмотря на меньший NPV.

Для более точного определения чистой текущей стоимости денежных потоков применяют показатель "модифицированная чистая текущая стоимость (MNPV)".

Пример №4. Анализ чувствительности.

Размер инвестиции - 12800$.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки - 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Рассчитайте, как повлияет на значение чистой текущей стоимости увеличение доходов от инвестиции на 30%?

Исходное значение чистой текущей стоимости было рассчитано в примере №2 и равна NPV исх = 2654,57.

Пересчитаем денежные потоки в вид текущих стоимостей с учетом данных анализа чувствительности:

PV 1 ач = (1 + 0,3) * 7360 / (1 + 0,114) = 1,3 * 6066,82 = $7886,866

PV 2 ач = (1 + 0,3) * 5185 / (1 + 0,114)/(1 + 0,107) = 1,3 * 4204,52 = $5465,876

PV 3 ач = (1 + 0,3) * 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = 1,3 * 4643,23 = $6036,199

Определим изменение чистой текущей стоимости: (NPV ач - NPV исх) / NPV исх * 100% =

= (6036,199 - 2654,57) / 2654,57 * 100% = 127,39%.

Ответ. Увеличение доходов от инвестиции на 30% привело к увеличению чистой текущей стоимости на 127,39%.

Примечание. Дисконтирование денежных потоков при меняющейся во времени барьерной ставке (норме дисконта) соответствует "Методическим указаниям № ВК 477 ..." п.6.11 (стр. 140).

Чистая текущая стоимость

Copyright © 2003-2011 by Altair Software Company. Потенциальным

программ и проекта.