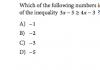

В этом году системе индивидуальных инвестиционных счетов исполняется три года, а это значит, что первопроходцы, открывшие ИИС в 2015 году, совсем скоро смогут вывести с них средства без потери налоговых вычетов. Кроме того, декабрь – самое подходящее время для того, чтобы , поскольку налоговые вычеты полагаются в году, следующим за годом открытия счета.

Возможность открыть ИИС у россиян появилась с 1 января 2015 года, когда государство решило привлечь на фондовый рынок частного инвестора и сделать долгосрочное инвестирование более доступным для обычных граждан. Стимулировать инвесторов должна система налоговых вычетов, делающая индивидуальный инвестиционный счет крайне выгодным для начинающих.

Напомним, что ИИС по своей природе – это обычный брокерский счет, у которого, тем не менее, есть целый ряд особенностей:

- Физическое лицо может иметь только один индивидуальный счет.

- Максимальная сумма пополнения ИИС в год – 1 миллион рублей. Налоговый вычет предоставляется с суммы 400 000 рублей.

- Договор ИИС заключается на срок не менее трех лет. Если инвестор закрывает счет раньше, необходимо будет вернуть налоговые вычеты в бюджет. При этом, можно переводить ИИС от одного брокера (УК) к другому.

- Вводить на ИИС можно только деньги.

Сегодня действует ряд ограничений на приобретение активов на ИИС:

- Приобретение ценных бумаг иностранных эмитентов допускается только на организованных торгах российского организатора торговли.

- В случае размещения во вклады в кредитных организациях денежных средств, находящихся на ИИС ДУ, сумма таких вкладов не может превышать 15 процентов суммы денежных средств, переданных по указанному договору на момент такого размещения

- В соответствии с Условиями эмиссии и обращения не допускает приобретение облигаций федерального займа для физических лиц (“народные” ОФЗ).

– бурно обсуждается внедрение механизма

– вводятся , которые можно совмещать с ИИС.

Рынок ИИС сегодня

| № | Наименование компании | Число счетов |

| 1 | ПАО Сбербанк | 101 610 |

| 2 | АО “ФИНАМ” | 43 502 |

| 3 | Группа Банка “ФК Открытие” | 39 490 |

| 4 | ООО “Компания БКС” | 36 697 |

| 5 | ВТБ | 16 776 |

| 6 | ООО “УК “Альфа-Капитал” | 9 653 |

| 7 | ООО “АТОН” | 9 326 |

| 8 | ПАО “Промсвязьбанк” | 5 784 |

| 9 | Банк ГПБ (АО) | 4 051 |

| 10 | ООО ФК “РГС Инвестиции” | 3 522 |

| 11 | ООО “АЛОР +” | 2 202 |

| 12 | КИТ Финанс (ООО) | 1 881 |

| 13 | АО ИК “ЦЕРИХ Кэпитал Менеджмент” | 1 678 |

| 14 | ЗАО “Сургутнефтегазбанк” | 731 |

| 15 | ООО ИК “Септем Капитал” | 659 |

| Остальные участники торгов | 4 875 | |

| Всего | 282 437 | |

По данным Московской биржи, на 01.12.2017 года открыто 282437 индивидуальных инвестиционных счетов. Таким образом, 87220 ИИС были открыты в 2017 году. В 2016 году – 106310. В 2015 – 88 907. Как видим, самый урожайный год оказался 2016.

На сегодняшний день лидером по открытию ИИС является ПАО «Сбербанк» – на его счету более трети всех открытых ИИС по рынку. Согласно рейтингу Мосбиржи, 85% всех открытых ИИС приходится на пятерку операторов: ПАО «Сбербанк», АО «ФИНАМ», ФК «Открытие», ООО «Компания «БКС» и ВТБ.

Количество ИИС в ноябре увеличилось мало – всего на 3,3 тысячи. При этом можно наблюдать интересную закономерность: количество счетов в ПАО «Сбербанк» выросло на 5,4 тысячи, в то время как у «Открытия» количество счетов сократилось почти на 3 тысячи. Можно предположить, что ситуация с группой компаний «Открытие» сыграло в этом процессе не последнюю роль.

Сегодня услугу открытия ИСС предлагают несколько десятков брокеров и УК. Рассмотрим их предложения и тарифы.

Предложения брокеров по ИИС

Индивидуальный инвестиционный счет вы открываете у брокера или Управляющей компании. Разница здесь будет в том, что брокеры предлагают самостоятельное управление счетом, а УК – только на доверительном управлении.

Самостоятельное управление подразумевает определенные навыки работы на рынке, умение ориентироваться в сигналах, разбираться в инструментах. С одной стороны может показаться, что клиенты брокеров – это исключительно опытные инвесторы. Однако большинство брокеров могут предложить готовые инвестиционные продукты – то есть портфель формируется на основе ваших предпочтений, ожиданий и готовности к риску. Вам будет предложен тот или иной набор инструментов, соответствующий вашим требованиям. Но решение об инвестициях вы принимаете уже самостоятельно.

Управляющие компании заключают с инвестором договор на доверительное управление, после чего активная роль инвестора заканчивается. После заключения договора средствами на счете распоряжается управляющий – квалифицированный финансовый специалист.

При этом, и брокеры и УК могут предлагать . Выбор формы ведение счета – дело сугубо индивидуальное. Кроме того, не забывайте, что перевести ИИС от одного брокера к другому можно в любое время.

Итак, основные предложения брокеров по открытию ИИС

| Брокер | Количество открытых ИИС | Название тарифа | Открытие ИИС онлайн | Минимальная сумма | Начисление процента на денежный остаток счета |

| ПАО «Сбербанк» | 101 610 | Самостоятельный | нет | нет | нет |

| АО ИК «ФИНАМ» | 43 502 | Дневной | да | нет | ½ ключевой ставки Банка России |

| АО «ОТКРЫТИЕ БРОКЕР» | 39 490 | да | нет | нет | |

| ООО Компания “БКС” | 36 697 | БКС-Старт | да | нет | нет |

| ВТБ 24 (ПАО) | 16 776 | Инвестор Стандарт | нет | нет | |

| ООО «АТОН» | 9326 | Стартовый | нет | 1000 | нет |

| ООО “Кит Финанс” | 1881 | ИИС Трейдерский | да | 10 000 | нет |

Брокерское направление ПАО «Сбербанк» демонстрирует уверенный рост по открытым ИИС. При том, что особенных спецпредложений у брокера нет. Совсем недавно подключение к программе интернет-трейдинга стоило у Сбера 850 рублей в год, и только этой осенью брокер сделал доступ к Quik бесплатным. Тем временем, Сбер – один из немногих участников рынка, кто предлагает вывод купонов по облигациям на банковский счет, минуя ИИС.

АО ИК «ФИНАМ» традиционно радует дополнительным бонусом – начисляет на денежный остаток клиента по счету ½ ключевой ставки ЦБ РФ. Кроме этого, «Финам» запустил акцию «Супер ИИС», участники которой, пополнив или открыв ИИС в декабре, получают ряд бонусов.

Также у Финама есть готовые стратегии для ИИС.

Хорошо зарекомендовал себя сервис автоматического повторения сделок Comon - это сервис, автоматически исполняющий сигналы в соответствии с выбранной пользователем стратегией. Суммы для подключения стратегий очень разные - есть вход за 50 000 рублей, есть и от одного миллиона. Комиссии и детальные условия подключения к стратегии лучше в каждом конкретном случае уточнить у консультантов компании.

Клиенты «Открытие Брокер» могут выбрать инвестиционный продукт на ИИС, оптимально соответствующий целевому сроку инвестирования, уровню ожидаемой доходности и риска. Так, выбрав «Самостоятельное управление ИИС», инвестор может на собственное усмотрение выбирать инструменты и формировать портфель, определять горизонт вложений и соотношение риск/доходности. Торговля по рекомендациям в рамках продуктов «Сберегательный ИИС», «Независимый ИИС» и «Доходный ИИС» подойдёт инвесторам, не имеющим достаточного уровня опыта или времени на самостоятельное инвестирование. Тем же, кто готов полностью доверить управление собственным капиталом профессиональным управляющим, в «Открытие Брокер» доступна широкая линейка продуктов. Выбрав готовые портфели, учтите, что минимальная сумма входа – 50 000 рублей.

ООО “Компания “БКС” также устраивает акцию для тех, кто откроет или пополнит ИИС в декабре. Пополнив ИИС на сумму 400 000 рублей, инвестор получает шанс удвоить налоговый вычет.

ООО “Кит Финанс” предлагает как самостоятельный трейдинг, так и услугу Кит-робот на ИИС, в рамках которой алгоритм, умеющий торговать акциями крупнейших российских компаний из первого и второго эшелона «ловит» трендовые движения на рынке, выставляя заявки в нужное время и на нужную сумму от начального капитала

Комиссии брокеров

Комиссия брокера за предоставление доступа на биржу . Обычно устанавливается в виде процента от оборота клиента (процент от суммы сделки или оборота за день). Чаще всего при увеличении оборота процент комиссии снижается. В отдельных случаях брокер может установить фиксированную комиссию (например, не меньше 34 рублей в день). Комиссия взимается за день или за месяц, в котором прошла хотя бы одна сделка. Соответственно, если сделок не было, комиссия не взимается.

Комиссия за ведение счета . Брокеры и управляющие компании могут взимать фиксированные комиссии за ведение счета. Сумма взимается вне зависимости от того, были ли совершены сделки или нет. Но чаще всего комиссия за ведение счета у брокеров не предусмотрена.

Кроме этого существует еще ряд брокерских услуг, за которые может взиматься комиссия: комиссия при зачислении и выводе денег со счета, комиссия за маржинальное кредитование. Платными могут быть услуги по предоставлению документов, смс-информированию и т.д.

Депозитарная комиссия . Считается отдельно от брокерской. Обычно списывается при наличии движения по счету клиента один раз в месяц вне зависимости от количества операций. Как правило, комиссия депозитария составляет в среднем 100-200 рублей в месяц.

Отдельно нужно иметь в виду комиссию Московской биржи. При продаже или покупке акций взимается 0,01% от стоимости пакета, но не менее 3 копеек по сделке.

Рассматриваем тарифы брокеров для ИИС только по фондовому рынку. Частота сделок соответствует типу консервативного инвестора, а не агрессивного трейдера.

| Брокер | Название тарифа | Брокерская комиссия | Абонентская плата | Оплата доступа к программе интернет-трейдинга | Комментарии |

| ПАО «Сбербанк» | Самостоятельный | 0,006%-0,165% от оборота за торговый день | – | Quik для iPhone, Android бесплатно | |

| АО ИК «ФИНАМ» | Дневной | 0,00944%-0,0354% ставка за одно исполненное поручение клиента | 177 | iQUIK 350 руб. в месяц WebQUIK 350 руб. HFT TSLab 4 000 руб. в месяц | Размер комиссионного вознаграждения брокера за исполнение (частичное исполнение) одного поручения клиента, составляет не менее 41 руб. 30 коп |

| АО «ОТКРЫТИЕ БРОКЕР» | Самостоятельное управление ИИС | 0,057 % независимо от объема операции, но не менее 0,04 р за сделку | 200 рублей в месяц для счетов ниже 50 тысяч рублей | 250 рублей вознаграждение не взимается Брокером в случае, если Стоимость всех портфелей Клиента на последний Рабочий день Отчетного месяца составляет 50 000 (Пятьдесят тысяч) рублей и более | |

| ООО “БКС” | БКС-Старт | 0,0177%-0,0354 % от оборота за день | 354 в месяц или 35,4 в день совершения сделки | QUIK – бесплатно, если суммарная стиоомсть активов больше 30 000 рублей или выплачена брокерская комиссия более 300 рублей в месяц. В остальных случаях – 300 р, уменьшенная на сумму брокерской комиссии |

|

| ВТБ 24 (ПАО) | Инвестор Стандарт | 0,0413% от оборота за день | Подключение приложений для мобильных коммуникационных устройств (PocketQUIK, iQUIK, iQUIK-HD, QUIK-Android и аналогичных приложений QUIK) 2900 руб. Абонентская плата 290 рублей |

||

| ООО «АТОН» | Стартовый | От 0,17% | |||

| ООО “КИТ Финанс” | ИИС Трейдерский | от 0,1% от суммы сделки | 200 | WebQUIK 193 рубля |

Поскольку управляющие компании предлагают не только доступ на биржу, но и профессиональное управление капиталом, вы заключаете с ними договор доверительного управления, а приобретаете уже готовые стратегии. Если вы не готовы самостоятельно принимать решения, но вполне согласны довериться профессионалам, присмотритесь к предложениям управляющих компаний повнимательнее.

ИИС у управляющих компаний

Стоит отметить, что зачастую и брокеры, и УК принадлежат к одной и той же финансовой семье, являясь при этом совершенно разными, даже конкурирующими организациями. Классический пример: брокерское направление ПАО «Сбербанк» и УК «Сбербанк Управление Активами», «Открытие Брокер» и УК «Открытие». У каждого холдинга своя стратегия и в работе с ИИС.

Помимо комиссии за открытие и ведение счета, управляющие компании могут нести расходы при исполнении своих обязанностей. Расходы удерживаются из имущества на счете ИИС в размере фактических затрат. К таким затратам относятся:

- регистрационные сборы и иные сборы, взимаемые при перерегистрации прав собственности ценных бумаг, находящихся в управлении, уплачиваемые в пользу регистраторов и депозитариев,

- вознаграждение депозитариев/регистраторов за ведение счетов депо/лицевых счетов, на которых учитываются ценные бумаги, находящиеся в управлении,

- комиссионные сборы торговых систем, биржевых площадок,

- вознаграждение брокеров, привлеченных управляющим для совершения сделок с ценными бумагами денежными средствами, составляющими имущество учредителя управления,

- расходы на нотариальное удостоверение документов для открытия необходимых счетов по договору,

- комиссии, оплаченные управляющим, за перевод учредителем управления денежных средств в доверительное управление по договору, путем оплаты банковской картой,

- расходы, связанные с передачей имущества учредителя управления в управление и с его возвратом из управления,

- иные документально подтвержденные расходы, понесенные управляющим при осуществлении управления имуществом по договору

| Управляющая компания | Минимальная сумма открытия/пополнение | Количество стратегий | Онлайн открытие ИИС | Вознаграждение

УК |

| ООО УК «Альфа-Капитал» | 10 000/10 000 | 3 | да | 2% внесенных + 2% годовых от активов |

| 50 000/10 000 | 2 | да | 1% от внесенных + 2% годовых от активов. Если онлайн, 1% не взимается | |

| ООО УК “Открытие” | 50 000/15 000 | 8 | да | Минимальная стоимость от 1% годовых (стратегии на облигациях) |

| ООО ИК «КьюБиЭф» (QBF) | 300 000/любая | 3 | нет | 1.Вознаграждение за управление составит 1-1,5% 2. Вознаграждение за успех 5-10% |

| ООО «УК «Финам Менеджмент» | 100 000/любая | 10 | нет | 1. Фиксированное, от средней СЧА, включая НДС – 2% 2. От инвестиционного дохода – 15% |

ООО УК “Альфа-Капитал” предлагает три стратегии с различными целями инвестирования и, соответственно, показателями. Объединяет все три стратегии то, что вложение средств происходит в активы российских эмитентов.

В АО “Сбербанк Управление Активами” можно выбрать одну из двух стратегий – рублевую или долларовую. Особое внимание стоит обратить на то, что вознаграждение управляющей компании меняется в зависимости от того, открыли вы ИИС оналйн или в офисе (спойлер: открытие ИИС онлайн выходит дешевле).

ООО УК “Открытие” представляет широкую линейку консервативных, агрессивных и умеренных стратегий, однако скромно умалчивает о сумме своего вознаграждения. Сумма вознаграждения УК состоит из трех переменных, каждая из которых высчитывается по формуле.

ООО ИК «КьюБиЭф» (QBF). Управляющие компании традиционно разрабатывают торговых стратегий для ИИС. В рамках инвестсчета QBF предлагает несколько стратегических направлений: облигационная стратегия «Мой сейф (ИИС)», стратегия, основанная на инвестиции в акции, «Золотое сечение (ИИС)», «Максимальная защита (ИИС)». Также в рамках индивидуального инвестсчета инвестор может приобрести ПИФы «КьюБиЭф Еврооблигации» и «КьюБиЭф Недвижимость» под управлением УК «КьюБиЭф Управление Активами». Отметим, что все стратегии, предложенные на ИИС, доступны и на обычном брокерском счете. Тем не менее разница в тарифах и условиях очевидна. Минимальный порог входа в продукт под доверительным управлением «Максимальная защита» на обычном брокерском составляет 1 000 000 рублей (против 300 000 рублей на ИИС).

Вознаграждение управляющего в продукте «Максимальная защита» здесь также складывается из двух частей, одна из которых увеличивается вдвое: вознаграждение за управление – 1,5% и вознаграждение за успех – 10%.

Сравнивая условия по одному и тому же продукту, можно убедиться, что индивидуальный инвестиционный счет, рассчитанный на начинающих инвесторов, имеет значительные преимущества.

ООО «УК «Финам Менеджмент» предлагает 10 разноплановых стратегий, доступных на ИИС, что дает существенное преимущество, т.к. клиент может получив прибыль по одной зафиксировать результат и перейти на более актуальный продукт.

- Я могу поменять тип вычета?

Что такое индивидуальный инвестиционный счёт (ИИС)?

Индивидуальный инвестиционный счёт – персональный счёт для внутреннего учёта денежных средств и ценных бумаг физического лица, который является клиентом брокера, банка или управляющей компании (доверительного управляющего). Владелец ИИС имеет право на получение инвестиционного налогового вычета при условии, что договор действует не менее 3 лет. Ежегодная сумма зачисления на ИИС не может превышать 1 000 000 рублей.

Какие типы налоговых вычетов предусмотрены по ИИС?

Владелец ИИС вправе выбрать один из двух типов налоговых вычетов:

Вычет на взносы представляется исходя из денежных средств, внесённых в календарном году на ИИС, но не более чем с 400 000 руб. Возврат производят из НДФЛ, удержанного по ставке 13% (кроме дивидендов) за указанный налоговый период. А значит, вернут вам 13% от суммы, внесённой на ИИС, но при этом не больше налога, уплаченного в бюджет за этот год. Данный вычет можно получать ежегодно, если вы каждый год вносите денежные средства на ИИС и за этот же год имеете официальный доход;

Вычет на доход предполагает освобождение от уплаты НДФЛ положительного финансового результата, полученного по операциям с ценными бумагами и производными финансовыми инструментами на ИИС. Вычет предоставляется при закрытии ИИС по истечении не менее 3 лет с даты заключения договора.

Существуют ли особенности при открытии и использовании ИИС?

Да, при открытии и использовании ИИС предусмотрен ряд ограничений.

ИИС может быть открыт только совершеннолетним физическим лицом, которое является одновременно гражданином и налоговым резидентом РФ.

Одно физическое лицо вправе иметь только один ИИС.

Выбрать тип вычета можно на протяжении всего срока действия договора на ведение ИИС. При этом не допускается совмещение двух типов вычетов на одном ИИС.

Минимальный срок владения ИИС составляет 3 года, досрочное закрытие счёта повлечёт за собой потерю налоговых льгот. Если вы уже получили вычет на взносы, то полученные суммы придётся вернуть с уплатой пеней. Если вы предполагали получить вычет на доход – то он при досрочном закрытии предоставлен не будет. Максимальный срок владения ИИС неограничен.

Частичный или полный вывод активов приводит к закрытию ИИС.

Пополнение ИИС возможно только в российских рублях на сумму не более 1 000 000 рублей за календарный год по договору. Вносить денежные средства может только владелец ИИС со своего банковского счёта.

Какие продукты на ИИС предлагает «Открытие Брокер»? В чём разница между ними?

Предлагаемые «Открытие Брокер» продукты на ИИС отличаются способом управления капиталом, структурой активов, потенциальным финансовым результатом. Клиенты могут выбрать инвестиционный продукт на ИИС, оптимально соответствующий целевому сроку инвестирования, уровню ожидаемой доходности и риска. Так, выбрав «Самостоятельное управление ИИС», инвестор может на собственное усмотрение выбирать инструменты и формировать портфель, определять горизонт вложений и соотношение риска/доходности. Торговля по рекомендациям в рамках продуктов «Сберегательный ИИС», «Независимый ИИС» и «Доходный ИИС» подойдёт инвесторам, не имеющим достаточного уровня опыта или времени на самостоятельное инвестирование. Тем же, кто готов полностью доверить управление собственным капиталом профессиональным управляющим, в «Открытие Брокер» доступна широкая линейка продуктов: «Защитный ИИС», «Стабильный ИИС», «Оптимальный ИИС», «Сбалансированный ИИС», «Рыночный ИИС», структурные продукты с защитой капитала.

Узнать больше о существующих финансовых решениях на ИИС можно в разделе « » или по телефону: 8 800 500 99 66 (доб. 2).

Как получить налоговый вычет на доход по ИИС?

Получить налоговый вычет на доход (тип «Б») можно по окончании договора на ведение ИИС, но не раньше, чем через 3 года с момента заключения договора.

Данный налоговый вычет можно получить одним из способов:

- самостоятельно при представлении декларации 3-НДФЛ в налоговую инспекцию по истечении календарного года, когда был закрыт ИИС.

- через брокера, при условии представления до закрытия ИИС справки из ИФНС.

В справке указывается информация о том, что налогоплательщик не получал вычет на взнос в течение срока действия договора на ведение ИИС и не имел одновременно несколько ИИС (за исключением смены профучастника с переводом всех активов, в этом случае задвоение ИИС возможно в течение месяца).

Какие документы требуется собрать для получения вычета на взносы?

Для получения вычета необходимо подать в налоговые органы по месту регистрации декларацию по форме 3-НДФЛ, приложив к ней следующие документы:

1. Справку по форме 2-НДФЛ . Документ можно получить у налогового агента (работодателя, брокера). Клиенты «Открытие Брокер» могут заказать оригинал справки 2-НДФЛ через личный кабинет – в разделе «Отчёты и налоги», вкладка «Оригиналы документов».

2. Документы, подтверждающие зачисление денежных средств на ИИС:

- - отчёт брокера. Клиенты «Открытие Брокер» могут заказать оригинал отчёта через личный кабинет – в разделе «Отчёты и налоги», вкладка «Оригиналы документов>».

- - платёжное поручение. Данный документ можно получить в банке, из которого осуществлялся перевод денег на ИИС.

3. Заявление о присоединении к регламенту. Клиентам «Открытие Брокер» при заключении договора ИИС передаётся экземпляр заявления о присоединении к регламенту. Данный документ подтверждает, что ИИС был открыт. Если документ по какой-либо причине отсутствует, клиент может обратиться к брокеру (по телефону, электронной почте [email protected] или лично в любой из офисов), чтобы получить отсканированную копию оригинала документа. Помимо этого налоговые инспекторы вправе потребовать договор на ведение ИИС. Сканы заверенных документов размещены на официальном сайте брокера в разделе «Документы».

4. Заявление о возврате. В данном документе необходимо указать реквизиты личного банковского счёта, на который будет произведён возврат суммы НДФЛ. При заполнении на бумажном носителе, форму заявления для 2018 года можно взять из приложения № 8 приказа ФНС России от 14.02.2017 г. № ММВ-7-8/182@, либо в налоговой инспекции. Если декларация будет представляться через сервис «Личный кабинет налогоплательщика», то, после того как декларация будет загружена в программу инспекции, у вас появится переплата, которой можно будет распорядиться, заполнив заявление на возврат.

В какие сроки необходимо подать декларацию для получения вычета на взносы?

При выборе вычета на взносы (13% от внесённой за отчётный период на ИИС суммы, но не более уплаченного НДФЛ) владелец ИИС может претендовать на него уже на следующий год. Для получения вычета следует подать декларацию по форме 3-НДФЛ и приложить к ней подтверждающие документы. Учтите, для каждого года действует своя форма декларации.

Декларацию для получения вычета можно представить в любое время в течение 3 лет, следующих за истекшим налоговым периодом. Например, декларацию за 2018 год можно подать в 2019, 2020 или 2021 году.

Как подать налоговую декларацию через «Личный кабинет налогоплательщика»?

После получения необходимых для оформления налогового вычета документов в электронном виде следует войти в личный кабинет налогоплательщика на сайте Федеральной налоговой службы (возможен вход через портал «Госуслуги»).

Как подать в ФНС налоговую декларацию на бумажном носителе?

Подробная пошаговая инструкция доступна по .

Как подать в ФНС налоговую декларацию на бумажном носителе?

Цифровые данные берём из примера по заполнению декларации через «Личный кабинет налогоплательщика»: общая сумма дохода физлица составила 545 700 руб. Работодатель как налоговый агент удержал НДФЛ в размере - 70 941 руб. За налоговый период он внёс на ИИС 400 000 руб.

Подробная пошаговая инструкция доступна по .

Моему индивидуальному инвестиционному счёту исполнилось 3 года. Я обязан его закрыть?

Индивидуальный инвестиционный счёт (ИИС) открывается на неограниченный срок и никаких документов по пролонгации договора подписывать не надо. Три года – это минимальный срок владения ИИС, после которого его можно закрыть без потери права на вычет, максимальный срок не установлен – вы можете продолжить работу на счёте и получать вычеты. Поэтому, если вашему ИИС исполнилось три года, вы вправе закрыть его в любой день. Однако при открытии нового ИИС вам придётся держать его опять минимум три года, чтобы не потерять право на вычет.

Перед закрытием счёта тщательно просчитайте, действительно ли вам выгодно выводить денежные средства со счета или менять тип вычета. А наши специалисты помогут вам с расчётами.

Учтите, пока вы не закрыли ИИС, с вашей инвестиционной прибыли не удерживается НДФЛ (кроме купонов и дивидендов), и эти средства можно выгодно вложить. Даже инвестируя на счёте в консервативные и практически безрисковые инструменты, например облигации федерального займа, вкупе с вычетами вы можете получать существенную доходность. И возвращать с помощью тех же самых вычетов на взнос полностью или частично налоги, которые вы заплатили государству.

Наш модельный портфель «Сберегательный», состоящий как раз из ОФЗ, за неполные три года мог принести своим владельцам более 47% 1 , и это без учёта налоговых вычетов – ещё 13% 2 .

Если вы не получили на ИИС желаемую доходность, не спешите закрывать позиции и счёт, тем более, если на счёте образовался убыток. Его нельзя будет перенести на прибыль будущих периодов или сальдировать с прибылью по обычному брокерскому счету.

1 За период с 30.12.2014 по 31.10.2017 г. по ценам закрытия доходность модельного портфеля «Сберегательный» составила 47,98%. При осуществлении расчетов использованы справочно-информационные и аналитические материалы, подготовленные специалистами АО «Открытие Брокер».

2 Индивидуальный инвестиционный счёт даёт право на получение ежегодно до 52 000 руб., исходя из внесенных за календарный год денежных средств на ИИС, но не более суммы уплаченного НДФЛ по ставке 13% за соответствующий период, либо налогом на доходы физических лиц не облагается ваш доход, полученный от операций с ценными бумагами и производными финансовыми инструментами на индивидуальном инвестиционном счёте по истечении не менее 3-х лет с даты подписания договора.

Какой срок у меня есть на получение вычетов?

С вычетом на взнос – 13% от суммы взноса на ИИС за год – у вас есть 3 года для осуществления возврата. Если вы открыли счёт и внесли на него деньги в 2018 году, то подать декларацию для получения вычета на взнос за 2018 год вы можете в 2019, 2020 или 2021 году.

С вычетом на доход – освобождение инвестиционной прибыли от НДФЛ – у вас нет ограничений по срокам, если вычет вы получаете через брокера.

Я могу поменять тип вычета?

Если в течение этих трёх лет вы уже получали вычет на взнос, изменить его на вычет на доход, к сожалению, невозможно. Соответственно, вам необходимо закрыть текущий ИИС и открыть новый. Если вы не хотите закрывать текущий ИИС, предложите открыть ИИС вашему ближайшему родственнику, например, супруге/супругу или родителям.

Можно ли получить безрисковый доход на свободные деньги, существенно превышающий ставки по депозитам и размер инфляции? Звучит несколько абсурдно, не правда ли? Можно. Для этого достаточно своевременно открыть индивидуальный инвестиционный счет и воспользоваться его возможностями. При этом совершенно необязательно быть гуру финансового рынка, разбираться в финансовой терминологии и конъюнктуре. Вы сможете гарантированно заработать от 15–20% годовых, просто имея стабильную работу и свободные деньги. Интересно? Тогда начнем.

Что такое индивидуальный инвестиционный счет? Это особый счет гражданина, открытый у финансового посредника для внесения денег и их инвестирования в разнообразные финансовые активы. Для операций по счету введены особые налоговые льготы.

ИИС - самый молодой в России финансовый механизм. Законодательно был введен с начала 2015 года (когда был дополнен закон «О рынке ценных бумаг») и быстро завоевал популярность. На начало 2017 года в России уже открыто около 200 тысяч счетов на общую сумму свыше 24 млрд руб.

Чем ИИС отличается от традиционного брокерского счета?

Беспрецедентными налоговыми льготами, простотой и широким спектром доступных финансовых инструментов (обычный брокерский договор имеет свои ограничения).

Зачем был придуман этот финансовый инструмент?

Чтобы преодолеть инстинктивный страх широких масс перед финансовыми рынками и приучить людей к самостоятельному накоплению. Цели:

- поддержка фондового рынка;

- создание конкуренции банковским депозитам;

- воспитание финансовой грамотности населения;

- развитие системы добровольных накоплений.

Интересный факт. Не следует думать, что в России «изобрели велосипед». Добровольные накопления являются фундаментом системы пенсионных выплат в США, Австралии, Гонконге, Японии, Швеции и целом ряде других развитых стран.

Прежде чем перейти к сути льгот, рассмотрим ограничения:

- Владельцем счета может выступать физическое лицо - гражданин и налоговый агент РФ.

- Один человек - один счет.

- Валюта пополнения счета: рубли.

- Государственное страхование вкладов не предусмотрено.

- Минимальный срок действия счета для получения льгот - 3 года.

- Вывод средств по частям запрещен.

- Обязательное условие инвестирования - использование российских биржевых площадок.

- Имеющийся брокерский счет преобразовать в ИИС нельзя.

- Максимальный лимит на пополнение - 400 тыс. руб. в год. Нижний порог определяется финансовым посредником (от 10 тыс. руб.).

Внимание. Не путайте ограничение на пополнение с суммой, накопленной на самом счете (сколь угодно большой за счет ежегодных пополнений и финансовых доходов).

Если помимо ИИС у вас открыт традиционный брокерский счет, по которому есть задолженность по налогам, она может быть взыскана с ИИС. Будьте внимательны!

Налоговые льготы

Кодекс предусматривает два альтернативных типа льгот.

Внимание. Разрешается выбрать один тип льготы, изменить который впоследствии невозможно.

ИИС типа «А»

Налоговый вычет (13%) на средства, внесенные на ИИС в счет НДФЛ, удержанного по основному месту работы за год.

Как явствует из определения, обязательное условие для его получения - официальное трудоустройство и белая зарплата. Размер вычета рассчитывают на базе двух величин:

- сумма внесенных на ИИС за год денег;

- НДФЛ, удержанный за год.

Пример:

- В декабре 2017 года вы внесли 400 тыс. руб.

- Максимальный потенциальный вычет: 400 х 13% = 52 тыс. руб.

- Ваша официальная заработная плата до налогов в 2017 году - 20 тыс. руб. в месяц.

- НДФЛ 2017 - 31 200 руб.

- Фактический налог, который вы сможете предъявить к возмещению из бюджета - 31 200 руб.

Таким образом, чтобы использовать вычет в полном объеме, ваша заработная плата должна составлять не менее 33 333 руб. в месяц до уплаты налогов.

Внимание:

- Если вы решите закрыть счет и вывести средства в течение трех лет, то будьте готовы вернуть вычет, полученный вами ранее.

- При выборе льготы типа «А» сгенерированные на вашем счет финансовые доходы подлежат налогообложению, но только в случае закрытия счета.

Таким образом, ИИС типа «А» подходит осторожным или пассивным инвесторам, которые получают белую зарплату и выбирают консервативные или умеренные стратегии инвестирования и не ожидают сверхдоходов.

Как получить льготу типа «А»?

До 30 апреля года, следующего за истекшим, вы должны представить в налоговую инспекцию документы:

- Справки: 2-НДФЛ, 3-НДФЛ.

- Договор с управляющей компанией или брокером об управлении ИИС.

- Платежный или иной документ, свидетельствующий о внесении средств.

- Заявление о возврате НДФЛ.

Существует возможность дистанционной подачи документов на сайте ФНС и портале государственных услуг. На проверку документов законодательством отводится 3 месяца. После завершения проверки деньги будут перечислены на указанный вами при подаче заявления банковский счет в течение месяца. Таким образом, вся процедура займет 3–5 месяцев (с учетом времени на пересылку документов).

ИИС типа «Б»

Финансовые доходы от операций по счету не облагаются налогами как во время действия счета, так и в момент его закрытия.

То есть сгенерированные доходы в полном объему могут быть реинвестированы и выведены из бизнеса. Это принципиальное отличие от традиционного брокерского счета.

Единственный недостаток - в момент закрытия ИИС НДФЛ будет удержан в том случае, если вы закроете счет, не дожидаясь окончания трехлетнего периода. Иными словами, ставится ограничение на минимальный срок окупаемости.

ИИС типа «Б» применим для активных инвесторов, которые не выплачивают НДФЛ на регулярной основе и предпочитают самостоятельно действовать на финансовых рынках и рассчитывают на сверхдоходы.

Как получить льготу типа «Б»?

Фискальным агентом является финансовый посредник (брокер). Чтобы воспользоваться льготой при закрытии счета, вам следует посетить налоговую и затребовать справку о том, что вы ранее не использовали свое право на получение льготы, а также не заключали других договоров ИИС. После этого направляйтесь в офис брокера, отдайте справку и закройте ИИС. Не забудьте предоставить реквизиты вашего текущего банковского счета. Дальше посредник все сделает сам: рассчитает ваш доход от операций по ИИС и перечислит его на ваш текущий банковский счет в полном объеме. Удержание налога производиться не будет. Информация по ИИС будет передана в налоговую инспекцию.

Налоговые стратегии

Некоторые интересные особенности ИИС открывают перед вами несколько возможных стратегий поведения.

Во-первых, практический выбор типа льготы происходит, когда вы приходите в налоговую и пишите заявление о предоставлении льготы. Подписывая договор с финансовым посредником, инвестор может заранее указать тип счета, но, с юридической точки зрения, это решение не имеет силы (можно и передумать). А вот после подачи заявления - изменить тип счета уже невозможно (только закрыть существующий и открыть новый).

Во-вторых, период действия договора считается не со дня пополнения счета, а со дня его открытия.

Совет. При открытии счета все-таки внесите на него хотя бы минимальную сумму, чтобы застраховаться от возможных изменений в законодательстве.

Консервативная стратегия «Синица в руке»

Заключить договор ИИС типа «А», внести минимальный взнос, выждать три года, в декабре третьего года внести 400 тыс. руб., в начале четвертого года подать заявление о возврате, закрыть ИИС. Чистый доход: 52 тыс. руб. или 13% за 4 месяца. Полный срок окупаемости: 3–5 месяцев (время налоговой на проверку документов).

Промежуточная стратегия

Заключить договор ИИС типа «А», в декабре внести 400 тыс. руб., в начале следующего года подать заявление о возврате. В этом случае вы получите чистый доход в размере 52 тыс. руб., но не сможете вывести сумму инвестиций со счета в течение трех лет. Деньги будут работать, и вы можете надеяться на дополнительный доход, облагаемый налогом по общим правилам.

Рассмотрим пример.

С 2017 по 2019 год вы ежегодно пополняете ИИС типа «А» на 400 тыс. руб. и подаете заявление о предоставлении вычета.

Средства счета инвестируете в абсолютно безрисковые государственные облигации народного займа под 8,5% годовых (купонный доход по которым налогом не облагается).

В 2020 году вы закрываете инвестиционный счет и выводите деньги.

Расчет инвестиционной привлекательности операции представлен в таблице.

|

Инвестиции |

Налоговый вычет 13% |

Купонный доход 8,5% |

Совокупный доход |

Денежный поток |

|

|---|---|---|---|---|---|

|

Эффективная ставка, % |

Ваша эффективная годовая ставка доходности составит 15,3% на абсолютно безрисковых операциях. Хорошая доходность складывается из двух факторов: постоянный возврат налогов, удержанных ранее по основному месту работы, плюс доход от операций с ценными бумагами.

Активная стратегия «Журавль в небе»

Заключить договор ИИС, внести средства, три года наблюдать за доходностью. В случае высокой доходности выбрать тип льготы «Б», в случае убытков или низкой доходности - тип «А». Подойдет активным инвесторам, рассчитывающим на хорошие доходы.

Каждый инвестор выберет свой тип льготы, соответствующий его поведению на рынке.

Пассивный инвестор выберет тип «А». С помощью ИИС он может вносить изменения в структуру портфеля активов без уплаты налогов.

Активный фондовый инвестор отдаст предпочтение типу «Б». Он может продавать ценные бумаги, получать доход и реинвестировать его, пользуясь налоговой амнистией.

Финансовый спекулянт работает с множеством разнообразных высокорисковых активов с помощью маржинального кредитования брокера («кредитное плечо»). Финансовый доход не гарантирован. Отдаст предпочтение типу «А» (способ приращения капитала за счет возврата НДФЛ).

В какие активы вкладывать деньги?

В отличие от обычного брокерского счета ИИС открывает вам доступ к самому широкому спектру финансовых инструментов.

Облигации и еврооблигации

Самый безопасный и консервативный способ инвестирования. В среднем принесет вам от 6 до 9% годовых. Срок погашения облигаций хорошо коррелирует с минимальным периодом действия ИИС. Отдавая предпочтение облигациям, держите в поле зрения ставки по банковским депозитам. Если они существенно превышают доходность облигаций, задумайтесь о целесообразности вложений или диверсификации портфеля в сторону более доходных инструментов.

Акции

Хороший способ разбавить ваш инвестиционный портфель высокодоходными инструментами. Вы можете вкладываться как в относительно стабильные «голубые фишки», так и обратить внимание на молодые, динамично развивающиеся компании.

Паи российских и иностранных инвестиционных фондов

Идеальный способ для начинающих инвесторов , а также людей, которые не могут выделить достаточно времени для изучения финансовых рынков. Управляющие фонда соберут за вас инвестиционный портфель, доходность которого, как минимум, превысит доходность облигаций. Среднесрочные инвестиции в ПИФы на 3–4 года - разумный способ распоряжения деньгами даже с точки зрения профессиональных инвесторов. Единственное, что вам следует сделать - тщательно подойти к выбору надежного инвестиционного фонда.

Иностранная валюта

Относительно рисковый способ вложений , поскольку волатильность этого финансового инструмента в среднесрочной перспективе (3 года) плохо предсказуема. Больше подходит профессиональным инвесторам для краткосрочных валютных спекуляций.

Фьючерсы и опционы

Самые высокодоходные, но и высокорисковые спекулятивные инструменты финансового рынка. Подойдут только опытным инвесторам, которых вряд ли устроит ограничение в 400 тыс. рублей. Только подключение к торговым роботам обойдется примерно в 100 тыс. руб.

Существуют различные типы стратегий инвестирования: консервативная, умеренная, агрессивная, фондовая, структурная, и т. д. Старайтесь не ограничиваться только одним финансовым инструментом, комбинируйте и собирайте портфель инвестиций.

Где открыть ИИС

ИИС можно открыть только через посредника, имеющего лицензию для работы на российской биржевой площадке. Наиболее интересны в этом плане:

- московская биржа (под этим названием с 2012 года объединены ММВБ и РТС);

- санкт-петербургская биржа (фондовая и валютная).

Итак, где лучше открыть ИИС? Существует несколько типов посредников:

- Коммерческий банк, имеющий обороты на фондовом рынке.

- Классическая брокерская компания - подойдет опытным инвесторам, поскольку брокерский договор делает акцент на самостоятельном управлении активами.

- Управляющая компания - идеальный выбор начинающих инвесторов, поскольку специалисты компании:

- предложат вам стратегию инвестирования;

- возьмут на себя обязанности по управлению активами и совершению сделок;

- разместят временно свободные средства на депозите (не более 15% от суммы счета).

К выбору посредника подойдите ответственно, ориентируйтесь на следующие критерии выбора:

- надежность (рейтинг);

- декларируемая и историческая доходность;

- минимальные пороги входа (в том числе - для самостоятельных сделок);

- размер и условия комиссий (за ведение счета, за осуществление сделок и т. п.);

- возможность дистанционного открытия и управления счетом;

- возможность самостоятельной торговли, предоставление торговых роботов;

- начисляемые бонусы на свободный остаток средств на счете (в процентах);

- диапазон предлагаемых готовых продуктов и стратегий инвестирования;

Для молодых инвесторов, которые делают первые шаги на бирже, обилие терминов и понятий может показаться излишне раздутым.

В 2015 году появился новый инструмент – индивидуальные инвестиционные счета, созданные при государственной поддержке с целью стимулировать финансовые вливания в активы на рынке ценных бумаг от населения. Именно ввиду новизны ИИС быстро оброс мифами, возникла путаница и заблуждения, а вопросов об особенности его работы гораздо больше, чем ответов. Попробуем разобраться, в чем смысл счета, какие достоинства он имеет.

Что такое индивидуальный инвестиционный счет (ИИС)?

ИИС – это счет, предназначенный для совершения сделок на бирже – покупки акций, фьючерсов, валюты, облигаций, иных ценных бумаг, но по сравнению с другими инструментами, он имеет одну отличительную черту – предоставляет налоговые льготы. Если вы открываете обычный брокерский счет, придется платить налоги на прибыль в казну: получить на руки можно дивиденды за вычетом 13%.

С индивидуальным счетом инвестиции становятся более выгодными, ведь вы пользуетесь льготами от государства по одной из следующих схем:

- Полностью освобождаетесь от налогообложения – то есть, получаете чистый доход без вычетов. Этот вариант подходит для каждого человека вне зависимости от типа его занятости;

- Производите перерасчет базы уже уплаченных налогов и получаете возврат НДФЛ, схема аналогична вычету при покупке недвижимости. Эта схема выгодна, если вы располагаете солидной заработной платой – налоговая инспекция вернет уплаченные в бюджет средства, а облагаемая налогом база будет уменьшена на сумму вложений.

По сути, ИИС – это очередной эксперимент государства, который имеет единственное преимущество – льготы для своего обладателя. Имеет он и несколько ограничений, которые стоит учитывать при открытии:

- Вы можете быть обладателем только одного счета;

- Максимальная сумма – миллион рублей;

- Брокерский счет нельзя перевести в индивидуальный;

- Минимальный срок вложения – более 3 лет, иначе о льготах можно забыть;

- На счет можно вносить только деньги – перевод ценных бумаг невозможен.

Зато есть и хорошие новости: получитьприбыль можно от любых операций, будь-то торговля акциями, облигациями или фьючерсами – никаких ограничений в сфере деятельности нет.

Как работает индивидуальный инвестиционный счет?

Если традиционный вклад в банке – это привычное для российского обывателя понятие, то со счетами ситуация сложнее: большинство граждан любые инвестиции пугают. Каковы же принципы заработка на бирже с использованием этого механизма?

- Вы открываете счет и вносите на него любую сумму – до 1 млн. рублей. Сделать это можно разово, ежемесячно и даже спустя некоторое время после открытие, например, через 11 месяцев, главное – в пределах одного года;

- Выбираете стратегию управления – чтобы не потерять капитал, рекомендуется довериться проверенным и надежным компаниям;

- Можете самостоятельно проводить сделки – играть на бирже, будет ли при этом доходностьвыше – вопрос спорный, так как все зависит от навыков, умений и вашей дальновидности;

- Подбираете оптимальную налоговую льготу;

- Получаете гарантированный доход 13%, как налоговый вычет – при условии, что в отчетном периоде вы вносили платежи в казну в виде НДФЛ. Дополнительно вы получаете прибыль с ценных бумаг, которые также приносят доход;

- В любой момент можете закрыть счет, но если сделаете это ранее, чем через 3 года после заключения договора, придется выплачивать налоги.

Если сравнивать ИИС с обычными депозитами, плюсы очевидны, и за год можно получить значительно более высокий доход , чем по вкладам. Например, в Сбербанке выбор новой стратегии прибыльнее примерно в 3 раза, чем открытие депозита.

Конечно, можно просто открыть счет и забыть о нем: вы все равно получите прибыль, пусть и небольшую. Но работа на фондовой бирже дает вам гораздо больше возможностей, вложение средств может осуществляться по одному из методов:

- Покупаете государственные облигации, которые почти не имеют рисков, но и доход по ним – около 11%;

- Формируете портфель с покупкой среднерисковых активов, сочетающих в себе разумное соотношение риска и прибыли – доход составляет до 30%;

- Рискуете, приобретая акции перспективных, но новых компаний, тщательно следите за состоянием рынка, постоянно меняете бумаги в портфеле, чтобы получить прибыль до 50%. Впрочем, и риски тут значительно выше.

Можно и не торговать самостоятельно на бирже, если вы не хотите заниматься финансовыми вопросами. Доверив управление специалистам, будьте готовы как к получению доходов, так и к убыткам – далеко не каждаякомпанияпоказывает результат.

В какие виды активов можно инвестировать?

Вложить собственный капитал можно в любые бумаги, обращающиеся на бирже в России

- ПИФы – хорошее решение для новичков и лиц, которые пока только осваивают рынок, не понимают, как вести торговлю, боятся «обжечься». Рассчитывать на окупаемость можно только при долгосрочных вложениях;

- Валюта – с использованием средств на счете вы можете оплатить приобретение евро, долларов, франков и иных зарубежных платежных средств;

- Фьючерсы и опционы – наиболее рискованная инвестиция, которая не подходит для новичков. В современных условиях вести торговлю можно не только самостоятельно, но и с помощью роботов;

- Еврооблигации – за необычным словом скрывается классический банковский депозит с более приятным процентом, чем предлагают банки своим клиентам;

- Акции – приобрести можно бумаги только российских компаний – Газпрома, Сбербанка, Роснефти и иных, такой вклад более рискованный, чем покупка облигаций, но позволяет рассчитывать на солидные дивиденды;

- Облигации – купить удастся государственные ЦБ с минимальным риском и таким же доходом. Ваш капитал будет застрахован , так что вне зависимости от экономической ситуации вы получите выгоду, которой хватит хотя бы для того, чтобы покрыть процент инфляции.

Не думайте, что вам нужно выбрать только одно средство для получения дохода: бывалые инвесторы знают, что составлять портфель лучше из разных активов , которые принадлежат к отличным отраслям, имеют различную степень прибыльности и риска.

Как открыть индивидуальный инвестиционный счет?

Открытие ИИС осуществляется удаленно, не выходя из дома. Однако можно посетить и офис брокера, если такой метод кажется вам более надежным. Такой счет открывается только физическим лицам, причем даже для несовершеннолетних – с согласия родителей. Процедура происходит в несколько этапов:

- Выбираете компанию, которая будет управлять вашим капиталом, отдавайте предпочтение надежным и опытным организациям с прозрачной финансовой отчетностью. Изучите форум, сравните возможности, которые есть у разных брокеров, почитайте отзывыдругих пользователей – насколько им было удобно сотрудничать, смогли ли они без проблем вернуть свои деньги, каков размер дохода;

- Заполните анкету и подайте заявление – сделать это можно через интернет на официальном сайте организации. Укажите регион, ФИО, контактные данные. Для удаленного доступа может потребоваться электронная подпись или аккаунт на Госуслугах;

- С вами заключается договор – его нужно подписать и направить непосредственно в фирму. При личном обращении вся процедура происходит непосредственно в офисе и занимает несколько минут. Вы получите доступ к кабинету и собственный код;

- Компания самостоятельно уведомляет налоговую инспекцию о совершенной сделке. Имейте в виду, что датой открытия считается число, когда договор был подписан, а не когда вы внесли деньги. По этой причине, чем раньше вы откроете счет, тем лучше, так как быстрее истечет трехлетний льготный период, можно будет с легкостью вывести капитал;

- Вы вносите деньги, можете ими управлять, либо поручить торговлю доверенной компании.

- Инвестор не должен испытывать трудностей при заключении договора – процедура предельно простая, понятная, многие официальные сайты брокеров содержат подробную инструкцию, как действовать.

Где лучше открыть индивидуальный инвестиционный счет?

Доверить свои накопления первой выбранной организации – решение опрометчивое, ведь неизвестно, смогут ли вашими финансами грамотно распорядиться, какую прибыль вы получите в итоге. Эксперты рекомендуют тщательно подойти к поиску организации – посредника в инвестиционных вопросах. В числе лучших:

- ФИНАМ – самая крупная организация, которая работает в России более 20 лет. Отличительной чертой являются квалифицированные и грамотные консультации клиентов при обращении, специалисты самостоятельно подают декларации в ИФНС. Средний доход по программам – около 18%;

- БКС Брокер – услугами воспользовались более 100 000 клиентов, фирма успешно функционирует десятки лет, имеет доступ к любым ЦБ. Для новичков доступны обучающие лекции и семинары – многие в режиме онлайн;

- ОЛМА – можно утверждать, что это лучший и самый надежный брокер, действующий с 1992 года. Задача сотрудников – не только управление активами клиента, но и консультации, составление по заданной стратегии, что обеспечивает среднюю доходность активов до 30%;

- Альфа-банк – клиенты могут оформить доверительное управление своим счетом и рассчитывать на высокие дивиденды. Условиясотрудничества зависят от тарифного плана, ведется обучение, а открыть счета можно по телефону или на сайте;

- Тинькофф-банк – наиболее востребованы вложения в акции китайских компаний с прибылью свыше 100%, а вот доходность по облигациям составляет до 15%. Всего представлено свыше 600 ценных бумаг различных компаний, пользоваться всеми привилегиями можно бесплатно;

- Банк Открытие – минимальная сумма – 50 000 рублей, предоставляются готовые инвестиционные решения, доход гарантирован государством, управлять можно только при наличии аккаунта на портале Госуслуги;

- Газпромбанк – вниманию клиента представлены десятки продуктов, банк осуществляет брокерское обслуживание с высокой финансовой надежностью, предлагает комплексные решения на фондовом рынке, имеет огромный накопленный опыт;

- Сбербанк – пожалуй, наиболее надежная компания, которая работает с инвестициями в облигации и акции крупнейших компаний. Средняя доходность составляет около 20%, из них 13% — гарантировано государством;

- ВТБ 24 – брокерское обслуживание не является основным для банка, хотя совсем недавно на базе ВТБ была открыта Школа трейдеров. Клиенты получают доступ ко всем операциям, проводимым на Московской бирже.

Из сотен брокерских компаний доступ к открытию ИИС имеют лишь несколько десятков организаций: именно к их помощи и должен прибегнуть вкладчик. Достаточно только выбрать грамотного и надежного брокера, который показывает хорошие результаты, активно привлекает клиентов и рационально распоряжается финансами.

Плюсы и минусы ИИС

Но не стоит думать, что индивидуальный счет – это всегда выгодно, надежно и перспективно, в числе преимуществ такого метода инвестирования выделяется:

- Наличие льгот – можно не только не платить налоги при выполнении условий, но и получать вычет с заработной платы;

- Для вклада не нужны большие суммы – способ хорош даже при маленьком стартовом капитале;

- Необязательно сразу вносить все деньги – пополняйте счет по мере своих возможностей;

- Не нужно постоянно оставаться клиентом одной управляющей организации – вы можете менять брокера неограниченное число раз, при этом льготы сохраняются.

Впрочем, минусы тоже имеются, к сожалению, их больше, чем плюсов, что и останавливает молодых вкладчиков:

- Нет никаких гарантий – компания может в любой момент разориться, а ваш капитал не будет застрахован;

- в ценные бумаги зарубежных корпораций не получится – льготы рассчитаны только на отечественный рынок;

- Хотя получить свои накопления вы сможете в любой момент, воспользоваться преимуществами ИИС можно только по прошествии 3 лет с даты открытия;

- Максимальная сумма – 1 миллион рублей, вложить больше не получится, как и открыть новые счета;

- Снять часть средств не удастся – можно только полностью закрыть договор.

В общем, такой способ инвестирования – далеко не самый выгодный, он также имеет определенные риски, а вносить капитал в период экономической нестабильности – вообще не лучшая идея. Пока котировки ценных бумаг показывают тенденцию к падению, лучше поискать другие методы получения прибыли.

Открытие индивидуального инвестиционного счета доступно для населения с 2015 года. Популярностью этот инструмент, созданный при государственной поддержке, не пользуется, однако заинтересует консервативных людей, желающих получить налоговые льготы и послабления.

Особенно выгодным он станет для лиц, получающих высокую заработную плату – вернуть часть уплаченного налога вполне реально. Также вы сможете получить и дивиденды от приобретенных бумаг. Главное – выбрать надежную организацию и осуществлять грамотное управление капиталом.

21.08.18 232 818 297

Три стратегии частного инвестора

Я считаю, что всем начинающим инвесторам нужно открыть себе ИИС .

Стас Шпак

частный инвестор

ИИС - это индивидуальный инвестиционный счет. От обычного брокерского счета он отличается налоговыми льготами. Про них мы уже писали в статьях и

Я не хочу упускать налоговые подарки от государства, поэтому пользуюсь ИИС . За это время разобрался в его особенностях. В этой статье я расскажу про три стратегии использования ИИС с вычетом типа А, расположив их по мере усложнения.

Что такое ИИС

Государство хочет, чтобы вы взяли свои сбережения и вложили их в экономику страны через фондовую биржу. Тем, кто на это решится, оно предоставит налоговые льготы. Эти льготы реализуются через ИИС - индивидуальные инвестиционные счета.

У ИИС есть ограничение: ваши деньги должны работать на них не менее трех лет. ИИС нельзя закрывать раньше, чем через три года с момента открытия, иначе налоговые льготы сгорят, а уже полученные вычеты придется вернуть. Поэтому все стратегии, которые я привожу в статье, рассчитаны на трехлетний период.

Есть два типа налоговых льгот для счетов ИИС :

- ИИС типа А позволяет получить налоговый вычет на сумму внесенных средств, но не более 400 000 Р в год. Зная сумму внесенных средств, вы можете посчитать сумму налога, которую вам вернут.

- ИИС типа Б дает налоговый вычет на доходы от инвестиций. Доход зависит от того, во что вы вложите и как будете работать с ценными бумагами.

ИИС типа Б больше подходит опытным инвесторам, которые уверены, что получат доход со своих инвестиций. С этого дохода налог им платить не придется.

400 000 Р

максимальная сумма, с которой можно получить вычет в текущем году

Новичкам больше подходит ИИС типа А: можно просто открыть счет, внести деньги и вообще не проводить никаких операций на бирже, а потом получить налоговый вычет. За счет налогового вычета гарантированная доходность может составить 8,14% - это выше, чем процент по всем банковским вкладам в РФ на момент написания статьи.

Кто может получить вычет по ИИС

Три стратегии, про которые я расскажу в статье, подразумевают, что вы получаете дополнительный доход за счет налогового вычета. Вычет по ИИС можно получить, если:

- Вы работаете и платите НДФЛ через работодателя или самостоятельно.

- У вас есть накопления до 400 000 Р в год.

- В ближайшие три года вы можете спокойно инвестировать часть своих доходов и накоплений и вам не понадобится в какой-то момент немедленно снимать эти деньги.

Внести на ИИС Но налоговый вычет сделают только с суммы 400 000 Р - это максимум. Можно положить и меньше, тогда вычет сделают с меньшей суммы. В расчетах в статье я буду использовать сумму 400 000 Р .

По моему опыту, на получение налогового вычета уходит примерно 4,5 месяца: 3 месяца налоговая рассматривает декларацию 3-НДФЛ , еще месяц изучает ваше заявление о возврате вычета и еще 10 дней перечисляет деньги.

В дальнейших расчетах я привожу 1 июня как ежегодную дату получения налогового вычета в нашем примере.

Важно. Вам нужно открывать ИИС у брокера, который не берет комиссий за обслуживание счета. Иначе комиссии будут уменьшать потенциальную прибыль.

Стратегия 1

«Теоретическая»

Мне пока что неизвестны случаи, когда кто-либо пользовался этой стратегией и получал вычет. Но формально все условия для его получения тут выполнены. Если вы получали так налоговый вычет, расскажите об этом в комментариях.

Порядок действий следующий:

- Открываем ИИС и забываем о нем на 3 года. Если выбрали брокера без платы за обслуживание, то расходов никаких нет.

- Когда трехлетний период будет подходить к концу, вносим на ИИС сумму до 400 000 Р . Это можно сделать даже за несколько дней до конца трехлетнего срока.

- Когда 3 года с момента открытия ИИС пройдут, закрываем ИИС . Брокер вернет все внесенные деньги.

- В начале следующего года подаем налоговую декларацию 3-НДФЛ . Предположим, на счет клали 400 000 Р . Вычет считаем так: 400 000 Р × 13% = 52 000 Р . Учтите, что сумма вычета не может быть больше уплаченного в предыдущем году НДФЛ .

Эта стратегия хороша тем, что не нужно надолго отдавать деньги брокеру.

Я написал письма пяти разным брокерам с вопросом, что они думают о такой стратегии. Но мне ответил только «Финам»:

Так или иначе, вы ничего не теряете: в худшем случае брокер просто вернет вам деньги, в лучшем - получите 13% от внесенной суммы. Имеет смысл использовать эту стратегию, если у вас есть свободные средства для инвестирования на момент истечения трехлетнего срока ИИС .

Стратегия 2

«Консервативная»

Это самая популярная стратегия, по которой можно получить налоговый вычет по ИИС , не совершая при этом никаких действий по счету. Давайте посчитаем, сколько на ней можно заработать.

Представим, что счет мы открыли 1 сентября, 25 декабря внесли на него деньги, чтобы они гарантированно попали на ИИС до следующего года, а налоговый вычет нам перечислили 1 июня следующего года.

План действий пошагово:

- 25 декабря пополнить его на сумму до 400 000 Р .

- В начале 2019 года подать документы на налоговый вычет и получить его.

- Повторить пункты 2 и 3 еще по два раза, в 2019-2021 годах.

Как выглядит денежный поток

0 Р

400 000 Р

52 000 Р (налоговый вычет)

400 000 Р

52 000 Р (налоговый вычет)

400 000 Р

52 000 Р (налоговый вычет)

закрываем ИИС , получаем 1 200 000 Р обратно

Теперь посчитаем доходность.

Получаем доходность 8,14%. Это ненамного больше, чем средняя ставка по депозиту на банковских вкладах. С другой стороны, эта доходность гарантированная, она не зависит от рыночной ситуации.

Если вы выберете эту стратегию, то рекомендую искать брокера, который начисляет проценты на остаток, который лежит у вас на ИИС . Например, мой брокер платит на остаток средств на счете Если предположить ключевую ставку неизменной, то с учетом формулы сложных процентов доходность такого ИИС вырастет до 12,46%.

Однако мой брокер берет ежемесячную комиссию, после учета которой доходность упадет до 12,18%. Если я буду вносить на ИИС суммы меньше 400 000 Р ежегодно, то комиссии могут съесть существенную часть потенциальной доходности.

Стратегия 3

«Оптимальная»

Когда я только открывал свой ИИС , руководствовался именно этой стратегией. Потом, правда, увлекся и перестал ее придерживаться в погоне за большей доходностью.

В предыдущей стратегии мы только зачисляли деньги на ИИС и никаких операций с ними не проводили. Но в идеале деньги должны не просто лежать на счете, а работать. В этой стратегии я предлагаю на внесенные средства купить ОФЗ - облигации федерального займа. Это один из самых низкорисковых инструментов на фондовом рынке.

Если вы купите ОФЗ , то вместе с налоговым вычетом за использование ИИС получите еще доход по облигациям. Суммарная доходность вырастет. Точно посчитать ее значение не получится, потому что цены на ОФЗ могут меняться. Мы сделаем оценку исходя из текущего положения дел на рынке.

За время, пока статья готовилась к выпуску, цены на ОФЗ уменьшились. Сейчас по этой стратегии можно получить еще большую доходность, чем мы рассчитали в начале августа

Да, придется потратить немного времени на то, чтобы разобраться, как купить ОФЗ . Но это не так уж сложно. Не стесняйтесь обращаться с вопросами к своему брокеру, но помните: нужно, чтобы процесс покупки был минимально затратным с точки зрения комиссий. Еще желательно подобрать ОФЗ так, чтобы дата погашения облигаций примерно совпадала с датой предполагаемого закрытия ИИС через три года. Так у вас будет более предсказуемая доходность: вам не придется продавать бумаги ниже рынка и платить комиссии брокеру.

Сейчас, в августе 2018 года, я предлагаю купить ОФЗ -26217-ПД (код RU000A0JVW30). Ее характеристики:

- Фиксированная ставка доходности.

- Купонный доход выплачивается два раза в год из расчета 37,4 Р на облигацию за полгода.

- Дата погашения этой ОФЗ - 18 августа 2021 года, продавать их через 3 года не придется.

Сейчас эта бумага торгуется на уровне 100,74: 1007,4 Р за облигацию при номинальной стоимости в 1000 Р . Это соответствует примерной доходности к погашению чуть более 7%. Купонный доход по ОФЗ не облагается НДФЛ , поэтому налог вы не платите.

График доходностей ОФЗ-26217 за прошедшие полгода. Источник: rusbonds.ru

График доходностей ОФЗ-26217 за прошедшие полгода. Источник: rusbonds.ru Как видно из графика, доходность ОФЗ может колебаться со временем. Но как только вы ее купите, доходность для вас будет зафиксирована на момент покупки. Дальнейшие колебания цены будут не важны, потому что по этой стратегии бумагу вы будете держать до погашения.

План действий следующий:

- Открыть ИИС 1 сентября 2018 года.

- Три года подряд в конце года пополнять счет на сумму 400 000 Р .

- Купить ОФЗ -26217-ПД - 388 штук (дальше я объясню, почему именно 388).

- Ежегодно получать налоговый вычет.

- Ежегодно получать купонные выплаты по ОФЗ : 21 февраля и 22 августа в сумме по 14 511 Р в 2019 году; по 29 022 Р в 2020 году и по 43 533 Р в 2021 году.

- 18 августа 2021 года эти ОФЗ будут автоматически погашены брокером.

- В сентябре 2021 года закрыть ИИС .

Почему можно купить всего 388 облигаций?

Мы вносим на ИИС 400 000 Р . Стоимость облигации на момент написания статьи - 1005 Р . Кажется, что можно купить 398 облигаций. Но сделать это не получится из-за НКД - накопленного купонного дохода.

Каждый день на облигацию начисляется доход. А выплачивается он раз в год, иногда чаще. Для ОФЗ -26217 выплаты происходят дважды в год - 20 февраля и 21 августа. Если вы собираетесь купить облигацию между выплатами купонного дохода, к ее цене нужно прибавить тот доход, который уже начислен, но еще не выплачен держателям. Это и называется «накопленный купонный доход».

По одной облигации ОФЗ -26217 раз в 182 дня выплачивается 37,4 Р купонного дохода. Значит, за один день на облигацию начисляется 20,5 копеек.

В этой стратегии я рекомендую покупать облигацию 25 декабря, то есть спустя 120 дней после минувшей выплаты купона. За 120 дней на облигацию начислят 24,66 Р НКД . Получается, что при покупке одной облигации мы должны заплатить кроме 1005 Р ее текущей стоимости еще 24,66 Р НКД . А значит, на 400 000 Р мы сможем купить только 388 облигаций.

Уплаченный в момент покупки НКД вернется покупателю при следующей купонной выплате.

Как выглядит денежный поток

| Дата | Деньги |

|---|---|

| 01.09.2018 | 0 Р |

| 25.12.2018 | 400 000 Р |

| 25.12.2018 | покупаем 388 ОФЗ -26217 |

| 20.02.2019 | 14 511 Р (купонный доход) |

| 01.06.2019 | 52 000 Р (налоговый вычет) |

| 21.08.2019 | 14 511 Р (купонный доход) |

| 25.12.2019 | 400 000 Р |

| 20.02.2020 | 29 022 Р (купонный доход) |

| 01.06.2020 | 52 000 Р (налоговый вычет) |

| 21.08.2020 | 29 022 Р (купонный доход) |

| 25.12.2020 | 400 000 Р |

| 20.02.2021 | 43 533 Р (купонный доход) |

| 01.06.2021 | 52 000 Р (налоговый вычет) |

| 18.08.2021 | 43 533 Р (купонный доход) |

| 02.09.2021 | закрываем ИИС , получаем 1 164 000 Р (388 облигаций за 3 года по 1000 Р каждая) |

0 Р

400 000 Р

покупаем 388 ОФЗ -26217

14 511 Р (купонный доход)

52 000 Р (налоговый вычет)

14 511 Р (купонный доход)

400 000 Р

29 022 Р (купонный доход)

52 000 Р (налоговый вычет)

29 022 Р (купонный доход)

Не все брокеры позволяют получать купонный доход по облигациям на счет, отличный от ИИС . Если купонные выплаты попадают на ИИС , это уменьшает итоговую доходность до 14,7%. Это происходит, потому что в случае выплаты купонов на банковский счет их можно повторно внести на ИИС и получить с этих денег двойную прибыль: за счет покупки ОФЗ и за счет получения налогового вычета. Когда купоны попадают на ИИС , они не считаются внесением средств и не входят в базу для исчисления налогового вычета.

Подробные расчеты по двум вариантам этой стратегии - в гугл-таблице .

А можно больше?

Можно. Самый безрисковый, но еще более доходный вариант - копить средства на краткосрочном банковском вкладе до внесения их на ИИС . Например, в начале года открыть вклад на 9 месяцев с возможностью пополнения (а еще лучше - на произвольный срок, в некоторых банках так можно) и ежемесячно вносить туда деньги. В конце года средства с закрытого вклада и проценты перевести на ИИС .

Другие варианты увеличения доходности сопряжены с увеличением риска, выплатой брокерских комиссий и налогами. При неудачном исходе можно не только не получить желаемую доходность, но и уйти в минус.

Я на своем ИИС к ОФЗ добавил еще FinEx ETF FXRL и немного акций «голубых фишек». ETF - это индексный фонд, прекрасный инструмент для пассивных инвестиций.

В результате доходность моего портфеля с начала года выглядит так:

Получение первого налогового вычета увеличивает эту доходность, сейчас в моменте она составляет около 20% годовых.

Обратите внимание на существенную просадку портфеля в апреле - в это время рынок существенно упал на новостях о введении новых санкций. Если бы в этот момент мне нужно было закрывать счет, то я получил бы мизерную прибыль. Поэтому, добавляя в портфель акции или ETF , будьте готовы к таким сюрпризам.

Портфель по стратегии «Оптимальная» таким просадкам не подвержен. Облигации в нем будут погашены сами 21 августа 2021 года, незадолго до истечения трехлетнего периода ИИС , а значит, у владельца нет риска продать их по невыгодной цене.

Какие есть риски

ИИС практически безрисковый способ получения пассивного дохода. Но тем не менее возможны следующие ситуации:

- государство когда-нибудь отменит льготы по ИИС - скорее всего, это затронет новых клиентов, лишний повод не тянуть с открытием ИИС ;

- у брокера отзовут лицензию - это очень маловероятная ситуация, но теоретически возможная;

- по ОФЗ изменятся ставки и цены. Это наверняка произойдет, причем может быть как в лучшую для вас сторону, так и в худшую. Это имеет значение только для стратегии «Оптимальная». В худшем случае в результате вы получите чуть меньшую доходность;

- у владельца ИИС пропадет источник выплаты подоходного налога - например, он потеряет работу. Если государство не получит подоходный налог, то и вычетов не будет, и доходность упадет;

- потребуется закрыть ИИС досрочно - тогда полученные вычеты придется вернуть. В стратегии «Оптимальная» можно получить хоть что-то за счет ОФЗ , в остальных - только возврат вложенных средств.

Запомнить

- Открываем ИИС , даже если нет денег и не хотим им пользоваться сейчас.

- Комиссии брокера уменьшают доходность.

- Пополняем раз в год в конце года.

- Получаем налоговый вычет в следующем году.

- Покупаем ОФЗ для увеличения доходности.

- Риски - минимальны.