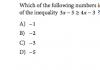

Оформление загранкомандировки

При направлении работника в служебную командировку необходимо оформить соответствующий приказ (форма N Т-9 или N Т-9а).

В приказе указываются место, срок командировки и ее цель, а также данные командируемого работника. Также можно отразить вид транспорта, который будет использовать командированный работник в своих поездках.

Перед отъездом работнику надо выдать аванс на либо корпоративную карту (п. 10 Положения о командировках).

Аванс для командировки может быть не выдан наличными, а перечислен на зарплатную банковскую карту. Законодательство этого не запрещает.

Сумма, которую необходимо выдать работнику, определяется исходя из продолжительности командировки, стоимости проезда, приблизительных расходов на оплату жилья и других расходов (если их должен оплатить сам работник), величины суточных, установленных в организации.

Часто расчет суммы аванса оформляется бухгалтерией в виде сметы, составленной в произвольной форме. После ее утверждения руководителем деньги выдаются командированному работнику или перечисляются ему безналично.

В табеле учета рабочего времени (форма N Т-12 или N Т-13) дни нахождения работника в командировке обозначаются буквенным кодом "К" или цифровым кодом "06".

Если во время командировки работник трудился в выходной или нерабочий праздничный день, то в табеле дополнительно проставляется буквенный код "РВ" или цифровой код "03" (п. 2 Письма Минтруда от 14.02.2013 N 14-2-291).

После возвращения из командировки работник в течение трех рабочих дней должен заполнить и представить (форма N АО-1) о суммах, которые потратил, пока в ней находился (п. 26 Положения о командировках).

Все расходы по заграничной командировке признаются на дату утверждения авансового отчета как в бухгалтерском, так и в "прибыльном" налоговом учете.

Оформление авансового отчета по командировке за границу

Приложенные к авансовому отчету (форма N АО-1) подтверждающие документы, которые составлены на иностранном языке, следует перевести на русский язык.

Сделать это может работник организации (Письмо Минфина от 20.04.2012 N 03-03-06/1/202).

Сумму расходов, оплаченных работником в иностранной валюте, надо отразить на оборотной стороне формы N АО-1 (Указания по заполнению формы N АО-1):

в графах 6 и 8 - в той валюте, в которой оплачены расходы;

в графах 5 и 7 - в рублях по курсу пересчета.

Кроме того, если аванс для загранкомандировки выдан работнику в иностранной валюте, то сумму этого аванса надо вписать в авансовом отчете (Указания по заполнению формы N АО-1):

в строке 1а - в валюте. В этой же строке укажите вид валюты;

в строке 1 - в рублях по курсу пересчета.

Других особенностей при оформлении авансового отчета при загранкомандировке нет.

Документы, подтверждают командировочные расходы работника

Все расходы на командировку работник должен указать в авансовом отчете. К нему надо приложить документы, подтверждающие эти расходы (п. 26 Положения о командировках).

Расходы на проезд подтверждаются (п. п. 12, 22 Положения о командировках):

если на поезде - железнодорожным билетом или маршрут-квитанцией (контрольным купоном) электронного билета (Письмо Минфина от 14.04.2014 N 03-03-07/16777);

если на самолете - авиабилетом или маршрут-квитанцией (контрольным купоном) электронного билета и посадочным талоном (Письма Минфина от 01.09.2016 N 03-03-07/50992, от 19.06.2015 N 03-03-07/35548).

Расходы на проживание подтверждаются счетом гостиницы.

При этом документ, подтверждающий расходы на проживание, выданный зарубежным отелем, необходимо построчно перевести на русский язык.

Факт траты суточных подтверждать документами не нужно.

Нормы возмещения командировочных расходов и суточных при загранкомандировке

Нормы и порядок возмещения расходов по загранкомандировке устанавливаются организацией самостоятельно в локальном нормативном акте (п. п. 11, 16, 21, 22 Положения о командировках).

Суточные выплачиваются (п. п. 17, 18 Положения о командировках):

за день выезда из РФ - по нормам для командировок за границу;

за день въезда в РФ, а также за время в пути по территории РФ - по нормам для командировок по РФ.

Дата выезда из РФ и въезда в РФ определяется (п. п. 18, 19 Положения о командировках):

для командировок в страны СНГ, с которыми есть межправительственные соглашения о том, что отметки в паспорте о пересечении границы не делаются, - по проездным документам;

для командировок за границу - по отметкам в загранпаспорте о пересечении границы.

При однодневных командировках за границу суточные выплачиваются в размере 50% от нормы для загранкомандировок (п. 20 Положения о командировках).

Суточные и НДФЛ

При командировке за границу надо учитывать особые нормы суточных, применяемых для целей НДФЛ.

Так, не облагаются НДФЛ суммы суточных:

Не более 700 руб. за каждый день нахождения в командировке на территории России (за день нахождения в РФ принимается, в частности, и день пересечения границы при возвращении в Россию);

Не более 2500 руб. за каждый день нахождения в заграничной командировке (в том числе и за день выезда из РФ).

С 2016 г. для целей НДФЛ датой фактического получения дохода в виде суточных является последний день месяца, в котором утвержден авансовый отчет, составленный работником после возвращения из командировки.

Следовательно, если суточные выданы в иностранной валюте, то для их пересчета в рубли в 2016 г. нужно брать официальный курс этой валюты на конец месяца, в котором такой авансовый отчет утвержден.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Загранкомандировка (заграничная командировка): подробности для бухгалтера

- Налоговый учет расходов на зарубежную командировку

Если работниками организации, прибывшими из заграничной командировки, представляются счета за проживание в... валютного счета, направляя сотрудников в заграничную командировку, выдают им авансы в рублях...

- Дайджест правовой информации для специалистов в сфере расчёта заработной платы за ноябрь 2018 года

Заработка за время загранкомандировки Средний заработок за время загранкомандировки это доход, полученный...

- Какие суммы не учитываются при определении предельной суммы дохода для предоставления стандартного вычета по НДФЛ?

И 2 500 руб. – в загранкомандировку (соответственно, суммы суточных, превышающие указанные...

- Как отправить сотрудника в командировку

Какие отправляют своих работников в загранкомандировку. В этом случае даты заезда...

- Командировка на один день: как оформить и учесть?

На наем жилого помещения в заграничной командировке, то они возмещаются с учетом... . за каждый день нахождения в заграничной командировке. Такие ограничения действуют и при... : как подтвердить выплату суточных при заграничной командировке? Из Положения № 749 и Порядка...

- Дополнительные (суточные) и иные расходы в командировке: их содержание и условия выплат

В соответствии со ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику, в частности, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные) и иные расходы, произведенные работником с разрешения или ведома работодателя. Разъясните, что представляют собой дополнительные расходы (суточные). Это расходы на организацию питания или какие-либо иные бытовые расходы работника? Вопрос: В соответствии со ст. 168 ТК РФ в...

Если подтверждающих расходы на проживание документов нет, то уменьшить облагаемую базу по налогу на прибыль нельзя.

- Суточные. При загранкомандировке не подлежат подтверждению чеками, квитанциями или другими документами. Устанавливается их размер в нормативных документах организации.

Пересчет расходов в рубли Аванс при оправлении работника в командировку может выдаваться как в рублях, так и в валюте страны назначения. Деньги, выдаваемые сотруднику в валюте могут быть сняты с валютного счета организации. Как правило снятие со счета денег и выдача аванса происходят в разные дни. Курс при этом постоянно меняется и возникают курсовые разницы. Такие курсовые разницы могут возникнуть и при возврате неизрасходованного аванса, выданного в валюте.

Учет загранкомандировок в 2018 году + как пересчитать расходы в рубли

После того, как сотрудник возвращается из командировки, он предоставляет работодателю авансовый отчет. Сделать это он обязан в срок до 3-х рабочих дней. В отчете он предоставляет информацию об всех израсходованных в командировке денежных средств.

На основании этого с работником производится окончательный расчет по авансу, выданному ему перед поездкой. К авансу работник прикладывает документы подтверждающие его расходы, например, о найме помещения, затратах на проезд или другие затраты, которые непосредственно связаны с командировкой.

Внимание

Как правило из загранкомандировок работник привозит подтверждающие документы, составленные на иностранном языке. В этом случае они должны быть переведены на русский язык.

Это может сделать сторонний профессиональный переводчик, либо один из специалистов организации – работодателя.

По какому курсу считать валютные расходы на загранкомандировку

Кроме этого, суточные в загранкомандировке в 2018 году, имеют определенные нормы, которые необходимо учитывать при определении налоговой базы по налогу на доходы и при отчислен налога в ПФР и ФСС. Внимание! НК РФ устанавливает нормы суточных при загранкомандировках в размере 2500 рублей за каждый день подобной поездки.

Этой нормой следует руководиться, когда исчисляется НДФЛ и страховые взносы. Какие существуют нормы для заграничной командировки Правительством России утверждено Постановление № 812, которое определяет нормы суточных по поездкам в иностранные государства.

Оно обязательно к исполнению всеми организациями и учреждениями, источником финансирования расходов, в которых выступает бюджет страны или муниципалитетов. Здесь определяются нормы суточных, выраженные в долларах США для каждого принимающего иностранного государства за один день.

Расчет суточных при загранкомандировках в 2017-2018 гг.

Записку и другие документы, подтверждающие использование личного авто (путевой лист, счет, квитанции и др.) работник предоставляет работодателю.

- Проезд на такси. Проезд сотрудника до места отправления (вокзала или аэропорта) на такси могут быть учтены только в том случае, если они являются экономически обоснованными.

Документ, подтверждающий такие расходы при этом должен оформляться в соответствии с требованиями действующего законодательства. - Наем жилого помещения. Расходы по найму работником жилого помещения подтверждаются квитанцией или счетом за проживание в гостинице. Если в подтверждающем оплату за проживание в отеле иностранного государства документе выделен НДС, то данная сумма также может включаться в расходы для целей налогообложения.

По какому курсу считать расходы при загранкомандировках в 2018

По какому курсу считать валютные расходы на загранкомандировку, в ней написано,что работник не может подтвердить обменный курс, то пересчитайте валюту в рубли по курсу ЦБ РФ на день выдачи аванса (письмо Минфина России от 03.09.2015 № 03-03-07/50836); в то время как Журнал «Российский налоговый курьер» № 12, Июнь 2015 Загранкомандировка: налоговые сложности пересчетаутверждает, что Величина командировочных расходов также определяется исходя из официального курса ЦБ РФ на дату утверждения авансового отчета.Это две разные даты. Какой статье верить? Мы перечислили аванс в рублях на личную карту, за границей он будет рассчитываться личной картой документы привезет в валюте. Зарубежная командировка: особенности отражения расходов Устанавливается он исходя из объема поручений, уровня сложности и некоторых других особенностей поездки.

Как отправить работника в заграничную командировку в 2018 году

Часть поездки по России, а часть за границей Оформление такого рода командировки не должно представлять сложностей. Поездку необходимо разделить на три отрезка - время поездки по России, время поездки по другому государству, день возвращения в Россию и поездка на свое предприятие.

На всю командировку выписывается единый пакет документов. Если для поездки оформляется служебное задание, то в нем подробно указываются задачи на каждый отрезок поездки.

Внимание! При расчете суточных используются стандартные правила. Дни нахождения на территории страны рассчитываются по внутренним нормам.

После этого дни нахождения в иностранном государстве, включая день прохождения паспортного контроля - по нормам страны назначения. После этого будет еще один отрезок, как минимум состоящий из одного дня - это возвращение из страны и, возможно, путь по России в свою организацию.

Суточные при загранкомандировках: нормы расходов и порядок учета

Суточные за эти дни опять выплачиваются по нормам внутренних поездок. Сотрудник вернулся из поездки и снова уехал в тот же день В процессе производственной деятельности может возникать ситуация, что работник утром приезжает из одной командировки, а вечером уже должен отбыть в другую.

По закону такое не запрещается. Правда, в нормативных документов нет указаний, как именно нужно оформлять такую ситуацию. В результате, есть два способа. При первом способе оформление командировки по каждой поездке производится в полной мере - выписываются два приказа, два командировочных удостоверения, два задания и т.

д. Суточные работодатель также обязан выплатить в полной мере по всем дням поездок, включая дни нахождения в дороге. В таком случае день, в который обе поездки будут пересекаться, должен быть оплачен в двойной мере, поскольку он является и днем завершения первой поездки, и днем начала второй.

По какому курсу пересчитывать командировочные в валюте

Выдача под отчет Порядок выдачи денежных средств из кассы подотчетному лицу в настоящее время несколько упрощен. До недавнего времени, для того, чтобы выдать сотруднику денежные средства, он должен был писать заявление, начиная с 19 августа 2017 года выдаваться деньги подотчетнику могут как на основании заявления, так и на основании распоряжения руководителя.

Важно

Составить такие документы можно в свободной форме, важно при этом учитывать, что они должны содержать сумму, выдаваемую подотчетному лицу и срок, на который деньги ему выдаются (Читайте также статью ⇒ Деньги в подотчет (кому, на что, оформление). Кроме того, раньше для того, чтобы сотрудник смог получить подотчетную сумму денег, он обязан был отчитаться по предыдущим средствам.

В настоящее время требовать отчета за предыдущие выдачи для выдачи средств вновь не требуется.

Налоговый учет расходов на зарубежную командировку

- 1 Основные изменения в 2017-2018 годах

- 2 Размер суточных при загранкомандировках в 2018 году

- 3 Какие существуют нормы для заграничной командировки

- 4 Особенности заграничной командировки

- 4.1 В какой валюте выдавать командировочные

- 4.2 Что если сотруднику необходимо докупить валюту за рубежом

- 4.3 Часть поездки по России, а часть за границей

- 4.4 Сотрудник вернулся из поездки и снова уехал в тот же день

- 4.5 Дата прибытия считается по билету или по таможенному контролю

- 5 Учет суточных

Основные изменения в 2017-2018 годах Основные изменения, произошедшие в сфере регулирования заграничных командировок, связаны с передачей административного контроля над исчисляемыми взносами от внебюджетных фондов к налоговым органам.

Зарубежная командировка: особенности отражения расходов

Работник представил справку банка об обмене валюты Сотрудник АО «Свирель» О.К. Свистков 11 января 2016 года получил из кассы под отчет 35 000 руб. на загранкомандировку в

Вену. В этот же день работник купил 400 евро в Сбербанке России по курсу 85,55 руб./евро на сумму 34 220 руб. (400 евро × 85,55 руб.). Работник находился в командировке с 12 по 15 января 2016 года.

Положением о командировках в компании установлены нормы суточных: - 2500 руб. - за каждый день загранкомандировки; - 700 руб. - за каждый день командировки на территории РФ. 18 января 2016 года сотрудник сдал авансовый отчет (образец 1 ниже). К авансовому отчету О.К. Свистков приложил расходные документы и справку Сбербанка России о покупке валюты. Справка банка в авансовом отчете не указана, она подтверждает не сумму расходов, а только курс обмена валюты. Руководитель утвердил авансовый отчет 18 января 2016 года.

У. А что если сотрудник принесет авансовый отчет и другие документы по командировке с опозданием? В таком случае бухгалтерию, конечно, никто не накажет. Кодексом РФ об административных правонарушениях не предусмотрены штрафы за подобное нарушение. 3.

Порядок учета командировочных расходов в 2017-2018 годах Остаток выданного аванса в сумме 2474,50 руб. (50 000 руб. - 47 525,50 руб.) покрывает только 29,17 евро (2474,50 руб. / 84,8104 руб/евро) валютных расходов Р.А. Меркулова. Оставшиеся 13,82 евро (593 евро - 550 евро - 29,17 евро) сформируют сумму перерасхода по загранкомандировке, и их надо пересчитать в рубли по курсу на дату утверждения авансового отчета.

В результате сумма, которую надо вернуть Р.А. Меркулову по итогам загранкомандировки, составит 1875,94 руб.

Какие расходы на загранкомандировки можно учесть в целях налогообложения? На какую дату осуществляется перерасчет в рубли затрат, понесенных в иностранной валюте? Как правильно определить размер суточных?

Заграничная – поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы, за пределами Российской Федерации.

Правила направления сотрудников компаний в служебные командировки на территорию как РФ, так и иностранных государств закреплены в Положении об особенностях направления работников в служебные командировки (далее – Положение).

Порядок и размеры возмещения расходов, связанных с командировками, для коммерческих организаций определяются коллективным договором или локальным нормативным актом (в соответствии с положениями ст. 168 ТК РФ).

Какие расходы на загранкомандировки можно учесть при расчете облагаемой базы по налогу на прибыль? На какую дату осуществляется перерасчет в рубли затрат, понесенных в иностранной валюте? От чего зависит размер суточных и как правильно его определить? Обо всем этом вы узнаете из данного материала.

Состав расходов при командировках за рубеж.

Согласно Положению работники направляются в командировки на основании решения работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При этом срок командировки устанавливается работодателем с учетом объема, сложности и других особенностей служебного поручения (п. 3, 4).

Командированным работникам возмещаются (п. 11 Положения):

расходы на проезд и наем жилого помещения;

дополнительные расходы, связанные с проживанием вне постоянного места жительства (суточные);

иные расходы, произведенные работником с разрешения руководителя организации.

При направлении сотрудника в командировку на территорию иностранного государства дополнительно возмещаются (п. 23 Положения):

а) расходы на оформление заграничного паспорта, визы и других выездных документов;

б) обязательные консульские и аэродромные сборы;

в) сборы за право въезда или транзита автомобильного транспорта;

г) расходы на оформление обязательной медицинской страховки;

д) иные обязательные платежи и сборы.

Все перечисленные расходы учитываются при расчете облагаемой базы по налогу на прибыль на основании пп. 12 п. 1 ст. 264 НК РФ.

В соответствии с п. 26 Положения работник по возвращении из командировки обязан представить работодателю в течение трех рабочих дней авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на . К авансовому отчету прилагаются документы о найме жилого помещения, фактических затратах на проезд (включая оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

К сведению:

Если прилагаемые к авансовому отчету оправдательные документы составлены на иностранном языке, они должны быть переведены на русский язык. Перевод может быть сделан как профессиональным переводчиком, так и специалистом самой организации (Письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

Выдача денежных средств под отчет.

Отметим, что 19.08.2017 вступило в силу Указание Банка России от 19.06.2017 № 4416-У (далее – Указание № 4416-У), которым внесены поправки в порядок ведения кассовых операций, утвержденный Указанием Банка России от 11.03.2014 № 3210-У (далее – Порядок).

В соответствии с Указанием № 4416-У упрощен порядок выдачи денежных средств подотчетным лицам (внесены изменения в абз. 1 п. 6.3 Порядка). Если раньше для выдачи наличных денег оформлялся по заявлению подотчетного лица, то с указанной даты деньги выдаются на основании либо указанного заявления либо распорядительного документа юридического лица. Эти документы составляются в произвольной форме и содержат запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

По поводу оформления распорядительного документа ЦБ РФ в Письме от 13.10.2017 № 29-1-1-ОЭ/24158 разъяснил, что, во-первых, при его подготовке юридическое лицо может руководствоваться ГОСТ Р 6.30-2003, а во-вторых, в распорядительном документе могут указываться несколько работников с отражением по каждому подотчетному лицу суммы наличных денег и срока, на который они выдаются.

Согласно Указанию № 4416-У утратил силу абз. 3 п. 6.3 Порядка, в силу которого выдача наличных денег под отчет должна была проводиться при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег. Таким образом, начиная с 19.08.2017 для выдачи подотчетных сумм не обязательно требовать у лица отчета за предыдущие средства и возврата неизрасходованных.

Обратите внимание:

Сегодня многие организации расчеты с подотчетными лицами ведут посредством пластиковых карт. Причем Минфин не возражает, если при этом используются не только корпоративные пластиковые карты, но и личные банковские карты работников.

Минфин и Федеральное казначейство в целях минимизации наличного денежного обращения, а также принимая во внимание нецелесообразность выдачи карт организации каждому сотруднику, направляемому в командировку, и специфику осуществления расходов, связанных с компенсацией сотрудникам документально подтвержденных расходов, считают возможным перечисление средств на банковские счета физических лиц – сотрудников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках «зарплатных» проектов, оплаты командировочных расходов и компенсации документально подтвержденных расходов (см. Письмо Минфина России № 02-03-10/37209 и Федерального казначейства № 42-7.4-05/5.2-554 от 10.09.2013).

Исходя из ст. 8 Закона о бухучете при перечислении денежных средств на личные банковские карты сотрудников для оплаты хозяйственных нужд (товаров, материалов) в нормативном акте, определяющем учетную политику организации, следует предусмотреть положения, регулирующие порядок расчетов с подотчетными лицами.

Кроме того, в платежном поручении надо указать, что перечисленные средства являются подотчетными, при этом организации необходимо получить от сотрудника письменное заявление о перечислении подотчетных сумм на его личную банковскую карту с указанием реквизитов, а сотруднику к авансовому отчету нужно приложить документы, подтверждающие оплату банковской картой (см. Письмо Минфина России от 25.08.2014 № 03-11-11/42288).

Включаем расходы в расчет облагаемой базы.

Расходы на проезд к месту командировки и обратно.

В настоящее время сотрудники большинства организаций, отправляясь в командировку, приобретают билеты в электронном виде, оплачивая их посредством пластиковых карт (корпоративных или личных). Формы этих билетов установлены приказами Минтранса России № 134 (для авиабилетов) и № 322 (для железнодорожных билетов).

Документом, подтверждающим для целей налогообложения прибыли произведенные расходы на приобретение железнодорожного билета, может служить контрольный купон электронного билета (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте), полученный в электронном виде по Интернету.

При этом с учетом того, что необходимую информацию о состоявшейся поездке к месту командирования и обратно (в том числе время отправления, стоимость проезда и другие реквизиты) содержит посадочный талон, он может быть принят в качестве документа, служащего основанием для возмещения расходов на проезд, связанных с направлением работника в служебную командировку (Письмо Минфина России от 14.04.2014 № 03-03-07/16777).

Если приобретен электронный авиабилет, то оправдательным документом, подтверждающим расходы на его покупку для целей налогообложения, является сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут-квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, с одновременным представлением посадочного талона, подтверждающего перелет подотчетного лица по указанному в электронном авиабилете маршруту, с отметкой аэропорта о досмотре (Письмо Минфина России от 06.06.2017 № 03-03-06/1/35214). В случае невозможности получения такого штампа (например, ввиду технических особенностей оснащения аэропорта вылета за границей) организация может представить выданную авиаперевозчиком или его представителем справку, содержащую необходимую для подтверждения полета информацию (Письмо Минфина России от 09.10.2017 № 03-03-06/1/65743).

К сведению:

В случае подтверждения расходов на приобретение авиабилета вышеуказанными документами для целей налогообложения прибыли дополнительных документов, подтверждающих оплату билета, в том числе выписки, подтверждающей оплату банковской картой, не требуется (Письмо Минфина России от 29.01.2014 № 03-03-07/3271).

В случае проезда сотрудника к месту командирования и (или) обратно к месту работы на личном транспорте (легковом автомобиле, мотоцикле) фактический срок пребывания в месте командирования указывается в служебной записке, которая представляется этим сотрудником по возвращении из служебной командировки работодателю одновременно с оправдательными документами, подтверждающими использование данного транспорта для проезда к месту командирования и обратно (путевым листом, счетами, квитанциями, кассовыми чеками и др.) (п. 7 Положения).

Расходы на такси.

В соответствии с п. 22 Положения расходы на проезд при направлении работника в командировку на территории иностранных государств возмещаются ему в том же порядке, который изложен в п. 12 данного положения при направлении в командировку в пределах территории РФ. Согласно этой норме расходы на проезд к месту командировки и обратно (а также проезд из одного населенного пункта в другой, если работник командирован в несколько организаций, расположенных в разных населенных пунктах) включают:

затраты на проезд транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы;

оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей.

В связи с тем, что в данной норме речь идет о транспорте общего пользования, возникает вопрос: может ли организация учитывать расходы на возмещение работнику затрат по оплате услуг такси в составе расходов, уменьшающих налоговую базу по налогу на прибыль?

Официальная позиция Минфина заключается в следующем: расходы на проезд работника на такси до вокзала (аэропорта) и от вокзала (аэропорта) учитываются для целей налогообложения при условии их экономической обоснованности и оформления документами, соответствующими требованиям, установленным действующим законодательством. Такое мнение Минфин высказал в письмах от 11.07.2012 № 03-03-07/33, от 04.10.2011 № 03-03-06/1/621, от 22.05.2009 № 03-03-06/1/339.

Расходы на наем жилого помещения.

Согласно п. 21 Положения расходы на наем жилого помещения при направлении работников в командировки на территории иностранных государств, подтвержденные соответствующими документами, возмещаются в порядке и размерах, которые определяются в соответствии со ст. 168 ТК РФ.

Подлежат возмещению расходы работника на основании квитанций или счетов за проживание в гостинице, в том числе на территории иностранного государства. Указанные расходы также учитываются в составе прочих расходов в соответствии с пп. 12 п. 1 ст. 264 НК РФ.

При этом, если работниками организации, прибывшими из заграничной командировки, представляются счета за проживание в гостинице, в которых отдельной строкой выделен НДС, то эта сумма «заграничного» налога может быть включена в расходы для целей налогообложения (см. Письмо Минфина России от 30.01.2012 № 03-03-06/1/37).

Если расходы на наем жилого помещения командированным работником документально не подтверждены, то организация не вправе на указанные затраты уменьшить базу по налогу на прибыль (Письмо Минфина России от 28.04.2010 № 03-03-06/4/51).

Суточные во время загранкомандировок.

Правила расчета суточных во время зарубежной командировки приведены в п. 17, 18 и 20 Положения.

Согласно этим нормам за время нахождения в пути работника, направляемого в командировку за пределы территории РФ, суточные выплачиваются:

при проезде по территории РФ – в порядке и размерах, которые предусмотрены для командировок в пределах территории РФ;

при проезде по территории иностранного государства – в порядке и размерах, которые установлены для командировок на территории иностранных государств.

День пересечения государственной границы РФ включается в дни, за которые суточные выплачиваются:

в иностранной валюте – при следовании работника с территории РФ;

в рублях – при следовании на территорию РФ.

Обратите внимание:

Необходимость подтверждения расходования суточных конкретными чеками, квитанциями или другими расходными документами отсутствует и из требований налогового законодательства не вытекает (письма Минфина России от 24.11.2009 № 03-03-06/1/770 и ФНС России от 03.12.2009 № 3-2-09/362).

Даты пересечения государственной границы РФ определяются по отметкам пограничных органов в паспорте.

При направлении работника в командировку на территории двух или более иностранных государств суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

Если сотрудник выехал в командировку на территорию иностранного государства и в тот же день вернулся, суточные в иностранной валюте выплачиваются в размере 50% нормы расходов на выплату суточных, определяемой коллективным договором или локальным нормативным актом для командировок на территории иностранных государств.

Итак, в коллективном договоре или другом локальном нормативном акте можно установить любой размер суточных, а также дифференцировать этот размер в зависимости от страны, в которую командируется работник.

В случае вынужденной задержки в пути суточные за время задержки выплачиваются по решению руководителя организации при представлении документов, подтверждающих факт такой задержки (п. 19 Положения).

Пример 1.

Заместитель директора Иванов И. И. (г. Москва) направлен в зарубежную командировку. Сначала он должен был посетить Италию, потом Хорватию и возвратиться в Москву.

Согласно коллективному договору суточные в организации установлены для командировок в Италию – 120 евро, Хорватию – 80 евро.

27 октября 2017 года в 23.00 Иванов вылетел в Италию и прибыл туда 28 октября. Пересечение границы РФ 27 октября подтверждается отметкой в заграничном паспорте.

Размер суточных, которые подлежат выплате данному работнику, составит:

- за 27 октября (день пересечения государственной границы РФ при следовании работника с территории РФ) – 120 евро;

- за 28 октября (день пребывания в Италии) – 120 евро;

- за 29 октября (день прибытия в Хорватию) – 80 евро;

- за 30 октября (день пребывания в Хорватии) – 80 евро.

Итого размер суточных, которые причитаются работнику в евро, составил 400 евро (120 + 120 + 80 + 80).

На какую дату пересчитываются в рубли валютные расходы.

Если аванс выдан в валюте.

Работнику при направлении его в командировку выдается денежный аванс на оплату расходов на проезд и наем жилого помещения и дополнительных затрат, связанных с проживанием вне места постоянного жительства (суточные). При этом выдача аванса может осуществляться наличными деньгами как в рублях, так и в валюте (п. 10 Положения).

В силу п. 16 Положения оплата и (или) возмещение расходов работника в иностранной валюте, связанных с командировкой за пределы территории РФ, включая выплату аванса в иностранной валюте, а также погашение неизрасходованного аванса в иностранной валюте, выданного работнику в связи с командировкой, осуществляются в соответствии с Федеральным законом № 173-ФЗ.

Согласно пп. 9 п. 1 ст. 9 указанного закона разрешается производить в валюте операции при оплате и (или) возмещении расходов физического лица, связанных со служебной командировкой за пределы территории РФ, а также операции при погашении неизрасходованного аванса, выданного в связи со служебной командировкой.

Выдача юридическому лицу наличной иностранной валюты осуществляется с его банковского валютного счета на основании письма на ее получение (п. 2.1 Указания Банка России № 2054-У).

Случается, что поступление денег в кассу организации с валютного счета и выдача их из кассы в качестве аванса командированному работнику происходят в разные дни. При этом курс иностранной валюты по отношению к рублю меняется. В таком случае возникают курсовые разницы. Эти разницы имеют место и при возврате части неизрасходованной суммы аванса в иностранной валюте, если курс на дату возврата отличен от курса на дату выдачи аванса.

На какую дату берется курс иностранной валюты к рублю для целей принятия расходов в налоговом учете?

Расходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Банком России на дату их признания (п. 10 ст. 272 НК РФ). Для расходов на командировки это дата утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Отметим, что в бухгалтерском учете датой совершения операции для расходов организации в иностранной валюте, связанных с зарубежными командировками, будет день утверждения авансового отчета (п. 3 ПБУ 3/2006 и приложение к данному ПБУ). Таким образом, при признании в расходах затрат на загранкомандировки в иностранной валюте разниц между бухгалтерским и налоговым учетом не возникает.

Пример 2.

Организация направила своего работника в зарубежную командировку с 18 по 23 сентября 2017 года.

18 сентября 2017 года с валютного счета была снята сумма в размере 1 000 евро. В этот же день деньги были выданы работнику под отчет.

Работник вернулся из командировки 23 сентября, а 25 сентября представил авансовый отчет на сумму 900 евро и сдал неизрасходованную валюту в размере 100 евро.

Курс евро к рублю, установленный Банком России, составил:

- 18.09.2017 – 68,5801 руб./евро;

- 25.09.2017 – 69,0737 руб./евро.

В бухгалтерском учете организации будут сделаны следующие проводки:

Сумма, руб.

Получены в банке валютные средства для выдачи под отчет

Выдана валюта командированному работнику под отчет

(1 000 евро x 68,5801 руб./евро)

Отражена сумма командировочных расходов

(900 евро x 69,0737 руб./евро)

Возвращена в кассу неизрасходованная сумма аванса подотчетным лицом

(100 евро x 69,0737 руб./евро)

Отражена положительная курсовая разница от пересчета валюты

(1000 евро x (69,0737 - 68,5801) руб./евро)

В налоговом учете организации будут отражены:

- прочие расходы, связанные с производством и реализацией, – 62 166,33 руб.;

- внереализационные доходы – 493,6 руб.

Если аванс выдан в рублях.

Организации, не имеющие валютного счета, направляя сотрудников в заграничную командировку, выдают им авансы в рублях с тем, чтобы они самостоятельно приобрели валюту.

В банке сотруднику должны выдать документ, подтверждающий проведение операции с наличной иностранной валютой в соответствии с положениями Инструкции № 136-И.

В связи с тем, что конвертация валюты производится от имени физлица, организация не отражает операции по покупке валюты.

Командированный сотрудник на территории иностранного государства понесет расходы, связанные с командировкой, потратив всю или часть валюты, что должно быть подтверждено документально.

Работодатель должен компенсировать работнику его фактические расходы, в данном случае – ту сумму в рублях, которая была потрачена для приобретения израсходованного количества валюты.

К сведению:

Порядок отражения в учете командировочных расходов зависит от того, может ли сотрудник документально подтвердить факт приобретения валюты (письма Минфина России от 21.01.2016 № 03-03-06/1/2059, от 03.09.2015 № 03-03-07/50836).

Если сотрудник представил справку о покупке валюты, то организация будет компенсировать работнику сумму его фактических затрат, то есть сумму по курсу, указанному в документах, подтверждающих покупку валюты или продажу неизрасходованного остатка в валюте. Расходы при этом согласно пп. 5 п. 7 ст. 272 НК РФ будут учитываться на дату утверждения авансового отчета.

Если сотрудник не представил справку о покупке валюты, то пересчет суммы в иностранной валюте производится по официальному курсу, установленному Банком России на дату выдачи подотчетных сумм (письма Минфина России от 21.01.2016 № 03-03-06/1/2059, от 03.09.2015 № 03-03-07/50836).

Пример 3.

Организация направила своего сотрудника в зарубежную командировку с 18 по 23 сентября 2017 года включительно.

15 сентября из кассы под отчет работнику был выдан аванс в размере 70 000 руб., который он израсходовал на приобретение 1 000 евро в обменном пункте по курсу 70 руб./евро.

В командировке работник потратил 900 евро, что подтверждено соответствующими документами.

По возвращении из командировки он обменял остаток в размере 100 евро в обменном пункте по курсу 68 руб./евро, получив 6 800 руб.

25 сентября работник представил авансовый отчет (который был утвержден в этот же день), остаток в рублях вернул в кассу.

Покупка и продажа иностранной валюты подтверждены справкой банка.

Сумма, руб.

(1 000 евро x 70 руб./евро)

Отражены командировочные расходы согласно авансовому отчету

(900 евро x 70 руб./евро)

Возвращена в кассу сумма, не израсходованная подотчетным лицом

(100 евро x 68 руб./евро)

Отражены расходы, связанные с покупкой-продажей валюты

(70 000 - 63 000 - 6 800) руб.

Для целей исчисления налога на прибыль командировочные расходы будут также рассчитаны исходя из истраченной суммы согласно первичным документам на приобретение валюты и отражены в прочих расходах на основании пп. 12 п. 1 ст. 264 НК РФ в сентябре 2017 года в размере 63 200 руб. (63 000 + 200).

Пример 4.

Воспользуемся условиями примера 3 с той лишь разницей, что справку о покупке валюты и продаже остатка аванса работник не представил.

Курс евро к рублю, установленный Банком России на 15.09.2017, составил 68,695 руб./евро.

В бухгалтерском учете организации сделаны следующие проводки:

Сумма, руб.

Выдан командированному работнику аванс в рублях

Отражены командировочные расходы по курсу, действовавшему на дату выдачи аванса

(900 евро x 68,695 руб./евро)

Возвращена в кассу сумма, не израсходованная подотчетным лицом

Для целей налогобложения командировочные расходы будут также рассчитаны исходя из истраченной суммы согласно первичным документам на приобретение валюты и отражены в прочих расходах на основании пп. 12 п. 1 ст. 264 НК РФ в сентябре 2017 года в размере 61 825 руб.

Командируем работника за границу: как учесть расходы

При учете зарубежных командировок бухгалтеры сталкиваются с различными нестандартными ситуациями. И задают нам вопросы. А мы на них отвечаем, и с самыми интересными ответами знакомим вас, наши уважаемые читатели.

Но сначала напомним основные моменты:

- в заграничную командировку, как и в командировку по России, работник должен направляться приказом руководител яч. 1 ст. 166 ТК РФ ; п. 3 Положения, утв. Постановлением Правительства от 13.10.2008 № 749 (далее - Положение) ;

- работнику должен быть выдан аванс, за который он обязан отчитаться в течение 3 рабочих дней после возвращения из командировки (в первые 3 дня после выхода на работу, если сразу после командировки он был в отпуске или отсутствовал на работе по иным причина м)пп. 10 , 26 Положения ; п. 6.3 Указания ЦБ от 11.03.2014 № 3210-У . Для этого работнику надо будет заполнить авансовый отчет и приложить к нему подтверждающие документы;

- расходы по заграничной командировке, которые организация должна возмещать работник уст. 168 ТК РФ , признаются на дату утверждения авансового отчета как в бухгалтерском, так и в «прибыльном» налоговом учет епп. 5 , 16 ПБУ 10/99 ; пп. 6 , 9 ПБУ 3/2006 ; подп. 5 п. 7 ст. 272 НК РФ ; Письмо Минфина от 10.09.2015 № 03-03-06/2/52238 ;

- все валютные расходы необходимо пересчитать в рубли. Курс такого пересчета зависит от конкретной ситуации: есть ли справки банка об обмене валюты, как были оплачены расходы (наличными или по банковской карте), был ли выдан аванс;

- нет никаких законодательно установленных нормативов для признания суточных в расходах для целей налогообложения прибыл иподп. 12 п. 1 ст. 264 НК РФ . Их размер определяется самой организацией - в коллективном договоре или в локальном нормативном акте, посвященном командировка мч. 4 ст. 168 ТК РФ ;

- при командировке за границу надо учитывать особые нормы суточных, применяемых для целей НДФЛ. Так, не облагаются НДФЛ суммы суточны хп. 3 ст. 217 НК РФ :

Не более 700 руб. за каждый день нахождения в командировке на территории России (за день нахождения в РФ принимается, в частности, и день пересечения границы при возвращении в Россию);

Не более 2500 руб. за каждый день нахождения в заграничной командировке (в том числе и за день выезда из РФ);

- с 2016 г. для целей НДФЛ датой фактического получения дохода в виде суточных является последний день месяца, в котором утвержден авансовый отчет, составленный работником после возвращения из командировк ип. 3 ст. 217 , подп. 6 п. 1 ст. 223 , п. 3 ст. 226 НК РФ . Следовательно, если суточные выданы в иностранной валюте, то для их пересчета в рубли в 2016 г. нужно брать официальный курс этой валюты на конец месяца, в котором такой авансовый отчет утвержде нПисьмо Минфина от 21.01.2016 № 03-04-06/2002 .

Учитываем затраты на «визовую» командировку

Работник организации направлен в командировку в Москву для оформления шенгенской визы, 20.05.2016 он получил из кассы аванс в размере 7000 руб. 23.05.2016 работник представил авансовый отчет, приложив к нему документы, подтверждающие проживание, а также документы, подтверждающие оплату визы (стоимость визы - 40 евро) и ее получение. Поездка в загранкомандировку планируется 01.06.2016. Когда организация может учесть в расходах затраты на оформление шенгенской визы?

: К авансовому отчету, составляемому по итогам командировки в Москву, работник должен приложить документы, подтверждающие его расходы на получение визы. Руководителю организации необходимо утвердить этот авансовый отчет. Расходы на получение визы также должны учитываться для определения сальдо расчетов с работником по итогам командировки (для определения перерасхода аванса или его остатка).

В бухучете все командировочные расходы, включая оплату визы, можно будет учесть в мае - на дату утверждения авансового отчета по командировке в Москву.

Для целей налогообложения прибыли затраты на оформление визы можно учесть как командировочны еподп. 12 п. 1 ст. 264 НК РФ . А вот когда это надо сделать и как учитывать иные расходы по командировке, связанные с получением шенгенской визы, разъяснил специалист Минфина.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Государственный советник РФ 2 класса, заслуженный экономист России

“ По моему мнению, расходы на поездку и проживание в Москве (с целью получения визы) следует учесть в мае - в день утверждения авансового отчета по этой поездке. А вот расходы собственно на получение визы надо признать вместе с расходами по проживанию и транспортными расходами в загранкомандировке в том месяце, в котором утвержден авансовый отчет по окончании этой загранкомандировк и” .

Таким образом, затраты на оформление визы организация может признать в налоговом учете только тогда, когда состоится загранкомандировк аподп. 12 п. 1 ст. 264 , подп. 5 п. 7 ст. 272 НК РФ ; , . К расходам на оформление визы относятся госпошлина, консульский сбор, оплата услуг компаний, способствующих оформлению документов.

Визовый сбор - в расход

Виза для командировки работника за пределы РФ оплачена через Интернет (онлайн-платеж с использованием платежной карты). В качестве подтверждения расходов на оформление визы к авансовому отчету прикладывается распечатка электронной переписки с визовым центром и выписка с банковской карты о списании денежных средств. Также есть подтверждение оплаты, поступившее от визового центра на электронный адрес работника. Достаточно ли такого документального подтверждения расхода?

: Да, такие документы могут подтвердить расходы на оплату услуг визового центр аст. 252 НК РФ . Эти распечатки заверяются подписью работника и руководителя организации с указанием их ф. и. о. и должности, а также даты самой распечатки.

Дополнительно вы можете составить справку бухгалтера с описанием сложившейся ситуаци ич. 1, 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ ; ст. 313 НК РФ .

У проверяющих не должно быть претензий к вашим расходам. Ведь в аналогичной ситуации - при покупке компьютерных программ через Интернет - Минфин считает расходы подтвержденными, если имеютс яПисьма Минфина от 28.09.2011 № 03-03-06/1/596 , от 05.03.2011 № 03-03-06/1/127 :

- документы на оплату;

- распечатка электронного письма, подтверждающего поставку программы, заверенная в установленном порядке.

И не забудьте о том, что расходы на оплату услуг визового центра относятся к расходам на получение визы. А значит, как мы уже говорили, их можно учесть в налоговом учете в том периоде, в котором состоится загранкомандировка и руководитель утвердит авансовый отчет по нейподп. 12 п. 1 ст. 264 , подп. 5 п. 7 ст. 272 НК РФ ; Письма Минфина от 18.07.2013 № 03-03-06/1/28117 , от 03.06.2014 № 03-03-06/1/26511 .

Оплачиваем страховой полис для поездки за рубеж

Можно ли принять в расходы по налогу на прибыль стоимость страхового полиса, оформленного сотруднику за несколько месяцев до начала командировки, и какие проводки в таком случае необходимо сформировать в бухучете?

: Оформление обязательной медицинской страховки обычно необходимо для получения визыподп. «г» п. 23 Положения .

В налоговом учете затраты на приобретение медполиса надо учесть вместе с другими командировочными расходами в том отчетном периоде, в котором утвержден авансовый отчет по итогам командировк иподп. 12 п. 1 ст. 264 , подп. 5 п. 7 ст. 272 НК РФ ; Письма Минфина от 10.09.2015 № 03-03-06/2/52238 ; ФНС от 25.11.2011 № ЕД-4-3/19756@ (п. 1) .

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Нужно передать в бухгалтерию документ посольства страны, куда направляется работник, из которого было бы видно, что медстраховка является обязательным условием получения визы. Тогда этот расход будет обоснованным и его можно будет учесть при налогообложени ист. 252 НК РФ . Иначе - если получение медстраховки не обязательно для получения визы - проверяющие могут счесть расходы на нее необоснованными.

Учитывать в «прибыльных» расходах стоимость страхового полиса в месяце его оплаты рискованно. Ведь если командировка по какой-то причине не состоится, то, по мнению контролирующих органов, вы не можете учесть расходы на оформление и выдачу визы, а соответственно, и медстраховки как документа, необходимого для получения визыПисьма ФНС от 25.11.2011 № ЕД-4-3/19756@ (п. 1) ; Минфина от 06.05.2006 № 03-03-04/2/134 . Аналогичной позиции придерживаются и некоторые судыПостановление АС СКО от 14.09.2015 № Ф08-6323/2015 .

А вот в бухучете стоимость страховки как раз можно сразу учесть как расходы по обычным видам деятельност ипп. 2 , , 5 ПБУ 10/99 . В таком случае делаются проводки:

- <если> страховку оплачивала фирма - на дату оплаты: Дт 60 (76) – Кт 51;

- <если> страховку оплачивал подотчетный сотрудник - на дату утверждения авансового отчета по приобретению медстраховки: Дт 60 (76) – Кт 71.

А вот на момент начала действия страхового полиса списывайте его стоимость в расходы так: Дт 20 (26, 44) – Кт 60 (76).

Если же вы хотите избежать разниц между бухгалтерским и налоговым учетом, тогда и в бухучете стоимость медстраховки включайте в расходы на дату утверждения авансового отчета работника по загранкомандировк епп. 5 , , , 18 ПБУ 10/99 . То есть делайте проводку Дт 20 (26, 44) – Кт 60 (76), только когда руководитель утвердит авансовый отчет по возвращении работника из-за границы.

Пересчет валютных расходов при рублевом авансе

В сентябре 2015 г. Минфин сказал, что если аванс на заграничную командировку выдан в рублях, но нет справки на покупку иностранной валюты или выписки по счету рублевой карты, с которой оплачены расходы за пределами РФ, то для пересчета валютных расходов в рубли надо использовать официальный курс, установленный ЦБ РФ на дату выдачи аванс аПисьмо Минфина . Но ведь раньше была другая позиция. С какого момента надо пересчитывать валютные расходы по такому правилу? И надо ли делать перерасчет командировочных расходов за предыдущие годы?

: Действительно, в 2011 г. и Минфин, и налоговая служба рекомендовали пересчитывать валютные траты по курсу ЦБ, установленному на дату утверждения авансового отчет аПисьма Минфина от 31.03.2011 № 03-03-06/1/193 ; ФНС от 21.03.2011 № КЕ-4-3/4408 . Так что если в предыдущих налоговых периодах организация применяла именно такой порядок учета, ошибкой это не считаетс яст. 54 НК РФ . Следовательно, перерасчет за предыдущие годы не требуется.

Нет каких-либо официальных разъяснений относительно того, с какого конкретно дня применять для пересчета новые правила, доведенные Письмом 2015 г. Если вы начнете применять их непосредственно с 3 сентября (дата Письма), то никаких негативных последствий для вас не должно быть. Ведь до этого вы руководствовались более ранними разъяснениями Минфина и ФНС. Даже если кто-то из проверяющих сочтет такой подход ошибочным, ни штрафов, ни пеней быть не должн оп. 8 ст. 75 , подп. 3 п. 1 ст. 111 НК РФ .

Но есть и другой, более безопасный подход к решению этого вопроса.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Государственный советник РФ 2 класса, к. э. н.

“ Письмо Минфина России от 3 сентября 2015 г. не меняет подход к определению величины расхода, а конкретизирует лишь дату, на которую определяется сумма расхода. На мой взгляд, разъяснения Минфина, данные в этом Письме, должны применяться с 1 января 2015 г. А если организация в 2015 г. применяла иной порядок, то она должна уточнить сумму своих расходов для целей налогообложени я” .

Как видим, в любом случае делать перерасчет расходов прошлых лет не требуется.

Курс пересчета может зависеть от очередности валютных расходов

Для загранкомандировки работник получил рублевый аванс. Но его не хватило для всех командировочных расходов. Справки об обмене валюты у работника нет. Значит, пересчитывать валютные расходы надо по курсу на дату выдачи аванса. Но у работника были и рублевые расходы (приобретались авиабилеты до начала командировки). Надо ли пересчитывать по курсу на дату выдачи аванса абсолютно все валютные расходы или только те, которые укладываются в остаток аванса после вычета из него рублевых расходов работника?

: Этот вопрос в законодательстве не урегулирован. Руководствуясь логикой, предпочтительнее «выбирать» рублевый аванс по мере его реального расходования. То есть в хронологическом порядке. Это экономически обоснованный вариант учета.

Чтобы пояснить, рассмотрим пример: аванс выдан 20 мая в сумме 150 000 руб. В тот же день работник оплатил билеты на самолет стоимостью 40 000 руб. 21 мая им оплачены услуги такси в сумме 2000 руб., а 27 мая - расходы на проживание в иностранной валюте в сумме 1600 евро (частично оплачены работником за счет собственных средств). По прибытии из командировки, к примеру 28 мая, оплачены услуги такси из аэропорта в сумме 3000 руб. Справки об обмене валюты у работника нет.

Для того чтобы определить, по какому курсу надо пересчитывать расходы на оплату гостиницы в рубли, из общей суммы рублевого аванса вычитаем рублевые расходы, предшествующие валютным: 150 00 руб. – 40 000 руб. – 2000 руб. (расходы на такси из аэропорта не учитываем).

Получившаяся сумма - 108 000 руб. - и есть рублевый аванс под валютные расходы. Так как нет справки об обмене валюты, берем курс на дату выдачи аванса (74,2755 руб. за евро) и пересчитываем полученные рубли в европ. 10 ст. 272 НК РФ ; , от 03.09.2015 № 03-03-07/50836 . Получаем 1454 евро (108 000 руб. / 74,2755 руб. за евро), что меньше израсходованной суммы в валюте.

Следовательно, 1454 евро (приобретенные за счет выданных под отчет рублей) будут пересчитаны в рубли по курсу ЦБ на дату выдачи аванса, а оставшиеся 146 евро (1600 евро – 1454 евро), уплаченные работником за счет собственных средств, по курсу на дату утверждения авансового отчет аподп. 5 п. 7 ст. 272 НК РФ ; , .

Пересчитываем перерасход валютных расходов

Сотрудника направили в командировку. Выдали аванс в рублях. Он купил 2200 долл., что подтверждается квитанцией банка, а потратил на проживание наличными 2212,04 долл. По какому курсу пересчитывать расходы, в том числе и потраченные 12,04 долл.?

РАССКАЗЫВАЕМ РАБОТНИКУ

Для возмещения всей потраченной в загранкомандировке суммы рублей, на которые была куплена валюта, нужно сохранить справку банка об обмене валюты.

: Как мы понимаем, на часть потраченной суммы (12,04 долл.) нет справки банка об обмене валюты. В таком случае:

- часть валютных расходов работника, которые укладываются в сумму, указанную в справке банка об обмене валюты (2200 долл.), надо пересчитать в рубли по реальному курсу обмена, подтвержденному квитанцией;

- оставшуюся часть расходов (12,04 долл.), надо пересчитать в рубли по официальному курсу ЦБ, действующему:

- <или> на дату выдачи аванса - если изначально выданная рублевая сумма за вычетом купленных 2200 долл. покрывает его валютный «перерасхо д»Письма Минфина от 21.01.2016 № 03-03-06/1/2059 , от 03.09.2015 № 03-03-07/50836 . То есть если работник оплачивал гостиницу полностью за счет полученного аванса;

- <или> на дату утверждения авансового отчета - если работник заплатил 12,04 долл. за счет собственных средств (в случае перерасхода по выданному аванс у)подп. 5 п. 7 ст. 272 НК РФ ; Письма Минфина от 22.01.2016 № 03-03-06/1/2318 , от 06.06.2011 № 03-03-06/1/324 .

Оформить пересчет можно справкой бухгалтера или отразить его в авансовом отчете.

Выдаем валютный перерасход и удерживаем рублевый остаток

Сотрудник выезжает в командировку в Эстонию. За 3 дня до начала командировки ему были перечислены подотчетные денежные средства исходя из предварительной сметы расходов, включая суточные. Согласно положению по командировкам суточные при выезде за рубеж рассчитываются по следующей формуле: 50 евро х курс ЦБ, действующий на дату перечисления денег на карточку сотрудника. Суточные на территории РФ также составляют 50 евро/день.

У работника были расходы в иностранной валюте наличными. Но документа, подтверждающего курс конвертации рублей в иностранную валюту, нет.

Как и по какому курсу рассчитать рублевые суммы валютных расходов в авансовом отчете при перерасходе подотчетных денег и в случае, если у сотрудника останется неизрасходованная часть аванса? Как нам рассчитаться с работником?

: В случае если нет справки банка об обмене иностранной валюты, а работник производил расходы наличными в евро, нужно:

1) из суммы перечисленного ему на карту аванса вычесть суточные. Фактически их рублевая сумма зафиксировалась на дату выдачи аванса. Пересчитывать их в дальнейшем не нужно;

2) валютные расходы в пределах суммы полученного рублевого аванса пересчитываются в рубли по курсу ЦБ на дату выдачи аванс аПисьма Минфина от 21.01.2016 № 03-03-06/1/2059 , от 03.09.2015 № 03-03-07/50836 ;

3) если есть перерасход валютных расходов, то для целей налогообложения они пересчитываются в рубли по курсу ЦБ на дату утверждения авансового отчета руководителе мподп. 5 п. 7 ст. 272 НК РФ ; Письма Минфина от 22.01.2016 № 03-03-06/1/2318 , от 06.06.2011 № 03-03-06/1/324 .

Задолженность перед работником в валюте может быть выплачена ему как в иностранной валюте, так и в рублях (по курсу на дату выплаты). При этом могут образоваться курсовые разницы, которые учитываются при расчете налога на прибыль:

- <если>

курс евро уменьшился на дату выплаты - то в дохода х

Сотрудник организации был направлен в командировку в Мюнхен для оформления договоров и ознакомления с производством сроком на 42 дня. Для проживания он арендовал квартиру, так как снимать номер в отеле намного дороже. Подтверждающие документы на аренду (договор и перевод договора с физлицом) представлены с авансовым отчетом.

Может ли организация принять к учету и оплатить работнику расходы на проживание в арендованной квартире только на основании договора на аренду?: Все расходы на командировку работник должен указать в авансовом отчете и приложить к нему документы, которые эти расходы подтверждаю тпп. 11 , , 26 Положения

- <или> договор аренды квартиры, в котором указано, что оплата по договору произведена.

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Для возмещения потраченных на аренду квартиры денег нужно иметь документ, подтверждающий оплату (получение денег арендодателем).

При наличии же только одного договора аренды квартиры, в котором лишь указан размер платы за проживание, но без документа, подтверждающего факт этих расходов, учитывать расходы рискованно. Налоговики при проверке могут расценить эти расходы как неподтвержденные и в результат еПисьма Минфина от 28.04.2010 № 03-03-06/4/51 , от 14.09.2009 № 03-03-05/169 ; ФНС от 25.11.2009 № МН-22-3/890 :

- исключить сумму, указанную в договоре аренды квартиры, из «прибыльных» расходов;

- посчитать эту сумму доходом работника, если вы ее ему возместите. При этом НДФЛ с не подтвержденных документами расходов на проживание доначисляется только с суммы, превышающей 2500 руб. в деньп. 3 ст. 217 НК РФ . Если же расходы на проживание укладываются в этот норматив, то доначисление НДФЛ работнику не грозит.

Кроме того, проверяющие из фондов на сумму возмещенных расходов, превышающую 2500 руб. в день, могут доначислить страховые взнос ыч. 2 ст. 9 Закона от 24.07.2009 № 212-ФЗ ; Письмо Минтруда от 03.07.2015 № 17-3/В-326 .

Поездка на музейный остров может быть деловой

В приказе на командировку указано - Италия, г. Венеция. Работник принес карточки на транспортные расходы в связи с посещением острова Мурано (часть территориальной единицы Венеция). Обосновал их тем, что на этом острове была деловая встреча. Надо ли работнику писать служебную записку на имя руководства или бухгалтер может принять такие расходы самостоятельно?

: Если у бухгалтера возникают сомнения, они могут возникнуть и у инспекторов при проверке. Так что безопаснее получить от работника служебную записку с обоснованием цели поездки на остров. Она должна быть сопоставима с заданием руководителя, которое отражено в приказе о направлении работника в командировку.

Отметим, что бухгалтер самостоятельно никакие командировочные расходы работников в учете не признает: авансовый отчет утверждает руководитель или уполномоченное лицо. Только после того, как руководитель утвердит авансовый отчет с перечисленными в нем расходами, бухгалтер отражает расход ыподп. 12 п. 1 ст. 264 , подп. 5 п. 7 ст. 272 НК РФ .

19.12.2013При деловой поездке сотрудника за границу ему могут потребоваться командировочные в иностранной валюте. Как их правильно учесть бухгалтеру?

При выдаче средств на командировку в иностранной валюте бухгалтеру следует:

- оприходовать наличную иностранную валюту, полученную в банке, по официальному курсу Банка России на день ее получения;

- выдать иностранную валюту сотруднику по официальному курсу на день выдачи;

- отразить расходы командированного лица по официальному курсу на день выдачи.

Авансы, выданные в иностранной валюте сотруднику, который направляется в командировку, пересчитывают только на день выдачи. В дальнейшем ее не пересчитывают ни на дату утверждения авансового отчета, ни на дату составления бухгалтерской отчетности (п. 7, 9 - 10 ПБУ 3/2006). Поэтому в авансовом отчете выданные под отчет денежные средства в иностранной валюте будут отражаться по курсу, который действовал на дату выдачи (п. 9 ПБУ 3/2006).

Если же работник возвращает неиспользованные денежные средства, то их необходимо отражать по курсу, который действует на дату возврата, так как невозвращенные денежные средства уже не рассматривают как выданные авансы. В связи с этим могут возникнуть курсовые разницы.

Если на дату утверждения отчета (или дату составления баланса) курс валюты оказался выше, чем на дату ее выдачи, то в учете возникает положительная курсовая разница. Ее относят к прочим доходам фирмы и отражают проводкой:

ДЕБЕТ 71 КРЕДИТ 91-1

Если на дату утверждения авансового отчета (дату составления отчетности) курс валюты оказался ниже, чем на дату ее выдачи, то в учете возникает отрицательная курсовая разница.

Ее нужно учесть в составе прочих расходов и сделать проводку:

ДЕБЕТ 91-2 КРЕДИТ 71

- отражена отрицательная курсовая разница.

Сотрудник ООО «Пассив» А.Н. Сомов 20 декабря был направлен в служебную командировку в США на 10 дней.

Согласно приказу руководителя «Пассива», при командировках в США суточные выдаются в пределах 60 долл. США в сутки.

Расходы Сомова по найму жилого помещения составили 2400 долл. США, а расходы на приобретение авиационных билетов - 47 200 руб. (в том числе НДС - 7200 руб.). Стоимость оформления выездных документов в США - 1200 руб.

Сомову выдан аванс на командировочные расходы в сумме:

- 3500 долл. США - на оплату жилья и суточных;

- 50 000 руб. - на оплату авиационных билетов и оформление выездных документов.

Ситуация 1:

- на дату снятия наличной валюты с валютного счета и выдачи ее подотчетному лицу - 28 руб./USD;

- на дату утверждения авансового отчета Сомова и возврата неизрасходованных средств в кассу - 30 руб./USD.

Бухгалтер «Пассива» должен сделать проводки:

ДЕБЕТ 50 КРЕДИТ 51

- 50 000 руб. - сняты наличные денежные средства с расчетного счета;

ДЕБЕТ 50 КРЕДИТ 52

- 98 000 руб. (3500 USD × 28 руб./USD) - сняты наличные денежные средства с валютного счета;

ДЕБЕТ 71 КРЕДИТ 50

- 50 000 руб. - выданы Сомову рубли из кассы;

ДЕБЕТ 71 КРЕДИТ 50

- 98 000 руб. - выдана Сомову наличная валюта из кассы;

ДЕБЕТ 20 КРЕДИТ 71

ДЕБЕТ 19 КРЕДИТ 71

- 7200 руб.

- 7200 руб.

ДЕБЕТ 20 КРЕДИТ 71

- 1200 руб.

ДЕБЕТ 20 КРЕДИТ 71

- 16 800 руб. (60 USD × 10 дн. × 28 руб./USD)

ДЕБЕТ 20 КРЕДИТ 71

- 67 200 руб. (2400 USD × 28 руб./USD)

У Сомова остались неизрасходованные денежные средства в сумме 16 600 руб. (в том числе 1600 руб. и 500 USD по курсу 30 руб./ USD на отчетную дату).

ДЕБЕТ 71 КРЕДИТ 91-1

- 1000 руб.(500 USD × 30 руб./ USD - 500 USD × 28 руб./ USD) - отражена положительная курсовая разница.

Положительную курсовую разницу в сумме 1000 руб. отражают по строке 2340 отчета о финансовых результатах.

Ситуация 2

Официальный курс доллара США составил:

- на дату снятия наличной валюты с валютного счета и выдачи ее подотчетному лицу - 30 руб./USD;

- на дату утверждения авансового отчета Сомова и возврата неизрасходованных средств в кассу - 28 руб./USD.

Бухгалтер «Пассива» должен сделать следующие записи:

ДЕБЕТ 50 КРЕДИТ 51

- 50 000 руб. - сняты наличные деньги с расчетного счета;

ДЕБЕТ 20 КРЕДИТ 71

- 40 000 руб. (47 200 - 7200) - списаны расходы Сомова на проезд;

ДЕБЕТ 19 КРЕДИТ 71

- 7200 руб. - учтен НДС по расходам Сомова на проезд;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

- 7200 руб. - произведен налоговый вычет по НДС;

ДЕБЕТ 20 КРЕДИТ 71

- 1200 руб. - списаны расходы Сомова на оформление выездных документов;

ДЕБЕТ 20 КРЕДИТ 71

- 18 000 руб. (60 USD × 10 дн. × 30 руб./USD) - отражены расходы по выплате Сомову суточных;

ДЕБЕТ 20 КРЕДИТ 71

- 72 000 руб. (2400 USD × 30 руб./USD) - отражены расходы Сомова по найму жилого помещения.

У Сомова остались неизрасходованные денежные средства в сумме 16 600 руб. (в том числе 1600 руб. и 500 USD по курсу 28 руб./ USD на отчетную дату).

Курсовую разницу, которая возникла на дату утверждения авансового отчета, отражают проводкой:

ДЕБЕТ 91-2 КРЕДИТ 71

- 1000 руб. (500 USD × 30 руб./ USD - 500 USD × 28 руб./ USD) - отражена отрицательная разница.

Отрицательную курсовую разницу в сумме 1000 руб. указывают по строке 2350 отчета о финансовых результатах.

Учет командировочных расходов

Оформление, оплата, учет и налогообложение командировочных расходов в Бераторе Онлайн.