Относительные показатели, характеризующие финансовые результаты, включают следующие.

Рентабельность. Рассчитывается как в целом по страховой организации, так и по отдельным видам страхования. Общий показатель рентабельности определяется двояким образом: как отношение балансовой прибыли к собственному капиталу или как отношение прибыли от страховой деятельности к сумме расходов и отчислений по ней.

Эти два показателя являются аналогами применяемых в практике финансового анализа показателей рентабельности производства и рентабельности продукции. По отдельным видам страхования рентабельность может быть определена путем сопоставления прибыли, полученной от соответствующего вида страхования, со страховой суммой или с величиной поступивших взносов.

Отдельно может быть определена рентабельность инвестиционной деятельности страховой организации. Она рассчитывается путем отнесения инвестиционного дохода к сумме страховых резервов. Рентабельность активов исчисляется на основе сопоставления чистой прибыли к среднегодовой стоимости активов. Норматив выплат по видам страхования. Сопоставляется норматив выплат, заложенный в тарифе, с фактическим уровнем выплат, определяемым как отношение фактических выплат к собранным страховым премиям.

Уровень расходов. Сравниваются расходы страховой организации с объемом собранных страховых премий. Отношение страховых выплат и расходов на ведение дела к сумме собранных страховых взносов определяет коэффициент убыточности. Уровень накладных расходов характеризуется отношением выплаченных комиссионных к общей сумме страховых взносов.

Структура прибыли. Определяется на основе сопоставления прибыли от не страховой деятельности с прибылью от страховой деятельности. В мировой практике анализа хозяйственной деятельности страховых компаний используются различные методики рейтинговой опенки страховых компаний. В их основе лежат относительные показатели, характеризующие прибыльность и ликвидность, в частности отношения: текущих активов к текущим пассивам; денежных средств к текущим пассивам. Этот показатель не является столь важным для страховых компаний, но его снижение может служить сигналом для продажи или увеличения инвестиций. Если коэффициент низок, то это свидетельствует о том, что страховая компания «переложила» средства; страховых премий по рискам, переданным в перестрахование, к общей сумме страховых премий; доли перестраховщиков в погашении ущербов к общей сумме осуществленных выплат по страховым событиям; инвестиционного дохода к величине чистых активов; активов к величине собственного капитала. Показывает степень участия собственных средств в инвестировании страховых компаний; обязательств к собственному капиталу. Показывает степень зависимости страховщика от заемных средств; собственного капитала к сумме полученных премий. Показывает уровень собственной ответственности страховщика по принимаемым рискам. Этими показателями не исчерпывается арсенал инструментов, используемых при оценке результатов финансово-хозяйственной деятельности страховых организаций. Анализ эффективности финансовой деятельности предполагает сопоставление фактических результатов, достигнутых в течение определенного периода, с планируемыми. В этой связи особое внимание уделяется вопросам финансового планирования, и прежде всего планирования прибыли. Отечественная практика страхования предусматривает планирование прибыли лишь при расчете тарифа на страховую услугу и предполагаемых расходов па продвижение нового страхового продукта. Зарубежные страховые компании составляют так называемый бюджет, включающий основные прогнозные показатели по видам страхования (долгосрочное страхование жизни и страхование ущербов). По своему содержанию бюджет представляет собой проект годового отчета деятельности страховщика (баланса). Невыполнение статей бюджета (прогноза) и отклонения фактических финансовых результатов от ожидаемых подвергаются тщательному анализу с выявлением причин этих отклонений. Исполнение этих работ является функцией отделов внутреннего аудита страховых компаний.

Задачи:

Задача 1. Имеются следующие данные по страховой компании, занимающейся страхованием иным, чем страхованием жизни за отчетный год (тыс.руб.):

|

Варианты: |

Оригинал |

||

|

Страховые премии (всего) | |||

|

Переданные перестраховщикам | |||

|

Увеличение резерва незаработанной премии | |||

|

Оплаченные убытки (всего) | |||

|

Доля перестраховщиков | |||

|

Отчисления в РПМ | |||

|

Расходы по ведению страховых операций | |||

|

Доходы по инвестициям | |||

|

Управленческие расходы | |||

|

Прочие доходы | |||

|

Прочие расходы | |||

|

Налог на прибыль и иные аналогичные платежи |

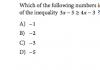

Необходимо определить:

1) финансовый результат от страховой деятельности:

22990-1590-990-19990+1190-690-940= -20 тыс.руб.

2) прибыль до налогообложения по всем операциям:

20+540-220+407-278=429 тыс.руб.

3) прибыль от нестраховой деятельности:

540+407-278=699 тыс.руб.

4) чистую прибыль:

429-401=28 тыс.руб.

5) рентабельность страховых операций:

20/(22990-1590)=-20/21400=-0,0009345%

6) уровень выплат:

УВ=*100%=87,85

1)22960-1560-960-19960+1160-660-910=70 тыс. руб.

2)70+510-190+377-248=519

3)510+377-248=639

5)70/(22960-1560)=0,00327%

6)(19960-1160)/(22960-1560)=87,8

Задача 2. Определите по страховой организации финановый результат от проведения страхования иного, чем страхования жизни. Исходные данные из отчета о прибылях и убятках за год (тыс.р.)

+90 5103-1011-1213-235-196-228-1567=653 тыс.руб.

+60 5073-981-1183-205-166-198-1537=803 тыс.руб.

|

Показатели |

Компании | ||||

|

1. Общий объем страховых платежей (взносов) | |||||

|

2. Страховые выплаты | |||||

|

3. Отчисления: а) в страховые резервы и запасные фонды б) на предупреителные мероприятия | |||||

|

4. Расходы на ведение дела | |||||

У компании "Б" рентабельность выше, чем у компании "А"

Задача 4. Определите результат от операций страхования иного, чем страхования жизни и рентабельность страховых операций.

|

Страховые премии-всего | |||

|

из них передано, перестраховщикам | |||

|

Снижение резерва незаработной премии всего | |||

|

Увеличение доли перестраховщиков в резерве | |||

|

Состоявшиеся убытки - всего | |||

|

Доля перестраховщиков | |||

|

Отчисления в резерв предупредительных мероприятий | |||

|

Отчисления в фонд пожарной безопасности |

+90 140182-105325+40773-25523-10552+6858-3900-1139=41374 тыс. руб.

+60 140152-105295+40743-25493-10522+6839-3870-1109=41445 тыс.руб.

Задача 5. Страховой организацией получены 2724 тыс. д.е. страховых взносов по прямому страхованию, 906 тыс. д.е. принято в перестрахование. Уплачено комиссионное вознаграждение в сумме 332 тыс. д.е. Передано в перестрахование 1110 тыс. д.е., получена комиссия - 290 тыс. д.е. Страховые выплаты составили 890 тыс. д.е., в том числе доля перестраховщика - 620 тыс. д.е. Получен доход от инвестиций в сумме 405 тыс. .е. Отчисления в резервы составили 1150 тыс. д.е. Расходы на ведения дела 560 тыс.д.е. Рассчитать финансовый результат деятельности страховой организации.

Страховщики — одни из самых рентабельных российских компаний. К такому выводу пришли специалисты Аналитического кредитного рейтингового агентство (АКРА). Как отмечается в исследовании агентства, рентабельность капитала страховых организаций (return on equity, RoE) до налогов в 2016 и 2015 годах составляла 24 и 28% соответственно. Для сравнения: в банковском сегменте в указанные периоды данный показатель достигал 14 и 3%, а в экономике в среднем — 13 и 11%.

Хотя показатель рентабельности капитала страховых организаций оказался ниже того, что было год назад, доход на капитал остается достаточно высоким, подогревая интерес инвесторов к рынку, пишут в АКРА.

Страховые компании выигрывают от умеренно-жесткой денежно-кредитной политики ЦБ. Высокую рентабельность сектора поддерживают рост в новых сегментах страхования и высокие реальные процентные ставки, позволяющие получать доход от размещения средств. Чистые убытки в сегменте non-life (виды страхования, отличные от страхования жизни) снизились с 61% (в 2014-2015 годах) до 53% в прошлом году, отмечается в исследовании.

Однако с точки зрения страховых компаний, ситуация выглядит совсем иначе.

Нельзя не признать, что у страховщиков с инвестиционной точки зрения выдалось два удачных года, в частности, за счет того, что снизилась убыточность автострахования на фоне повышения тарифов и увеличились доходы от страхования жизни, признает управляющий директор Национального рейтингового агентства, исполнительный директор АЦ «Институт страхования» .

«Однако это не говорит о том, что ситуация в отрасли стабильная, никакой очереди из инвесторов, желающих купить страховые компании, не стоит, все понимают, что в секторе накапливаются риски», — отмечает он.

В частности, по словам эксперта, значительную прибыль от страхового бизнеса получают в основном кэптивные страховые компании, аффилированные с банками. Остальные игроки сталкиваются сейчас с ростом убыточности ОСАГО.

Как заявил недавно президент Российского союза автостраховщиков (РСА) , значительный ущерб рынку ОСАГО наносит деятельность мошенников, взыскивающих немалые суммы через суд.

«В первом полугодии отмечена негативная тенденция — неравное соотношение между страховыми и нестраховыми выплатами в пользу последних, то есть непрофильных для компаний выплат. Их практически на 1 млрд больше, чем тех, которые делаются в отношении поврежденного имущества. Это говорит о предпринимательском интересе к деньгам, которые пошли на выплаты не потребителям, а недобросовестным посредникам и мошенникам», — отмечал Юргенс.

В частности, по данным РСА, объем страховых выплат компаний по суду в первом полугодии 2017 года составил 7,9 млрд рублей, а нестраховых — 8,7 млрд рублей. При этом в первом полугодии 2016 года объем страховых выплат через суд составил 5,8 млрд рублей, нестраховых — 5,6 млрд рублей.

В АКРА также отмечают, что в ближайшее время страховщиков ожидает снижение рентабельности капитала из-за роста убыточности в ОСАГО. В то же время в агентстве считают, что позитивное влияние на RoE страховщиков поможет развитию сектора страхования жизни.

Таким образом, по итогам 2017 года рентабельность капитала окажется достаточно высокой (около 20%), что будет способствовать поддержанию интереса инвесторов к сектору, полагают в АКРА.

Убыточность ОСАГО не окажет разрушительного негативного эффекта на деятельность страховщиков. Страховые компании вовремя «подстраховались» и создали большую линейку продуктов для людей, которые не могут, например, покупать классическое КАСКО за 100 000+ рублей, зато могут купить себе франшизу, которая будет стоить в несколько раз меньше, но будет для человека комфортна, отмечает ведущий аналитик Amarkets .

По его словам, значительный рост наблюдается в сегменте страхования жизни, страховок, которые привязаны к инвестиционным решениям. Во время падения ставок по депозитам такие продукты становятся более популярными, добавляет он.

По мнению генерального директора компании «ФинЭкспертиза» , денежно-кредитная политика, ставящая своей целью таргетирование инфляции, делает стоимость заемных ресурсов достаточно дорогой.

В такой ситуации высокий уровень рентабельности возникает в секторах экономики, обладающих большими запасами капиталов. Данные АКРА очень хорошо иллюстрируют именно эту тенденцию, считает она.

Страховые компании с запасами капиталов более 2 млрд показывают рентабельность в 24%. В банковском секторе по итогам первого квартала 2017 года топ-5 кредитных организаций по величине активов имеют рентабельность в 19%, а Top 20 — 11%.

«Если говорить о предприятиях реального сектора экономики, то стоимость привлечения заемных ресурсов для них по-прежнему высока», — констатирует эксперт.

Рентабельность является важнейшим относительным показателем финансовых результатов, используемым в экономическом анализе для обобщенной характеристики эффективности деятельности предприятия, она рассчитывается в %-тах путем сравнения прибыли с затратами (себестоимостью) и ресурсами (капиталом), понадобившимися для ее получения, и характеризует отношение прибыли к затратам (сколько копеек на 1 руб.затрат) или же ее долю в полученных доходах (т.е. в стоимости реализованной продукции).

Основное преимущество показателей рентабельности для анализа (по сравнению с показателями прибыли) заключается в том, что на рентабельность значительно слабее, чем на прибыль влияют такие факторы, как инфляция и изменения масштабов производства. Поэтому их легче использовать для межзаводских или динамических сравнений.

Источников информации для анализа являются формы: №2 в основном, а также 1 и 5.

А для внутреннего анализа используются данные бухгалтерского и оперативного учета и внеучетная информация (например, данные об изменениях цен, спроса и т.д.). Так как в финансовом анализе используются несколько показателей прибыли (от продаж, балансовая и ЧП), а ресурсы также можно рассматривать в различных аспектах (производственные, финансовые, собственные и т.д.), то для наиболее полной и разносторонней оценки финансовых результатов строится целая система показателей рентабельности.

При этом прибыль можно брать любую, исходя из конкретных задач анализа. Например, если хотим оценить эффективность основного производства, то логичнее брать прибыль от продаж, а если эффективность всей деятельности, включая инвестиционную, финансовую – то балансовую или ЧП. К показателям рентабельности относят:

1) Коэффициент рентабельности активов оценивает рентабельность активов страховщика и представляет собой отношение чистой прибыли (ЧП) к средней величине активов (VA) за год. Этот показатель широко используется на Западе ROA (Return on Assets):

2) Рентабельность собственного капитала. Этот показатель, рассчитанный как норма прибыли на капитал, является обобщающим показателем эффективности деятельности страховщика и показывает, эффективно ли управление по отношению к вложенным в компанию и капитализированным средствам. Это универсальный показатель, он дает количественную оценку страховой, перестраховочной и инвестиционной политики компании, профессионализму менеджеров компании:

![]()

Следует отметить, что этот показатель, как, впрочем, и другие показатели этой группы, реально отражает картину, если рассчитывается на базе средней величины собственного капитала.

3)Аналогично рассчитывается показатель чистой рентабельности собственного капитала:

![]()

Этот показатель позволяет оценить эффективность политики руководства компании, уровень его профессионализма.

При низких значениях этого показателя следует проанализировать, какие факторы оказали негативное влияние и что надо более эффективно использовать для увеличения отдачи собственного капитала:

![]()

Здесь первый сомножитель характеризует оборачиваемость активов, второй – структуру активов, третий – рентабельность основной деятельности.

Определив удельный вес каждого из трех факторов при расчете нормы прибыли, можно определить, за счет чего происходит рост (снижение) рентабельности собственного капитала: за счет оборачиваемости активов, финансового левериджа (коэффициент, отражающий структуру активов) или рентабельности основной деятельности (рентабельности продаж страховых продуктов). По результатам анализа определяются направления дальнейшего углубленного анализа, как правило, при обнаружении негативных тенденций.

4) Рентабельность вложенного капитала представляет собой модификацию известного в мировой практике показателя ROE (Return On Equity).

Эффективность использования уставного капитала оценивается величиной прибыли, приходящейся на один рубль вложенного капитала, и, естественно, что этот аналитический показатель должен превосходить темпы роста инфляции:

![]()

Этот показатель оценивает эффективность функционирования страховой организации с точки зрения акционера.

Т. к. эффективность использования уставного капитала оценивается величиной прибыли, приходящейся на один рубль вложенного капитала, то, естественно, показатель должен превосходить темпы роста инфляции. Значения этого показателя показывают, как функционирует, с точки зрения акционеров (участников) страховщика, в какой мере страхование как вид бизнеса оправдывает их инвестиционные ожидания.

5)Рентабельность страховых операций на рубль затрат . Рассчитывается как отношение прибыли к затратам страховой организации в целом и по отраслям страхования. Под затратами понимается сумма страховых выплат, отчислений в страховые резервы и расходов на ведение дела. Показатель оценивает долю чистой прибыли с одного рубля затрат.

![]()

Под Затратами понимается сумма страховых выплат, отчислений в страховые резервы и расходов на ведение дела. Показатель оценивает долю чистой прибыли с одного рубля затрат.

При анализе этого показателя по видам страхования исследуется состав затрат страховщика, организация внутрикорпоративного учета затрат по видам страхования, адекватность резервов и их изменения.

6) Рентабельность инвестиций - показатель эффективности инвестиций; чистая прибыль, деленная на объем инвестиций.

Слишком высокие значения показателей рентабельности в долгосрочном периоде свидетельствует либо о неадекватной ценовой политике (завышение тарифов), либо о рискованных инвестициях. Близкие к нулевым значения этих показателей могут иметь страховщики, только начавшие работу на рынке или бурно развивающиеся.

В любом случае, изменение величины чистой прибыли, как в одну, так и в другую сторону, может служить индикатором нестабильности деятельности страховой организации и требует серьезного анализа с точки зрения причин возникновения такого явления.

При постоянном отсутствии прибыли в течение длительного времени следует установить причину: являются ли убытки случайными, связанными, например, с колебанием убыточности в неблагоприятную сторону от математического ожидания ущерба, или это тенденция, требующая изменения тарифной политики, изменения структуры страхового портфеля, изменения инвестиционной политики, методов расчета страховых резервов и т.д.

рентабельность страховой финансовый прибыль

Статистика финансовых результатов страховых организаций изучает объем доходов и расходов страховых организаций, их состав, характеризует образование и распределение прибыли, измеряет и анализирует рентабельность деятельности страховщиков.

Прибыль и рентабельность являются основными показателями финансовых результатов страховых организаций.

Рассчитываются следующие показатели прибыли: прибыль страховой деятельности; балансовая прибыль; чистая прибыль; прибыль, которая облагается.

Прибыль от страховой деятельности определяется как разница между валовыми доходами и суммой расходов и отчислений.

К доходам от страховой деятельности относятся:

· заработанные страховые платежи (страховые взносы, страховые премии);

· комиссионные вознаграждения за перестрахование;

· доля от страховых сумм и страховых возмещений, уплаченных перестраховщикам;

· возвращенные суммы из централизованных страховых резервных фондов;

· возвращенные суммы технических резервов и других незаработанных премий, в случаях и на условиях, предусмотренных актами действующего законодательства.

Вместе эти доходы составляют валовой доход страховой организации, основным источником которого являются поступления от страховых платежей. При анализе валового дохода задачей страховых организаций является изучение динамики поступлений страховых платежей, оценка влияния отдельных факторов на их прирост. Такой анализ необходимо проводить по видам страхования, видами рисков и другим признакам.

К расходам страховщика относятся:

· выплата страховых сумм и страховых возмещений;

· отчисления в централизованные страховые резервные фонды;

· отчисления в технические резервы;

· расходы на проведение страхования;

· другие расходы, включаемые в себестоимость страховых услуг.

Главным элементом затрат являются выплаты страхового возмещения и выкупных сумм. Статистика изучает их динамику, определяет влияние отдельных факторов на их изменение. При анализе рассчитываются показатели динамического ряда, прирост показателя, обусловлен средним размером выплат в расчете на один договор и количеством выплат, выявляются закономерности в изменении расходов страховых организаций по выплате страхового возмещения. Анализ последних необходимо осуществлять в разрезе страховых рисков, видов страхования, страховых организаций, используя показатель размера выплат на одну гривну страховых платежей.

Балансовая прибыль страховой организации равна сумме прибыли от страховой деятельности и доходов (расходов) от не страховой деятельности. Доходы (расходы) от не страховой деятельности состоят из доходов, полученных от участия в деятельности общественных предприятий, арендной платы, дивидендов по акциям, облигациям и другим ценным бумагам, суммы процентов по депозитам и других доходов, связанных с не страхового деятельностью.

Чистая прибыль и прибыль, облагается налогом, рассчитывается по общей методике.

Для оценки доходности в страховании используют несколько показателей рентабельности: рентабельность страховых организаций; рентабельность страховой деятельности; рентабельность отдельных видов страхования.

Рентабельность страховой организации рассчитывается как отношение прибыли к собственному капиталу.

Рентабельность страховой деятельности исчисляется отношением прибыли, которая получена от страховой деятельности, к сумме расходов и отчислений страховой организации.

Расчет рентабельности по любому виду страхования (или страховому риску) можно выполнить путем сравнения прибыли, полученной от соответствующего вида страхования (страхового риска), и страховой суммы или суммы страховых платежей по этому же виду страхования.

Рентабельность страховой организации является самым общим показателем по сравнению с рентабельностью страховой деятельности, потому что первый показатель отражает финансовые результаты как страховой, так и не страховой деятельности.

Для факторного анализа динамики показателей рентабельности используются статистические методы.

Рассмотрим их применение на примере одного из них - рентабельности страховых платежей (K2), который рассчитывается как отношение прибыли (П) к страховым платежам (СП).

Для характеристики динамики рентабельности по группам страхователей используется система индексов средних величин:

Индекс переменного состава вычисляется по формуле:

Индекс переменного состава,

где d - доля страховых платежей отдельных групп страхователей в их общем объеме. Индекс показывает, как изменилась средняя рентабельность страховых платежей в целом по страховой компании.

Индекс фиксированного состава, который рассчитывается по формуле

Индекс фиксированного состава показывает, как изменилась средняя рентабельность по компании в целом за счет динамики рентабельности страховых платежей по отдельным группам страхователей.

Индекс структурных сдвигов можно найти по формуле

Индекс структурных сдвигов

Он свидетельствует, как изменилась средняя рентабельность по компании в целом только за счет изменения распределения страховых платежей по группам страхователей.

Для того чтобы страховщики имели достаточно ресурсов для оплаты текущих и будущих обязательств перед страхователями, они должны поддерживать минимальный предел своей платежеспособности в виде резервного фонда. Этот фонд служит для защиты страховщиков от рисков, связанных со страховой деятельностью, в частности со случайными колебаниями претензий, отрицательными результатами инвестиционной деятельности, недостатками программ перестрахования, большими убытками и др. Платежеспособность свидетельствует возможность субъекта рынка (страховщика) выполнить свои страховые обязательства в соответствии с условиями страхового договора. Именно наличие соответствующей страховой суммы в определенный срок и характеризует уровень платежеспособности страховщика.

Платежеспособность страховой компании поддерживается как за счет предоставления страховых услуг и аккумуляции соответствующих страховых премий, так и за счет прибыли страховщика от инвестиционной деятельности. Таким образом, в отдельных случаях недостаточный объем страховых премий для выполнения обязательств страховщиков покрывают за счет прибыли от инвестиционной деятельности.

Анализ платежеспособности страховых организаций осуществляют в следующих направлениях:

1) анализ обязательств страховщика;

2) анализ ресурсов страховщика;

3) соотношение обязательств и ресурсов.

В свою очередь, обязательства страховщика делятся на внутренние и внешние. К внутренним обязательствам относятся выплаты дивидендов акционерам, заработная плата сотрудникам, другие виды выплат, обусловленные деятельностью страховой организации. Внешние обязательства - это обязательства перед страхователями.

На платежеспособность страховщика влияют внешние и внутренние факторы. К первым относятся: инфляция; изменение налогового законодательства; конъюнктура рынка; природные аномальные явления; социальные потрясения и т. д. К внутренним факторам можно отнести стратегию страховой компании и механизм ее реализации; масштабы страховой деятельности и ее диверсификацию; эффективность инвестиционной деятельности и структуру инвестиционного портфеля.

Для оценки экономической эффективности страховой деятельности может быть использована такая система статистических показателей:

Коэффициент финансовой стабильности (КФС) страховой компании рассчитывается по формуле

Коэффициент финансовой стабильности.

Детальная оценка финансового состояния, а отсюда и стабильности страховой компании, может быть осуществлена с помощью такой системы показателей (коэффициентов):

оценка финансового состояния

объем страховых платежей

Сумма страховых возмещений

резервный фонд

резервный фонд

объем страховых платежей

объем рисков

Для обеспечения необходимого уровня платежеспособности и прибыльности акционерного капитала, своих контрактных обязательств страховые организации имеют накапливать и поддерживать свои фонды в размере, обеспечивающем покрытие будущих обязательств. Для этого страховым организациям нужно инвестировать свои фонды для получения необходимого дохода с минимальным риском.

Для оценки эффективности наращивания средств страховой компании должны быть оценены следующие факторы:

· наращивание активов компании как фактора изменения цены акций компании;

· эффективность вложения средств в акции по сравнению с банковскими депозитами;

· влияние на цену акций компании различных направлений инвестирования;

· эффективность с точки зрения прибыльности и других показателей рентабельности деятельности компании различных направлений инвестирования.