Представляла интересы истца.

Решение по иску к ПФР.

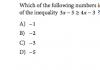

Люблинский районный суд города Москвы в составе председательствующего судьи К… А. А., при секретаре Ш… Н. М., рассмотрев в открытом судебном заседании гражданское дело № 2-….-11 по иску Л… О. И. к Государственному учреждению Главному управлению Пенсионного фонда Российской Федерации № 4 по городу Москве и Московской области о признании незаконным решения комиссии по пенсионным вопросам и обязании назначить досрочную трудовую пенсию по старости,

Установил:

Обратившись в суд с вышеуказанным иском, Л… О. И. обосновала его тем, что решением комиссии по пенсионным вопросам Главного управления Пенсионного фонда Российской Федерации № 4 по городу Москве и Московской области ей неправомерно было отказано в назначении досрочной трудовой пенсии по старости по причине отсутствия требуемого специального стажа, в который ответчик не включил ряд периодов трудовой деятельности.

Апостолова А.А. заявленные требования поддержала, просила .

Представитель ответчика в удовлетворении заявленных требований просил отказать.

Представитель третьего лица — Пенсионного отдела «Южное Бутово» города Москвы — в суд не явился.

Суд, выслушав стороны, проверив и изучив материалы дела, приходит к следующему.

Установлено, что 13 декабря 2010 года Л… О. И. обратилась к ответчику с заявлением о назначении досрочной трудовой пенсии по старости в соответствии с подпунктом 2 пункта 1 статьи 27 ФЗ № 173 «О трудовых пенсиях в Российской Федерации».

Решением комиссии по пенсионным вопросам № 637/1 от 10 марта 2011 года в назначении пенсии истице отказано по причине отсутствия требуемого специального стажа, в который не включены периоды ее работы в должности машиниста (кочегара) котельной (на угле и сланце) в ОАО «Калибр» с 01 января 1984 года по 30 ноября 1986 года и с 01 февраля по 11 июля 1988 года.

Всего в специальный трудовой стаж истицы включены периоды продолжительностью 04 года 07 месяцев 20 дней, не включены в 03 года 04 месяца 11 дней.

Отказывая во включении спорных периодов в специальный трудовой стаж, ответчик сослался на то обстоятельство, что из представленных истцом в пенсионный фонд документов невозможно сделать вывод о льготном характере его работы.

В соответствии с ст. ст. 56 и 57 ГПК РФ стороны должны доказать обстоятельства, на которые они ссылаются как на основания своих требований и возражений. Доказательства предоставляются сторонами.

В подтверждение своих доводов Л… О. И. представлены следующие доказательства:

- копия трудовой книжки, записи в которой в вышеуказанные периоды и в вышеуказанной должности;

- льготная справка ЗАО «Калибр».

Таким образом, оценив представленные истицей доказательства в их совокупности и учитывая, что ответчик, оспаривая право истца на назначение ей досрочной трудовой пенсии в связи с тяжелыми условиями труда не представил суду ни одного доказательства в обоснование своих возражений и документально ничем не опровергнул доводы истицы, суд приходит к убеждению, что в спорные периоды Л… О. И. выполняла работу, связанную с тяжелыми и вредными для здоровья условиями труда, и это обстоятельство подтверждено указанными выше доказательствами, что влечет за собой удовлетворение иска в полном объеме.

Разрешая вопрос о дате назначения Л… О. И. досрочной трудовой пенсии, суд руководствуется положениями ст. 19 ФЗ «О трудовых пенсиях в Российской Федерации», в соответствии с которой трудовая пенсия назначается со дня обращения за указанной пенсией, за исключением случаев, предусмотренных пунктом 4 настоящей статьи, но во всех случаях не ранее, чем со дня возникновения права на указанную пенсию.

На основании изложенного, руководствуясь ст. ст. 194-198 ГПК РФ, суд

Решил:

Иск Л… О. И. к Государственному учреждению — Главному управлению Пенсионного фонда Российской Федерации № 4 по городу Москве и Московской области о признании незаконным решения комиссии по пенсионным вопросам и обязании назначить досрочную трудовую пенсию по старости удовлетворить.

Решение комиссии Государственного учреждения — Главному управлению Пенсионного фонда Российской Федерации № 4 по городу Москве и Московской области № 637/1 от 10 марта 2011 об отказе Л… О. И. в назначении досрочной трудовой пенсии по старости признать незаконным.

Обязать Государственное учреждение — Главное управление Пенсионного фонда Российской Федерации № 4 по городу Москве и Московской области назначить Л… О.И. досрочную трудовую пенсию по старости с даты

возникновения права на ее назначения (с учетом уменьшения возраста), включив в ее специальный трудовой стаж,

дающий право на назначение досрочной трудовой пенсии периоды работы в должности машиниста (кочегара) котельной (па угле и сланце) к ОЛО «Калибр» с 01 января 19X4 года по 30 ноября 1986 года и с 01 февраля по 11 июля 1988 года.

212-ФЗ не является популярным нормативным актом. Однако когда речь заходит об определении базы для начисления, ставок или сумм, не подлежащих обложению, то открыть Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования", придется.

Именно поэтому мы решили подготовить данный материал, привести и, по возможности, проанализировать практику применения наиболее интересной для плательщиков нормы, содержащейся в ст. 9 Закона (суммы, не подлежащие обложению страховыми взносами). Набралось 12 разных дел.

Компенсация стоимости проезда к месту отдыха и обратно, посещения бассейна, а также частичная компенсация расходов по оплате энергетических ресурсов в стоимости коммунальных услуг не подлежат обложению страховыми взносами (Постановление Арбитражного суда Западно-Сибирского округа от 09.09.2016 по делу № А27-26536/2015)

Управление Пенсионного фонда Российской Федерации в г. Кемерово (далее - Управление, Фонд) обратилась с кассационной жалобой на решение Арбитражного суда Кемеровской области, оставленное без изменения постановлением Седьмого арбитражного апелляционного суда, об удовлетворении требований ООО «ОЭУ Блок № 2 Шахта «Анжерская-Южная» по признанию недействительным решения о привлечении к ответственности за совершение правонарушения, предусмотренного частью 1 статьи 47 Закона № 212-ФЗ. В жалобе Управление сослалось на необоснованность выводов судов о том, что спорные выплаты работникам (компенсация стоимости проезда к месту отдыха и обратно, за пользование услугами бассейна, частичная компенсация расходов по оплате энергетических ресурсов) не подлежат обложению страховыми взносами. Кассационная инстанция оставила жалобу без удовлетворения.Выводы суда:

Объектом обложения страховыми взносами признаются выплаты, являющиеся оплатой труда.

В силу статьи 135 ТК РФ заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

В коллективном договоре, с учетом финансово-экономического положения работодателя, могут устанавливаться льготы и преимущества для работников, условия труда, более благоприятные по сравнению с установленными законами, иными нормативными правовыми актами, соглашениями.

Таким образом, в отличие от трудового договора, который в соответствии со статьями 15 и 16 ТК РФ регулирует именно трудовые отношения, коллективный договор согласно статье 40 ТК РФ регулирует социально трудовые отношения.

Суды учли, что названные выше выплаты не предусмотрены трудовыми договорами; основанием для таких выплат являлись нормы коллективных договоров на 2014-2017 годы. Компенсация стоимости проезда к месту отдыха и обратно, посещения бассейна, а также частичная компенсация расходов по оплате энергетических ресурсов в стоимости коммунальных услуг не подлежат обложению страховыми взносами.

При этом сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда.

Частичная компенсация затрат работников на занятие физической культурой и спортом не подлежит обложению страховыми взносами (Постановление Арбитражного суда Северо-Западного округа от 12.09.2016 по делу № А56-82313/2015)

ОАО «РЖД» обратилось в Арбитражный суд г. Санкт-Петербурга и Ленинградской области с заявлением к Санкт-Петербургскому региональному отделению ФСС РФ о признании недействительным решения в части доначисления страховых взносов, назначения штрафа и начисления пеней по эпизодам не исчисления страховых взносов на частичную компенсацию затрат работников общества на занятие физической культурой и спортом, а также на выплаченную им компенсацию за задержку выплаты заработной платы.Решением суда от 01.03.2016 и постановлением апелляционного суда от 08.06.2016, требования общества удовлетворены. Кассационным определением указанные судебные акты оставлены без изменения.

Выводы суда:

Закон № 212-ФЗ не содержит определения компенсационных выплат, связанных с выполнением трудовых обязанностей, этот термин используется в смысле, который придает ему трудовое законодательство.

Статья 236 ТК РФ устанавливает материальную ответственность работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику.

Таким образом, денежная компенсация, предусмотренная статьей 236 ТК РФ, является видом материальной ответственности работодателя перед работником, которая выплачивается в силу закона физическому лицу в связи с выполнением им трудовых обязанностей в виде законодательно предусмотренной дополнительной обеспечительной меры защиты трудовых прав работника. Указанная денежная компенсация подпадает под действие подпункта "и" пункта 2 части 1 статьи 9 Закона № 212-ФЗ и не подлежит включению в базу для начисления страховых взносов.

Суд также подтвердил, что выплаты, производимые работодателем в пользу или в интересах работника не за результаты труда, а по иным основаниям, не могут быть отнесены к выплатам, подлежащим включению в базу для исчисления страховых взносов в порядке, установленном Законом № 212-ФЗ, так как это противоречит правовой природе понятия оплата труда, сформулированному в Трудовом кодексе.

Несмотря на то, что спорные компенсационные выплаты производились обществом при наличии трудовых отношений с работниками, суды обеих инстанций обоснованно признали, что эти выплаты, не предусмотренные трудовыми договорами, не являющиеся оплатой труда (вознаграждением за труд) и не относящиеся к стимулирующим выплатам, носят социальный характер и не зависят от квалификации работника, сложности, качества, количества и условий выполнения этим сотрудником самой работы, а поэтому не подлежат включению в базу для исчисления страховых взносов

Оплата дополнительных дней отдыха одному из родителей для ухода за детьми-инвалидами как иная выплата, осуществляемая в соответствии с действующим законодательством, обложению страховыми взносами для плательщиков страховых взносов не подлежит (Постановление Арбитражного суда Московского округа от 09.09.2016 по делу № А40-156550/2015)

ОАО «Нефтяная компания «Роснефть» обратилось в Арбитражный суд города Москвы с заявлением к Главному управлению Пенсионного Фонда Российской Федерации № 10 по г. Москве и Московской области с заявлением о признании незаконным и отмене решения пенсионного фонда в части доначисления недоимки по страховым взносам на обязательное пенсионное страхование на страховую часть трудовой пенсии и привлечения к ответственности в виде штрафа, а также в части доначисления недоимки по страховым взносам в Федеральный фонд обязательного медицинского страхования и привлечения к ответственности в виде штрафа.Решением Арбитражного суда города Москвы от 17.03.2016, оставленным без изменения постановлением Девятого арбитражного апелляционного суда от 04.07.2016, заявленные требования удовлетворены. Суд кассационной инстанции, не нашел оснований для отмены судебных актов по настоящему делу.

Выводы суда:

В силу пп. 1 ч. 1 ст. 9 Закона № 212-ФЗ не подлежат обложению страховыми взносами государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия, иные виды обязательного страхового обеспечения по обязательному социальному страхованию.

Согласно ст. 262 ТК РФ одному из родителей (опекуну, попечителю) для ухода за детьми-инвалидами по его письменному заявлению предоставляются четыре дополнительных оплачиваемых выходных дня в месяц, которые могут быть использованы одним из указанных лиц либо разделены ими между собой по их усмотрению. Оплата каждого дополнительного выходного дня производится в размере среднего заработка и порядке, который устанавливается федеральными законами.

Таким образом, выплаты работнику за дополнительные выходные дни, предоставляемые для ухода за ребенком-инвалидом, работодатель производит в силу закона независимо от наличия или отсутствия соответствующих положений в трудовом договоре, коллективном договоре или соглашении.

Как указал Президиум Высшего Арбитражного Суда Российской Федерации в Постановлении от 08.06.2010 № 1798/10, данные выплаты носят характер государственной поддержки, поскольку направлены на компенсацию потерь заработка гражданам, имеющим детей-инвалидов и обязанным осуществлять за ними должный уход, имеют целью компенсацию или минимизацию последствий изменения материального и (или) социального положения работающих граждан. При этом указанная гарантия не относится по своей природе ни к вознаграждению за выполнение трудовых или иных обязанностей, ни к материальной выгоде.

Следовательно, оплата дополнительных дней отдыха одному из родителей для ухода за детьми-инвалидами как иная выплата, осуществляемая в соответствии с действующим законодательством, в силу Закона № 212-ФЗ обложению страховыми взносами для плательщиков страховых взносов не подлежит, что исключает начисление недоимки по страховым взносам, пени и штрафа.

Оплата стоимости санаторно-курортных путевок для работников не является объектом обложения страховыми взносами и не подлежит включению в базу для начисления страховых взносов (Постановление Арбитражного суда Западно-Сибирского округа от 05.09.2016 по делу № А03-845/2016)

Не согласившись с выводами решения Арбитражного суда Алтайского края от 21.03.2016 и постановления Седьмого арбитражного апелляционного суда от 03.06.2016 Управление Пенсионного фонда Российской Федерации обратилось с кассационной жалобой.В кассационной жалобе Фонд указал, что поскольку выплаты, производимые в пользу работников (компенсация санаторно-курортного лечения), имеют прямое отношение к деятельности заявителя и работоспособности его работников, что указывает на прямую связь с трудовыми отношениями, такие выплаты не могут рассматриваться как компенсационные и облагаются страховыми взносами в общеустановленном порядке.

Постановлением суда кассационная жалоба Фонда оставлена без удовлетворения.

Выводы суда:

Удовлетворяя требования Учреждения, суды первой и апелляционной инстанций, руководствуясь положениями статей 5, 7, 8, 9 Закона № 212-ФЗ, статей 15, 129 ТК РФ, принимая во внимание позицию Президиума Высшего Арбитражного Суда Российской Федерации, изложенную в постановлении от 14.05.2013 № 17744/12, пришли к верному выводу о том, что спорные выплаты обложению страховыми взносами не подлежат.

Судами установлено, материалами дела подтверждено и не оспаривается сторонами, что денежные выплаты произведены сотрудникам Учреждения на основании приказа Комитета по образованию от 30.05.2012 № 878-осн «Об организации оздоровления педагогических работников», от 19.03.2014 № 368-осн «Об утверждении списка работников муниципальных учреждений образования города Барнаула для получения компенсации на оздоровление и оплату медицинских услуг», от 09.10.2014 № 1368-осн «О внесении изменений в приказ комитета по образованию № 368-осн от 19.03.2014», постановления Администрации Алтайского края от 11.07.2011 № 373 «Об организации санаторно-курортного лечения педагогических работников образовательных организаций Алтайского края».

Суды первой и апелляционной инстанций, сделали обоснованный вывод о том, что оплата стоимости санаторно-курортных путевок для работников не является объектом обложения страховыми взносами и не подлежит включению в базу для начисления страховых взносов.

Как верно отмечено судами, доказательства, свидетельствующие о том, что произведенные выплаты являлись оплатой труда работника, носили систематический характер, зависели от квалификации работника, сложности, количества, качества работы или трудового вклада работников, Фондом в соответствии со статьей 65 АПК РФ не представлены.

Денежные средства, выплаченные на основании локального нормативного акта работникам при направлении их в однодневные служебные командировки, представляющие собой возмещение в установленном размере расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы, обложению страховыми взносами не подлежат (Постановление Арбитражного суда Северо-Западного округа от 22.08.2016 по делу № А56-77629/2015)

ЗАО «Криогаз», обратилось в Арбитражный суд города Санкт-Петербурга и Ленинградской области с заявлением о признании недействительным решения Управления Пенсионного фонда Российской Федерации в Адмиралтейском районе Санкт-Петербурга в части взыскания недоимки по страховым взносам, штрафа и пеней. Суды трех инстанций согласились с заявителем.

Выводы суда кассации:

Управление доначислило Обществу страховые взносы, поскольку последнее не включило в базу для начисления страховых взносов суммы суточных, начисленных при однодневных командировках в 2013, 2014 годах.

В части 2 статьи 9 Закона № 212-ФЗ установлено, что при оплате плательщиками страховых взносов расходов на командировки работников как в пределах территории Российской Федерации, так и за пределами территории Российской Федерации не подлежат обложению страховыми взносами суточные.

Обществом утверждено положение о служебных командировках, согласно которому в случае поездки работника в течении одного дня за территорию Ленинградской области, работодатель производит компенсационные выплаты, связанные с необходимостью выполнения трудовых функций вне места постоянной работы в следующем размере: при длительности однодневной командировки до 8 часов - 50% от установленной суммы; при длительности однодневной командировки свыше 8 часов сумма возмещения составляет 100 % установленных нормативов.

Спорные денежные средства, выплаченные Обществом на основании локального нормативного акта своим работникам при направлении их в однодневные служебные командировки, представляют собой возмещение в установленном размере расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы, обложению страховыми взносами не подлежат.

Правомерность выводов судов при установлении конкретных фактических обстоятельств по данному делу согласуется с правовой позицией, изложенной в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 11.09.2012 № 4357/12, который указал, что выплаченные суммы не являются суточными в силу определения, содержащегося в трудовом законодательстве, однако исходя из их направленности и экономического содержания могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника.

Материальная помощь в случае смерти близких родственников, временной нетрудоспособности в результате длительной болезни, инфаркта, инсульта, операции, тяжелого заболевания по предоставлению документов, подтверждающих расход денежных средств, потери имущества в результате пожара, других непредвиденных случаях не подлежит включению в базу, облагаемую страховыми взносами (Постановление Арбитражного суда Западно-Сибирского округа от 11.08.2016 по делу № А27-21237/2015)

Решением от 01.04.2016 Арбитражного суда Кемеровской области, оставленным без изменения постановлением от 09.06.2016 Седьмого арбитражного апелляционного суда, заявленные Государственным казенным учреждением Кемеровской области «Агентство по защите населения и территории Кемеровской области» требования о признании недействительным решения Управления Пенсионного фонда Российской Федерации в части привлечения к ответственности, предусмотренной частью 1 статьи 47 Федерального закона от 24.07.2009 № 212-ФЗ в виде штрафа, к ответственности, предусмотренной абзацем 3 статьи 17 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» в виде штрафа, начисления пени в связи с неуплатой страховых взносов, предложения уплатить недоимку, удовлетворены.

Суд кассационной инстанции, не нашел оснований для отмены принятых по настоящему делу решения и постановления судов.

Выводы суда:

Пунктом 8.2.6 Коллективного договора Учреждение установило, что по ходатайству Совета трудового коллектива выплачивается материальная помощь в случае смерти близких родственников, временной нетрудоспособности в результате длительной болезни, инфаркта, инсульта, операции, тяжелого заболевания по предоставлению документов, подтверждающих расход денежных средств, потери имущества в результате пожара, других непредвиденных случаях.

Одним из оснований принятия Фондом решения о привлечения к ответственности явился вывод о том, что выплаты Учреждением материальной помощи на основании заявлений работников подлежат включению в базу для начисления страховых взносов в общеустановленном порядке, поскольку не поименованы в пункте 3 части 1 статьи 9 Закона № 212-ФЗ (превышают указанную в данном пункте сумму).

Судами первой и апелляционной инстанций установлено, что данные выплаты не зависят от квалификации работников, сложности, качества, количества, условий выполнения работы, они не относятся к оплате труда работников, из материалов дела не следует систематический характер спорных выплат; произведены на основании коллективного договора.

Кассационная инстанция поддерживает выводы судов, поскольку указанные выше компенсационные выплаты и непринятые к зачету расходы по обязательному социальному страхованию не подлежат включению в базу, облагаемую страховыми взносами, в силу положений статей 7, 58.3 Закона № 212-ФЗ, у Фонда отсутствовали основания для доначисления страховых взносов по дополнительным тарифам.

Выплаты, произведенные работникам в виде компенсаций за нарушение сроков выплаты заработной платы работникам, не подлежат включению в базу для начисления страховых взносов (Постановление Арбитражного суда Уральского округа от 18.08.2016 по делу № Ф09-7659/16)

Акционерное общество «Уфимское приборостроительное производственное объединение» обратилось в Арбитражный суд Республики Башкортостан с заявлением к Региональному отделению ФСС о признании незаконным решения в части начисления страховых взносов в размере, пени в размере и штрафа.Основанием для вынесения решения явились выводы Фонда о необходимости включения в облагаемую базу для начисления страховых взносов выплат, произведенных работникам общества в виде компенсаций за нарушение сроков выплаты заработной платы работникам.

Решением суда от 18.02.2016 заявленные требования удовлетворены. Постановлением Восемнадцатого арбитражного апелляционного суда от 12.05.2016 решение суда оставлено без изменения.

Выводы суда кассации:

Предусмотренные ст. 129 ТК РФ компенсационные выплаты в виде доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера являются элементами заработной платы (оплаты труда) и включаются в базу для начисления страховых взносов.

Однако компенсации, определенные ст. 164 ТК РФ как денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами, объектом обложения страховыми взносами не являются.

Статья 236 ТК РФ устанавливает материальную ответственность работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику. Этой статьей предусмотрено, что при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя.

Как правильно отмечено судами, предусмотренная ст. 236 Трудового кодекса Российской Федерации денежная компенсация, является видом материальной ответственности работодателя перед работником, выплачивается в силу закона физическому лицу в связи с выполнением им трудовых обязанностей, обеспечивая дополнительную защиту трудовых прав работника.

При таких обстоятельствах, суды пришли к обоснованному выводу о том, что суммы денежной компенсации за задержку выплаты заработной платы подпадают под действие подп. «и» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ и не подлежат включению в базу для начисления страховых взносов, в связи, с чем правомерно удовлетворил заявленные обществом требования.

Выплаты молодым специалистам, произведенные в рамках дополнительных соглашений к трудовым договорам, выплаты единовременных пособий молодым специалистам - медицинским работникам, переехавшим на работу в сельскую местность из другого населённого пункта, не являются объектом обложения страховыми взносами (Постановление Арбитражного суда Поволжского округа от 18.08.2016 по делу Ф06-11226/2016)

ГБУЗ «Наримановская районная больница» обратилось в Арбитражный суд Астраханской области с заявлением о признании недействительным решения Астраханского регионального отделения ФСС в части доначисления недоимки по страховым взносам, пеней и штрафов.

Решением Арбитражного суда Астраханской области от 01.02.2016, оставленным без изменения постановлением Двенадцатого ААС от 15.04.2016, требования учреждения удовлетворены. Кассация оставила судебные акты без изменений.

Выводы суда:

Правительством Астраханской области для молодых специалистов системы здравоохранения Астраханской области установлены меры социальной поддержки в виде единовременного пособия из бюджета Астраханской области из расчета 30 000 руб. и 50 000 руб. на одного медицинского работника.

Также Постановлением Правительства Астраханской области медицинским работникам в возрасте до 35 лет, прибывшим в сельскую местность и (или) переехавшим на работу в сельскую местность из другого населенного пункта предоставляются единовременные компенсационные выплаты в размере 1 000 000 и 500 000 руб. соответственно.

Сам по себе факт наличия трудовых отношений между работодателем и работником не является основанием для вывода о том, что все выплаты, производимые в пользу последнего, представляют собой оплату его труда.

Предоставление указанных денежных выплат, предусмотренных постановлением Правительства Астраханской области, относится к расходным обязательствам Астраханской области и финансируется за счет средств областного бюджета.

Спорные выплаты носят единовременный и исключительно компенсационный характер, и не могут быть квалифицированы как часть оплаты труда (трудовых затрат) работников.

Гранты, выделенные работникам муниципальной организации, не облагаются страховыми взносами (Постановление Арбитражного суда Поволжского округа от 04.08.2016 по делу Ф06-11224/2016)

Суды удовлетворили требование Муниципального казенного учреждения культуры «Централизованная городская библиотечная система» о признании недействительным решения ФСС в части взыскания штрафа, пени и доначисления страховых взносов.Согласно доводам Фонда социального страхования, суммы грантов поступили на счет МКУК «ЦГБС» и были выплачены им работникам в рамках трудовых отношений.

Суд кассационной инстанции не нашел оснований для отмены принятых судебных актов.

Выводы суда:

Выплаченные денежные средства гранта являются предметом договора пожертвования, имеющего гражданско-правовой характер. В отношении такой выплаты заявитель не является плательщиком страховых взносов, поскольку их получение работником не предполагает выполнение с его стороны каких-либо работ или услуг для работодателя.

Грантополучателями и получателем поощрения стали победители конкурса, которые являются физическими лицами. Грантодателем выступает Администрация города Астрахани в лице Управления по образованию и науке администрации г. Астрахани, которое не является работодателем указанных выше лиц.

Суммы в виде грантов, предоставляемых для поддержки науки и образования, культуры и искусства в Российской Федерации, не поступали на счет учреждения, являющегося работодателем в отношении грантополучателей. Соответственно, Учреждение не распределяло вознаграждение из этих сумм своим работникам. Данные денежные суммы не являются вознаграждением работникам в рамках трудовых отношений. Кроме того, судами учтен целевой характер предоставленных средств.

Положением о грантах мэра города Астрахани педагогическим и руководящим работникам муниципальных образовательных учреждений дополнительного образования детей, подведомственных управлению культуры администрации г. Астрахани, утвержденного постановлением мэра от 07.11.2006 № 2378, предусмотрено, что средства гранта могут быть использованы для совершенствования профессионального мастерства педагогического работника, издания научно-методической литературы, обобщающей опыт работы, творческих командировок с целью изучения педагогического опыта и т.д., то есть для возмещения расходов на профессиональную подготовку, переподготовку и повышение квалификации работников.

Компенсация, выплачиваемая работнику за использование личного автомобиля в служебных целях, не подлежит обложению страховыми взносами в пределах размера, установленного соглашением между организацией и работником (Постановление арбитражного суда Восточно-Сибирского округа от 10.08.2016 по делу №А19-16656/2015)

Акционерное общество «Восточное управление жилищно-коммунальными системами» оспорило решение Управления ПФ РФ в Правобережном и Октябрьском округах Иркутска о привлечении плательщика страховых взносов к ответственности за совершение нарушения законодательства Российской Федерации.Фонд обратился с кассационной жалобой в вышестоящий суд: компенсационные выплаты понесенных работниками расходов при использовании личного транспорта в служебных целях не носят социальный характер, являются элементами оплаты труда.

Выводы суда:

В силу абзаца 2 подпункта «и» пункта 2 части 1 статьи 9 Закона № 212-ФЗ не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в том числе с выполнением физическим лицом трудовых обязанностей, за исключением выплат в денежной форме за работу с тяжелыми, вредными и (или) опасными условиями труда, кроме компенсационных выплат в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов.

Согласно статье 164 Трудового кодекса Российской Федерации под компенсациями понимаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных предусмотренных федеральным законом обязанностей. Указанные выплаты не входят в систему оплаты труда и производятся работнику в качестве компенсации его затрат, связанных с выполнением трудовых обязанностей.

В силу статьи 188 Трудового кодекса Российской Федерации при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) личного транспорта, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Таким образом, компенсация, выплачиваемая работнику за использование личного автомобиля в служебных целях, не подлежит обложению страховыми взносами в пределах размера, установленного соглашением между организацией и работником.

Выплаты на премирование охотников, добывших волков, не обладают признаками заработной платы, не относятся к стимулирующим выплатам, и соответственно не являются объектом обложения страховыми взносам и не подлежат включению в базу для начисления страховых взносов (Постановление арбитражного суда Восточно-Сибирского округа от 10.08.2016 по делу № А19-19289/2015)

Решением Арбитражного суда Иркутской области от 14 марта 2016 года, оставленным без изменения постановлением Четвертого арбитражного апелляционного суда от 13 мая 2016 года, удовлетворены требования Службы по охране и использованию животного мира Иркутской области о признании незаконным решения, вынесенного Пенсионным фондом в отношении Службы.

Пенсионный фонд подал кассационную жалобу: спорные выплаты являются вознаграждением сотрудников за трудовую функцию - регулирование численности объектов животного мира. Соответственно, данные выплаты относятся к объекту обложения страховыми взносами, как выплаты в рамках трудовых отношений.

Кассационная жалоба оставлена без удовлетворения.

Выводы суда:

В соответствии со статьей 1 Федерального закона от 24.07.2009 № 209-ФЗ «Об охоте» охотой является деятельность, связанная с поиском, выслеживанием, преследованием охотничьих ресурсов, их добычей, первичной переработкой и транспортировкой.

В силу статьи 16 Закона об охоте охота в целях регулирования численности охотничьих ресурсов осуществляется при проведении мероприятий по сохранению охотничьих ресурсов и среды их обитания, в охотничьих угодьях и на иных территориях, являющихся средой обитания охотничьих ресурсов.

Лицами, осуществляющими охоту в целях регулирования численности охотничьих ресурсов, могут быть как специально уполномоченные государственные органы, так и физические и юридические лица, индивидуальные предприниматели.

В закрепленных охотничьих угодьях охота в целях регулирования численности охотничьих ресурсов осуществляется юридическими лицами и индивидуальными предпринимателями, заключившими охотхозяйственные соглашения.

Для проведения регулирования численности охотничьих животных могут быть созданы специализированные бригады. Списки членов бригад утверждаются специально уполномоченными государственными органами.

Обязательным условием начала осуществления охоты в целях регулирования численности охотничьих ресурсов является принятие соответствующего решения органом исполнительной власти. Такое решение принимается по установленной форме и в установленном Порядке регулирования численности объектов животного мира, отнесенных к объектам охоты, утвержденного приказом Минсельхоза Российской Федерации от 20.01.2009 № 23.

Положением о выплате вознаграждений за добытых волков на территории Иркутской области в целях регулирования их численности, утвержденном приказом Службы по охране и использованию животного мира Иркутской области от 12.05.2014 № 5-спр, установлено, что выплата вознаграждения осуществляется Службой по охране и использованию животного мира Иркутской области охотникам, добывшим волков на территории Иркутской области по разрешениям на добычу охотничьих ресурсов. Для выплаты вознаграждения охотникам, добытых волков не требуется трудового или договора гражданско-правового характера для подтверждения статуса охотника.

По своему характеру и содержанию выплаты на премирование охотников, добывших волков не являются оплатой труда, не носят стимулирующего характера, не связаны с исполнением трудовых обязанностей, не зависят от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не носят системного характера, не являются оплатой труда (вознаграждением за труд), в том числе и потому что не предусмотрены служебными контрактами, а представляют собой вознаграждение, выплачиваемое охотникам-волчатникам за добытых волков в целях регулирования их численности.

Выплата вознаграждения сотрудникам Службы за шкуры волка, добытые при осуществлении любительской охоты на общедоступных охотничьих угодьях, осуществлена за счет целевых поступлений в рамках утвержденных лимитов бюджетных обязательств, выделенных по государственной программе.

Таким образом, спорные выплаты не обладают признаками заработной платы в смысле статьи 129 Трудового кодекса Российской Федерации, не относятся к стимулирующим выплатам.

Выплаты работникам для приобретения форменной одежды, а также стоимость прохождения медицинского осмотра при приеме на работу, не подлежат обложению взносами на обязательное пенсионное и медицинское страхование (Постановление арбитражного суда Восточно-Сибирского округа от 09.08.2016 по делу № А19-18321/2015)

Иркутское публичное акционерное общество энергетики и электрификации «Иркутскэнерго» обратилось в Арбитражный суд Иркутской области с заявлением о признании недействительным решения Управления ПФ РФ в Правобережном и Октябрьском округах города Иркутска в части начисления страховых взносов, пеней, штрафа.Решением Арбитражного суда Иркутской области от 16 марта 2016 года, оставленным без изменения постановлением Четвертого арбитражного апелляционного суда от 30 мая 2016 года, заявленные требования удовлетворены.

Пенсионный фонд обратился с кассационной жалобой, в которой указал на неверное отнесение судами выплат в виде возмещения расходов работников на прохождение медицинского осмотра к выплатам социального характера, не являющимся объектом обложения страховыми взносами.

Выводы суда:

Спорные выплаты предусмотрены не трудовыми договорами, а утвержденным обществом Положением № 1 о форменной одежде секретаря-референта, согласно которому общество обеспечивает форменной одеждой секретарей - референтов отдела документационного обеспечения управления исполнительной дирекции ОАО «Иркутскэнерго», денежная компенсация взамен выдачи форменной одежды не допускается, при увольнении секретарь - референт обязан оплатить остаточную стоимость предметов форменной одежды; в бухгалтерском учете расходы на приобретение форменной одежды отражены по счетам 71.01 «Расчеты с подотчетными лицами» и 91.02 «Прочие расходы»; обществом фактически выдавались секретарям-референтам денежные средства для приобретения форменной одежды, в подтверждение закупа одежды на проверку представлены авансовые отчеты, товарные чеки, кассовые чеки, описание ТМЦ, принятых к учету Общества.

Кроме того, судами установлено, что рассматриваемые выплаты не зависят от качества, количества, условий выполнения работы, не являются стимулирующими и не относятся к оплате труда работников.

На основании указанных фактических обстоятельств суды пришли к правильному выводу, что выдача денежных средств работникам под отчет для приобретения одежды на основании локального акта общества не связана с оплатой труда и не подлежит обложению страховыми взносами.

Доводы пенсионного фонда о том, что закупавшаяся одежда не является форменной, поскольку не имеет логотипов организации (иных отличительных признаков), а также, что данная одежда не учитывалась обществом надлежащим образом на счетах бухгалтерского учета, мотивированно отклонены судом апелляционной инстанции. Правовых оснований для иных выводов по указанным вопросам у суда кассационной инстанции не имеется.

Также по вопросу возмещения расходов, связанных с прохождением медицинского осмотра при приеме на работу, суды правильно применили положения части 1 статьи 7 Закона № 212-ФЗ, учли правовую позицию, изложенную в постановлении Президиума Высшего арбитражного суда Российской Федерации от 14 мая 2013 года № 17744/12, и пришли к обоснованному выводу о том, что не подлежат обложению страховыми взносами суммы, выплаченные страхователем физическим лицам в качестве возмещения фактически понесенных затрат по прохождению медицинского осмотра при приеме на работу.

Вы думате, что вы русский? Родились в СССР и думаете, что вы русский, украинец, белорус? Нет. Это не так.

Вы на самом деле русский, украинец или белорус. Но думате вы, что вы еврей.

Дичь? Неправильное слово. Правильное слово “импринтинг”.

Новорожденный ассоциирует себя с теми чертами лица, которые наблюдает сразу после рождения. Этот природный механизм свойственен большинству живых существ, обладающих зрением.

Новорожденные в СССР несколько первых дней видели мать минимум времени кормления, а большую часть времени видели лица персонала роддома. По странному стечению обстоятельств они были (и остаются до сих пор) по большей части еврейскими. Прием дикий по своей сути и эффективности.

Все детство вы недоумевали, почему живете в окружении неродных людей. Редкие евреи на вашем пути могли делать с вами все что угодно, ведь вы к ним тянулись, а других отталкивали. Да и сейчас могут.

Исправить это вы не сможете – импринтинг одноразовый и на всю жизнь. Понять это сложно, инстинкт оформился, когда вам было еще очень далеко до способности формулировать. С того момента не сохранилось ни слов, ни подробностей. Остались только черты лиц в глубине памяти. Те черты, которые вы считаете своими родными.

3 комментарияСистема и наблюдатель

Определим систему, как объект, существование которого не вызывает сомнений.

Наблюдатель системы - объект не являющийся частью наблюдаемой им системы, то есть определяющий свое существование в том числе и через независящие от системы факторы.

Наблюдатель с точки зрения системы является источником хаоса - как управляющих воздействий, так и последствий наблюдательных измерений, не имеющих причинно-следственной связи с системой.

Внутренний наблюдатель - потенциально достижимый для системы объект в отношении которого возможна инверсия каналов наблюдения и управляющего воздействия.

Внешний наблюдатель - даже потенциально недостижимый для системы объект, находящийся за горизонтом событий системы (пространственным и временным).

Гипотеза №1. Всевидящее око

Предположим, что наша вселенная является системой и у нее есть внешний наблюдатель. Тогда наблюдательные измерения могут происходить например с помощью «гравитационного излучения» пронизывающего вселенную со всех сторон извне. Сечение захвата «гравитационного излучения» пропорционально массе объекта, и проекция «тени» от этого захвата на другой объект воспринимается как сила притяжения. Она будет пропорциональна произведению масс объектов и обратно пропорциональна расстоянию между ними, определяющим плотность «тени».

Захват «гравитационного излучения» объектом увеличивает его хаотичность и воспринимается нами как течение времени. Объект непрозрачный для «гравитационного излучения», сечение захвата которого больше геометрического размера, внутри вселенной выглядит как черная дыра.

Гипотеза №2. Внутренний наблюдатель

Возможно, что наша вселенная наблюдает за собой сама. Например с помощью пар квантово запутанных частиц разнесенных в пространстве в качестве эталонов. Тогда пространство между ними насыщено вероятностью существования породившего эти частицы процесса, достигающей максимальной плотности на пересечении траекторий этих частиц. Существование этих частиц также означает отсутствие на траекториях объектов достаточно великого сечения захвата, способного поглотить эти частицы. Остальные предположения остаются такими же как и для первой гипотезы, кроме:

Течение времени

Стороннее наблюдение объекта, приближающегося к горизонту событий черной дыры, если определяющим фактором времени во вселенной является «внешний наблюдатель», будет замедляться ровно в два раза - тень от черной дыры перекроет ровно половину возможных траекторий «гравитационного излучения». Если же определяющим фактором является «внутренний наблюдатель», то тень перекроет всю траекторию взаимодействия и течение времени у падающего в черную дыру объекта полностью остановится для взгляда со стороны.

Также не исключена возможность комбинации этих гипотез в той или иной пропорции.

Существуют ли судебные прецеденты, когда суд выносит решение в пользу предпринимателя, прекратившего свою деятельность, в том, чтобы он мог не уплачивать страховые взносы в Пенсионный фонд РФ (пенсионный фонд обратился в суд с иском к бывшему ИП об уплате страховых взносов за 3 и 4 квартал 2013 года, ИП своевременно не оплатил данные страховые взносы, деятельность прекратил в феврале 2014 года)?

Вопрос юристу (онлайн): Существуют ли судебные прецеденты, когда суд выносит решение в пользу предпринимателя, прекратившего свою деятельность, в том, чтобы он мог не уплачивать страховые взносы в Пенсионный фонд РФ (пенсионный фонд обратился в суд с иском к бывшему ИП об уплате страховых взносов за 3 и 4 квартал 2013 года, ИП своевременно не оплатил данные страховые взносы, деятельность прекратил в феврале 2014 года)?

Юридическая консультация:

Судебная практика складывается в пользу предпринимателя в следующих случаях:

ИП фактически прекратил деятельность, но по уважительным причинам не мог своевременно зарегистрировать прекращение.

Пенсионный фонд нарушил сроки и/или процедуру взыскания задолженности.

Подробности ниже.

Экстраординарные обстоятельства

Конституционный Суд Российской Федерации в Определении от 12.04.2005 N 164-О признал наличие случаев, когда при фактическом прекращении предпринимательской деятельности гражданин в силу непреодолимых обстоятельств не мог своевременно отказаться от статуса индивидуального предпринимателя в установленном действующим законодательством порядке. В этих случаях гражданин не лишается возможности, при предъявлении к нему требования об уплате недоимки по страховым взносам за соответствующий период, защитить свои права, привести доводы и возражения, представить документы и иные сведения, подтверждающие указанные обстоятельства. Суд обязан в этом случае принять во внимание связанные с неисполнением обязательства обстоятельства, в том числе представленные гражданином доказательства существования обстоятельств исключительного (экстраординарного) характера, которые не позволили ему своевременно обратиться с заявлением о государственной регистрации прекращения предпринимательской деятельности.

Как следует из разъяснений, изложенных в информационном письме Президиума Высшего Арбитражного Суда Российской Федерации от 11.04.2006 N 107 "О некоторых вопросах, связанных с применением положений статьи 28 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации" суд, рассматривая споры, связанные с взысканием с индивидуального предпринимателя (страхователя) недоимки по страховым взносам, в случае представления последним доказательств существования обстоятельств исключительного (экстраординарного) характера, которые не позволили ему своевременно обратиться с заявлением о государственной регистрации прекращения предпринимательской деятельности, не должен ограничиваться лишь констатацией факта нарушения обязательства по уплате страховых взносов за соответствующий период.

При установлении таких обстоятельств суд может принять решение об отсутствии оснований для взыскания с индивидуального предпринимателя (страхователя), не осуществляющего предпринимательскую деятельность, недоимки по страховым взносам за период, когда имели место соответствующие обстоятельства.

В качестве экстраординарных обстоятельств суды признают следующие обстоятельства:

отбывание наказания в виде лишения свободы (Постановление Федерального арбитражного суда Северо-Западного округа от 16 ноября 2009 г. N А05-4569/2009; Постановление Федерального арбитражного суда Северо-Кавказского округа от 19 ноября 2012 г. N Ф08-6555/12 по делу N А63-3671/2012);

реабилитация после полученной травмы (Постановление Арбитражного суда Северо-Западного округа от 22 августа 2014 г. N Ф07-5725/14 по делу N А05-13793/2013);

преклонный возраст и инвалидность (Постановление Федерального арбитражного суда Западно-Сибирского округа от 15 января 2013 г. N Ф04-6683/12 по делу N А46-16939/2011);

длительное лечение и инвалидность (Постановление Федерального арбитражного суда Северо-Кавказского округа от 24 декабря 2012 г. N Ф08-7617/12 по делу N А63-10825/2011; Постановление Федерального арбитражного суда Северо-Западного округа от 29 ноября 2010 г. N Ф07-12149/2010 по делу N А66-2909/2010; Апелляционное определение СК по гражданским делам Рязанского областного суда от 02 июля 2014 г. по делу N 33-1105);

продолжительный уход предпринимателя за своей матерью, достигшей 91 года (Постановление Федерального арбитражного суда Северо-Кавказского округа от 31 мая 2012 г. N Ф08-2653/12 по делу N А53-19608/2011);

фактическое отсутствие ведения предпринимательской деятельности пенсионеркой по возрасту (Постановление Федерального арбитражного суда Поволжского округа от 27 декабря 2010 г. по делу N А65-8697/2010);

отпуск по уходу за ребенком (Постановление Федерального арбитражного суда Уральского округа от 20 июня 2006 г. N Ф09-5356/06-С1);

нахождении на лечении в стационаре (Апелляционное определение СК по гражданским делам Нижегородского областного суда от 09 октября 2012 г. по делу N 33-7473).

Таким образом, если предприниматель докажет суду, что в силу непреодолимых обстоятельств не мог в установленном порядке своевременно прекратить статус индивидуального предпринимателя - в иске ПФ может быть отказано.

Нарушение сроков и процедуры

В соответствии с правовой позицией, изложенной в Постановлении Президиума Высшего Арбитражного Суда РФ от 28 мая 2013 г. N 333/13, предусмотренные статьями 19, 20 Закона N 212-ФЗ меры принудительного взыскания задолженности по страховым взносам, пеням и штрафам за счет денежных средств на счетах в банках и за счет иного имущества налогоплательщика - организации или индивидуального предпринимателя - представляют собой последовательные этапы единого внесудебного порядка взыскания задолженности по страховым взносам , пеням и штрафам, а не самостоятельные, независимые друг от друга процедуры.

Нарушение данной процедуры и сроков обращения в суд являются основаниями для отказа в иске Пенсионного фонда (Постановление Президиума Высшего Арбитражного Суда РФ от 28 мая 2013 г. N 333/13; Постановление Арбитражного суда Центрального округа от 17 ноября 2014 г. N Ф10-3884/14 по делу N А68-588/2014; Постановление Федерального арбитражного суда Уральского округа от 24 января 2012 г. N Ф09-9312/11 по делу N А71-4475/2011; Постановление Федерального арбитражного суда Центрального округа от 28 августа 2012 г. N Ф10-2556/12 по делу N А64-7424/2011; Постановление Федерального арбитражного суда Центрального округа от 25 июня 2012 г. N Ф10-1872/12 по делу N А23-3857/2011).

Решения судов, основанные на применении норм законов "О государственном пенсионном обеспечении в Российской Федерации", "О страховых пенсиях".

Федеральный закон № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации»

Федеральный закон №400-ФЗ "О страховых пенсиях"

Судебная практика

Апелляционное постановление № 22-1527/2019 от 30 мая 2019 г. по делу № 22-1527/2019

Иркутский областной суд (Иркутская область) - Уголовное

Решение № 2-975/2019 2-975/2019~М-718/2019 М-718/2019 от 30 мая 2019 г. по делу № 2-975/2019

Ессентукский городской суд (Ставропольский край) - Гражданские и административные

У истицы возникло по достижении ею возраста 55 лет, в соответствии с пунктом 1 статьи 8 Федерального закона «О страховых пенсиях» от ДД.ММ.ГГГГ № 400 - ФЗ (в редакции от ДД.ММ.ГГГГ, действовавшей на момент возникновения права) (далее «Закон о страховых пенсиях»). Право на страховую пенсию по старости имеют мужчины, достигшие возраста...

Решение № 2-1474/2019 2-1474/2019~М-1062/2019 М-1062/2019 от 30 мая 2019 г. по делу № 2-1474/2019

Заводской районный суд г. Орла (Орловская область) - Гражданские и административные

1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС». В силу ст. 22 Федерального закона от 28.12.2013 N 400 - ФЗ «О страховых пенсиях» страховая пенсия назначается со дня обращения за указанной пенсией, за исключением случаев, предусмотренных частями 5 и 6 настоящей статьи, но во всех случаях...

Решение № 2-194/2019 2-194/2019~М-139/2019 М-139/2019 от 30 мая 2019 г. по делу № 2-194/2019

Игринский районный суд (Удмуртская Республика) - Гражданские и административные

ГУ-УПФ РФ в УР (межрайонное) о назначении ей досрочной страховой пенсии по старости в соответствии с п.6 ч.1 ст. 32 ФЗ- № 400 - ФЗ от ДД.ММ.ГГГГ «О страховых пенсиях в Российской Федерации». Решением ГУ-УПФ РФ в УР (межрайонное) от ДД.ММ.ГГГГ № истцу было отказано в...

Решение № 2-316/2019 2-316/2019~М-238/2019 М-238/2019 от 30 мая 2019 г. по делу № 2-316/2019

Петровск-Забайкальский городской суд (Забайкальский край) - Гражданские и административные

Год 9 месяцев 11 дней, что недостаточно для назначения пенсии в соответствии с п.2 ч.1 ст.30 Федерального закона от ДД.ММ.ГГГГ № 400 - ФЗ «О страховых пенсиях». Представленными документами не подтверждается работы Ельчиной Т.В. в течение полного рабочего дня, поскольку сведения о заработной плате за спорный период в архиве...

Решение № 2-859/2019 2-859/2019~М-760/2019 М-760/2019 от 30 мая 2019 г. по делу № 2-859/2019

Фрунзенский районный суд г. Саратова (Саратовская область) - Гражданские и административные

С заявлением о назначении страховой пенсии по старости досрочно в соответствии с пунктом 20 части 1 статьи 30 Федерального закона от 28.12.2013 г. № 400 - ФЗ «О страховых пенсиях». Рассмотрев указанное заявление, УПФР в Кировском, Октябрьском и Фрунзенском районах г. Саратова было вынесено решение № от 27.03.2019 г. об отказе в...

Решение № 2-2186/2019 2-2186/2019~М-1825/2019 М-1825/2019 от 30 мая 2019 г. по делу № 2-2186/2019

Ханты-Мансийский районный суд (Ханты-Мансийский автономный округ-Югра) - Гражданские и административные

ХМАО – Югры с заявлением для назначения трудовой пенсии по старости в соответствии с пунктом 6 части 1 статьи 32 Федерального закона от ДД.ММ.ГГГГ № 400 - ФЗ (л.д.120, 121). Согласно записей трудовой книжки истца Файзуллина Г.А., он работал с ДД.ММ.ГГГГ по ДД.ММ.ГГГГ в ООО «Крестьянский двор»; ...

Решение № 2-1688/2019 2-1688/2019~М-1140/2019 М-1140/2019 от 30 мая 2019 г. по делу № 2-1688/2019

Краснооктябрьский районный суд г. Волгограда (Волгоградская область) - Гражданские и административные

ММ.ГГГГ год – работа в должности артиста-акробата в ООО «Цирк Триумф». С таким отказом суд соглашается по следующим основаниям: Согласно статье 8 Закона РФ № 400 - ФЗ «О страховых пенсиях», страховая пенсия по старости устанавливается при достижении определенного возраста (мужчины 60 лет, женщины 55 лет). Продолжительность страхового стажа, необходимого для назначения страховой пенсии...