Система расчетов между различными контрагентами и хозяйственными субъектами, обеспечение бесперебойности и непрерывности платежей, является важнейшими условиями нормального функционирования экономики.

При денежных расчетах и платежах, проводимых преимущественно банками, воплощаются практически все виды экономических отношений в обществе. Это, в свою очередь, немыслимо без взаимных расчетов, что представлено широкой разветвленностью хозяйственных связей, большой территориальной удаленностью и некоторыми другими факторами.

Организацией межбанковских расчетов призвана заниматься сеть кредитных организаций под руководством Центрального Банка России. В связи с изменяющимися условиями межбанковских расчетов в конце 1997г. Банк России разработал новое Положение "О проведении безналичных расчетов кредитными организациями в РФ" № 5П. Этот документ не имеет принципиальных отличий от прежних документов, определявших порядок проведения безналичных расчетов через систему межбанковских счетов, действовавшего до настоящего момента.

Настоящее Положение регламентирует проведение безналичных расчетов в валюте Российской Федерации и распространяется на кредитные организации - резиденты РФ и их филиалы, расположенные на территории РФ. Положение в основном, уточняет порядок расчетов в связи с изменившимися условиями автоматизации и учета банковских операций. Также вводит ряд новых понятий в организации этих расчетов. Рассмотрим что же изменилось в организации расчетов с января 1998г.

Как и прежде безналичные расчеты осуществляются кредитными организациями в соответствии с законодательством и банковскими правилами. Фактически прежним оказался круг участников расчетов.

Банк-отправитель платежа - подразделение расчетной сети Банка России, кредитная организация, которая по поручению плательщика или по собственным платежам начинают операцию перевода (зачисления) денежных средств по корсчету (счету МФО).

Банк-исполнитель платежа - подразделение расчетной сети Банка России, кредитная организация, которые на основании полученных от банка отправителя платежа расчетных документов отражает указанные в них операции по корсчету, счету МФО.

Внутрибанковская расчетная система - система технических, телекоммуникационных и организационных средств, обеспечивающая возможность проведения расчетных операций между подразделениями кредитной организации с использованием счетов МФР.

Корреспондентский счет - банковский счет кредитной организации, открываемый в подразделении расчетной сети банка России и других кредитных организациях.

Межфилиальные расчеты - расчеты между учреждениями банка по переводу и зачислению как платежей клиентов, так и платежей по собственным хозяйственным операциям.

Под клиентом понимается - так же любое другое кредитное учреждение.(Также называется банком корреспондентом).

Корреспондентский субсчет - счет, открытый подразделению банка в подразделении расчетной сети Центрального Банка России.

Подразделение расчетной сети Банка России - подразделение Банка России, осуществляющее расчетно-кассовое обслуживание кредитных учреждений.

Для учета межбанковских расчетов используются следующие счета:

- 30101 П - корреспондентские счета кредитных организаций в банке России;

- 30102 А - корреспондентские счета кредитных организаций в Банке России (счет в РКЦ (внутренний));

- 30301 П - расчеты с филиалами, расположенными в Российской Федерации;

- 30302 А - расчеты с филиалами, расположенными в Российской федерации;

Назначение счетов 30301 и 30302 - учет расчетов с филиалами, расположенными на территории РФ. По дебету счета: проводятся суммы требований, относимые на филиалы в корреспонденции со счетами клиентов, имущества, кассы, корреспондентскими и др. По кредиту отражаются суммы, зачисляемые филиалу в корреспонденции с теми же счетами. (В практике используется один пассивный счет).

Согласно Положению ЦБ РФ № 5-П маршрут платежа - это направление платежа от плательщика до получателя в указанной последовательности корреспондентских счетов кредитных организаций, счетов МФР.

В день принятия кредитной организацией от клиента платежного поручения у кредитной организации возникает обязательство перед клиентом в сроки, установленные законодательством или договором, перечислить денежные средства по назначению с корсчета при соблюдении клиентом следующих условий:

Правильного указания реквизитов плательщика, получателя денежных средств, обязательных для осуществления операций по перечислению средств;

Наличие на его счете денежных средств сумме достаточной для исполнения платежа.

При соблюдении клиентом перечисленных выше условий кредитная организация в день принятия платежного поручения от клиента списывает средства с его счета и перечисляет их со своего корсчета не позднее следующего дня, если иное не предусмотрено в договоре.

При проведении платежа через корсчета допускается передача расчетных документов от банка отправителя в банк-исполнитель как на бумажных носителях, так и в электронном м виде. Порядок передачи расчетных документов в электронном виде устанавливается договором между банками. Передача расчетных документов на бумажных носителях производится только в случаях обеспечения сроков расчетов, установленных законодательством и договором. Первый экземпляр расчетного документа при любых способах передачи остается в документах дня банка отправителя.

При передачи информации на бумажных носителях банк-отправитель составляет сводное поручение ф.0401060, к сводному поручению прилагаются экземпляры расчетных документов и их опись.

При передаче информации электронным способом, банк-отправитель подписывает документы аналогом собственноручной подписи, так называемая электронная подпись. Подтверждением от банка-исполнителя о проведении операций по счетам МФР служит выписка по счету.

Договором между банками - отправителем и получателем может быть предусмотрено направление подтверждения банком исполнителем о проведении каждой операции.

Одновременно с уже прочно закрепившимися понятиями межбанковских расчетов, Положение 5-П вводит несколько новых понятий. Так, например, дата перечисления платежа (ДПП) это дата перечисления платежа с одновременным осуществлением бухгалтерских проводок банком-респондентом и банком-корреспондентом по корсчетам «НОСТРО» и «ЛОРО», а также двумя подразделениями одной кредитной организацией по активному и пассивному счетам МФР. ДПП устанавливается банком-отпративелем платежа с учетом срока документооборота до банка-исполнителя и указывается на каждом документе банка-отправителя. При перечислении платежа через расчетную сеть Банка России ДПП не устанавливается.

Введение даты перечисления платежа позволит не допускать наличия незавершенных межфилиальных расчетов. В начале периода коммерциализации банковской системы, когда была разрушена, десятилетиями отлаженная, система межфилиальных расчетов государственного банка, довольно частыми случаями были незавершенные межбанковские расчеты. В этих условиях, у коммерческих банков появилась возможность перечисления платежей не по назначению посредством поддельных авизо и прочее. Да даже и в начале 90-х годов из-за несовершенства нормативной базы имелись массовые случаи незавершенных или не выверенных межбанковских расчетов. Особенно это коснулось банков с разветвленной филиальной сетью.

В Положении ЦБ РФ № 5-П целый раздел посвящен особенностям проведения расчетных операций филиалами кредитных организаций на территории РФ.

Межбанковские расчеты опосредствуют и различные виды внешнеэкономических связей, возникающих в процессе экспорта-импорта товаров, размещении капитала и миграции рабочей силы.

В современных условиях каждый банк связан корреспондентскими отношениями не с одним, а с десятками банков. Необходимость установления банками прямых корреспондентских отношений объясняется совершенно конкретными, жизненными обстоятельствами в конечном счете - их желанием обеспечить высокую скорость прохождения и надежность платежей, в чем заинтересованы все субъекты хозяйствования, и заработать на этом заслуженную дополнительную прибыль.

Корреспондентские отношения вытекают в основном из деловых связей банка со своими клиентами и используются для предоставления последним максимально широкого перечня услуг на взаимовыгодных условиях. Развитие данных отношений следует рассматривать как отражение бизнеса банков более того, как рычаг его развития. Поэтому хорошие корреспондентские связи могут быть только, надежными и оперативными.

Корреспондентские отношения могут существовать между различными типами кредитных учреждений, в том числе банками из разных стран, между разными независимыми коммерческими банками, между коммерческими банками данной страны или других стран; между центральными банками суверенных государств.

Указанные отношения могут также иметь место между коммерческими банками и специальными межбанковскими организациями типа клиринговых (расчетных) палат. Классической формой корреспондентских отношений служат отношения между разными коммерческими банками.

Главной операцией крупных коммерческих банков - корреспондентов является клиринг (взаимный зачет) чеков и других расчетно-платежных документов. По мере развития банковской системы и возрастания значения депозитов банки-корреспонденты стали оказывать друг другу и иные услуги. Например, крупные банки предлагают мелким банкам услуги по управлению активами, предоставляют им кредит для пополнения резервов. Мелкие банки также получают от своих банков-корреспондентов консультации по инвестиционным и правовым вопросам, информацию об оценке кредитоспособности коммерческих заемщиков, содействие в подборе кадров и помощь в международных операциях. Наконец, банки-корреспонденты могут выдавать друг другу ссуды, а также сотрудничать в выдаче крупных ссуд ценным клиентам.

Обычно небольшие банки открывают корреспондентские счета в более крупных банковских учреждениях. Последние конкурируют между собой за открытие у них межбанковских депозитов со стороны более мелких банков, так как эти депозиты снабжают крупные банки денежными ресурсами, необходимыми для инвестирования. Крупные банки также могут устанавливать между собой подобные отношения, открывая друг у друга дополнительные счета. Развитие корреспондентских связей дает банку ряд преимуществ, сходных с открытием новых отделений банка. Но при этом банк сохраняет свою юридическую самостоятельность и контроль над проводимыми операциями.

При предоставлении клиентом поручения списываются средства с его счета для перечисления за услуги клиенту другого банк а (оплата произведена через РКЦ, операции осуществляются одним днем) Дт. р/с Кт. 30101

На основании выписки РКЦ в банке Б средства зачислены на счет получателя Дт. 30101 Кт. р/с

При несовпадении даты перечисления платежа и получения выписки (расчеты произведены через РКЦ) Дт. р/с Кт. 30223 и одновременно Дт. 90909 Кт. 99999

Получена выписка Дт.30223 Кт. 30101 Дт. 99999 Кт. 90909

Если средства по представленному сегодня в филиал А поручению клиента не могут быть перечислены в филиал Б, через РКЦ, в связи окончанием срока работы электронной почты (ДПП не совпадает с датой списания средств со счета клиента) Дт. р/с Кт. 30223 Дт.90909 картотека по незавершенным

Кт. 99999 На следующий день платеж перечисляется в филиал Б - проводки не составляются.

При поступлении выписки по корсчету составляются следующие проводки Дт. 30220 Кт. 30102 корсчет Дт. 99999 Кт. 90909

При наличии средств на счетах клиентов и отсутствии или недостаточности средств для оплаты поручений с корреспондентского счета кредитной организации осуществляются следующие бухгалтерские проводки:

1. По представленному клиентом платежному поручению в филиал А средства не могут быть перечислены через РКЦ в филиал Б из-за отсутствия средств на корсчете филиала А (ДПП не совпадает с датой списания средств со счета клиента): Дт. р/с Кт.30220 Дт. 90909 картотека по незавершенным Кт.99999 Дт. 90903 картотека по корсчету Кт. 99999 Списание сумм со счета 90903 будет произведено при поступлении на корсчет достаточных средств.

На сумму полученных поручений клиентов, документов на бесспорное списание, но не перечисленных с корреспондентского счета кредитной организации в связи с отсутствием или недостаточностью средств на нем:

Дебет - расчетных (текущих) счетов клиентов Кредит - 30220

Дт. 90909 Кт. 99999 и одновременно

Дт. 90903 Кт. 99999 на сумму неоплаченных документов, относящихся к 6 группе очередности.

В кредитной организации - корреспонденте ведущий балансовый счет 30309 на сумму неоплаченных с этого счета расчетных документов, относящихся к 1-5 группам очередности. Дт. 90904 Кт. 99999

В учреждении банка России на сумму неоплаченных документов с корреспондентского счета кредитной организации, относящихся к 1-5 группам очередности приходуются на внебалансовый счет 90904:

в) при оплате с корреспондентского счета кредитной организации платежных документов, находящихся в картотеке: Дебет - 30220 Кредит - 30102 и одновременно

Дт.99999 Кт.90909 и

Дт. 99999 Кт. 90903

В расчетно-кассовом центре Дебет - 99999 Кредит 90904

В кредитной организации - корреспонденте (только исполнительные документы)

Дебет - 30220 Кредит - 30109 и одновременно

Дт. 99999 Кт. 90904

Дт. 99999 Кт. 90909

До 1 января 1998г. кредитные организации, в целях контроля и анализа причин расхождения числящихся сумм на корреспондентском счете обязаны были ежедневно заполнять ведомость расхождений на разницу активного остатка корреспондентского счета, открытого в кредитной организации и пассивному остатку этого балансового счета, открытого в Расчетно-кассовом центре (ГРКЦ). Начиная с 1 января 1998г. расхождения по корсчету кредитной организации и счету РКЦ не допускаются. В связи с этим отпала необходимость в составлении ведомости расхождений.

При поступлении средств на корреспондентский счет кредитной организации и при необходимости осуществления ее собственных платежей, относящихся к 1-5 группам очередности, на них выписываются платежные поручения от имени коммерческого банка и передаются в Расчетно-кассовый центр для помещения их в картотеку к внебалансовому счету № 90904.

По балансу кредитной организации операции отражаются после оплаты документов из картотеки к внебалансовому счету № 90904.

При оплате с корреспондентского счета кредитной организации документов, предъявленных к счетам клиентов из картотеки к внебалансовым счетам № 90903 и № 90904, кредитная организация обязана направить извещение клиенту.

Клиенту и, соответственно, кредитной организации предоставляется право отзыва своих документов из картотеки до их оплаты с корреспондентского счета по письменному заявлению в произвольной форме.

При недостаточности средств на корреспондентском счете в учреждении банка допускается частичная оплата платежных поручений кредитных организаций по платежам, относящихся к 1-5 группам очередности, в виде оплаты приложенных к нему отдельных документов клиентов. Частичная оплата документов клиента банка не допускается. Оплата документов производится в очередности, указанной в описи к платежному поручению. На лицевой стороне частично оплаченного платежного поручения проставляется штамп “Частичная оплата”, а на обороте - производится запись о дате и сумме частичного платежа и нового остатка. В соответствии с Указаниями ЦБ РФ № 360-У, при частичной оплате платежного поручения используется платежный мемориальный ордер, который составляется в двух экземплярах с указанием даты и номера оплачиваемого поручения.

Отделения Сберегательного банка осуществляют межбанковские расчеты в основном через территориальный клиринговый центр (ТРЦ), открытый в территориальном банке. При расчетах через (ТРЦ) бухгалтерские проводки соответсвуют описанным выше, но вместо счета №301 используется счет № 303. Отделения Сбербанка имеют также корреспондентские счета в РКЦ.

Межбанковские расчеты представляют собой систему безналичных расчетов между банковскими учреждениями, основанную главным образом на прямых переводах денежных средств и регулярных зачетах взаимных и финансовых требований и обязательств. В отдельных случаях расчеты между банками могут вестись и с помощью наличных денег.

Рассмотрим, что подразумевается под корреспондентскими отношениями и что включает это понятие.

Корреспондентские отношения - это договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг. Эти отношения могут возникнуть между кредитными институтами, находящимися как внутри страны, так и за ее пределами.

Корреспондентские отношения могут существовать между различными типами кредитных учреждений, в том числе банками из разных стран;

между разными независимыми коммерческими банками;

между коммерческими банками и центральным банком данной страны или других стран;

между Центральными банками суверенных государств.

Указанные отношения могут также иметь место между специальными межбанковскими организациями типа клиринговых палат.

Корреспондентский счет- это счет одного банка, открытый в другом банке, на котором отражаются платежи, проведенные последним по поручению, и за счет первого банка на основе заключенного между ними корреспондентского договора.

Система межбанковских расчетов базируется на осуществлении платежей через корреспондентские счета коммерческих банков, открытые главным образом в учреждениях Центрального Банка Российской Федерации, расчетно-кассовых центрах (РКЦ), являющихся посредниками в платежах и кредитах между коммерческими банками. В стане создана широкая сеть РКЦ - свыше 1300. Банком России создан Справочник РКЦ и обслуживаемых ими банков (Справочник БИК).

Корреспондентские счета открываются в РКЦ по месту нахождения банков на основании:

- 1) Заявлений на открытие корреспондентского счета, подписанное лицом, подписавшим договор;

- 2) Нотариально заверенные копии учредительных документов кредитной организации;

- 3) Нотариально заверенную копию лицензии кредитной организации на осуществление банковских операций;

- 4) Нотариально заверенную копию Положения о филиале;

- 5) Справку из налогового органа о постановке на учет филиала;

- 6) Справку из Пенсионного фонда Российской Федерации о постановке на учет филиала;

- 7) Справку из Фонда обязательного медицинского страхования о постановке на учет филиала;

- 8) Информационное письмо Госкомстата, подтверждающее постановку на учет в составе Единого Государственного Регистра Предприятий и организаций;

- 9) Нотариально заверенную карточку с образцами подписей уполномоченных должностных лиц филиала, право подписи которых согласовано с Банком России, и оттиском печати филиала;

- 10) Нотариально заверенную копию доверенности руководителю филиала, удостоверяющую его полномочия, выданную руководителем кредитной организации.

Коммерческие банки, расположенные на территории Российской Федерации открывают только один корреспондентский счет в одном учреждении Банка России. Этот порядок распространяется и на филиалы банков. Корреспондентский субсчет открывается по распоряжению руководителя подразделения расчетной сети Банка России по месту нахождения филиала.

Корреспондентские отношения между коммерческими банками и расчетно-кассовыми центрами оформляются соответствующими договорами. С 1 января 1998 года введена плата за расчетное обслуживание расчетно-кассовыми центрами.

Большая часть операций РКЦ связана с обслуживанием клиентов коммбанками, и прежде всего с проведением расчетов между самими хозорганами. Используются такие формы безналичных расчетов, как платежные поручения, требования-поручения, инкассовые поручения, расчетные чеки и аккредитивы, платежные требования.

После списания средств со счетов клиентов комбанк формирует расчетные документы по группам очередности платежей, а внутри группы -по срокам платежей. Для представления документов в РКЦ по каждой группе очередности и по сроку платежа банк составляет отдельное сводное платежное поручение к которому прилагается два экземпляра расчетных документов клиентов и опись расчетных документов. Срок платежа и его очередность (группы 1-5) заполняются банком в соответствующих графах сводного платежного поручения.

Передача на обработку (оплату) платежей по первым пяти группам очередности осуществляется банками и РКЦ в специальном сеансе или согласованному временному графику. Расчетные документы, переданные банком в других сеансах, оплачиваются в пределах наличия средств на корсчете после оплаты документов, переданных в специальном сеансе. Те же документы, оплата которых не обеспечивается из-за отсутствия средств на корсчете, возвращается банку. Последний может в следующем дне представить их к оплате, с учетом очередности оплаты и срока платежа.

При отсутствии средств на корреспондентском счете банка неоплаченные платежные документы:

по первой - пятой группам очередности помещаются в картотеку к отдельному внебалансовому счету “Неоплаченные в срок расчетные документы из-за отсутствия средств на корреспондентском счете кредитной организации”, открываемому в РКЦ, а также в кредитных организациях, ведущих счета “лоро”. РКЦ и указанные кредитные организации обязаны не позднее следующего дня выслать (передать) банку извещение о том, какие документы помещены в картотеку к этому счету;

по шестой группе очередности возвращаются банку для помещения в картотеку документов к внебалансовому счету ”Неоплаченные расчетные документы клиентов из-за отсутствия средств на корреспондентском счете кредитной организации”.

Банк обязан не позднее следующего рабочего дня выслать извещение клиенту о помещении переданных им на исполнение расчетных документов в картотеку из-за отсутствия средств на корреспондентском счете.

Расчеты между самими коммерческими банками отражаются по их корсчетам, открытым в РКЦ. Расчеты между РКЦ по операциям комбанков, а также по их собственным операциям осуществляются через счета межфилиальных оборотов, на этих счетах отражаются операции по перечислению платежей на счета коммерческих банков- получателей средств, обслуживаемых в других РКЦ.

Авизо по МФО является средством межфилиальных расчетов. Авизо составляется и отправляется РКЦ в адрес другого РКЦ для завершения межфилиальных операций. РКЦ, начавший операцию по расчетам (начальный провод), условно называется филиалом “А”, а принявший авизо к ответному проводу, - филиалом ”Б”. Авизо пересылаются по средствам спецсвязи или телеграфом.

Средства зачисляются банками на счета своих клиентов при условии проведения соответствующих операций по их корреспондентским счетам в обслуживающих РКЦ, что ежедневно подтверждается выписками последних по этим счетам.

Расчетный “конвейер”, приведенный на рисунке 1, имеющий немало промежуточных звеньев и опосредствуемый соответствующей связью, может работать четко и бесперебойно только при строгой ответственности каждого участника расчетов за относящийся к нему участок.

Рис.1.Документооборот межбанковских расчетов через РКЦ1 1 Березина М.П Крупнов Ю.С. Межбанковские расчеты (с.31)

Правильность совершения расчетов расчетно-кассовыми центрами подтверждается совпадением начальных и ответных оборотов в процессе квитовки, т.е. сопоставления каждого ответного провода с начальным.

Вместе с тем межбанковские расчеты существенно ускоряются, если они совершаются с помощью электронных платежей. Последние как внутрирегиональные, так и межрегиональные, все шире применяются Банком России.

Электронные платежи представляют собой межбанковские расчеты, выполняемые электронным способом между подразделениями расчетной сети Банка России, а также между кредитными организациями, клиентами Банка России с использованием платежных документов, составляемых в электронной форме.

Электронный платежный документ-это электронный образ платежного поручения, он передается по сети телекоммуникаций с применением средств защиты информации.

Платежные документы для передачи электронным способом могут быть представлены в РКЦ:

- - по каналам связи;

- - на магнитных носителях;

- - на бумажных носителях.

Правоотношение сторон регулируются Договором на выполнение расчетов электронным способом.

Прямые корреспондентские отношения - это договорные отношения между банками с целью взаимного выполнения операций.

В корреспондентских договорах предусматриваются формы и порядок расчетов: открытие аккредитивов, переводных, инкассовых и других операций; условия взимания комиссионного вознаграждения за пользование корсчетом и возмещения почтовых, телеграфных и других расходов; ответственность сторон и санкции за нарушение условий договора; срок действия договора и порядок его досрочного расторжения.

Кредитные институты, установившие между собой корреспондентские отношения, называют друг друга корреспондентами.

Существуют два вида корреспондентских отношений банков: с взаимным открытием счетов и без открытия таковых.

Кредитное учреждение может рассчитываться со своими корреспондентами по выставленным им поручениям, во первых, по счету, открываемому данным кредитным учреждением у корреспондента, или по счету, открываемому корреспондентом в данном кредитном учреждении;

Во вторых, по счетам данного кредитного учреждения и его корреспондента в третьем кредитном учреждении. В первом случае имеют место отношения между корреспондентами со счетом, а во втором - между корреспондентами без счета. Корреспондентские счета открываются преимущественно банками, активно осуществляющими переводные, аккредитивные, инкассовые и другие операции.

Банки как участники корреспондентских отношений могут иметь несколько видов корреспондентских счетов. Посредством этих отношений банки связываются в единую систему - они как бы дополняют друг друга, выступая в качестве клиентов друг друга. Корреспондентский счет, представляя собой разновидность депозитного счета до востребования, выполняет функции расчетного счета предприятия с учетом специфики банка. На счете хранятся собственные средства коммерческих банков: уставный, резервный, страховой и другие формы. Здесь отражается довольно широкий круг операций:

по кредитно-расчетному, кассовому обслуживанию клиентов самого коммерческого банка: перечислению и списанию денежных средств; расчетам с бюджетом, внебюджетными фондами; операции, связанные с приемом и выдачей наличных денег для выплаты заработной платы и премий работникам и др.;

операции по межбанковским займам и депозитам, с ценными бумагами, кассовые операции с эмиссионным банком;

собственно хозяйственные операции банка: поступление средств от клиентов в виде процентов за кредит и других денежных доходов; выплаты им процентов по депозитным счетам; уплаты налогов в бюджет; расходы по содержанию аппарата управления банка.

Платежи по корсчетам могут осуществляться в пределах остатка денежных средств на счете либо с превышением этого остатка за счет предоставленного по счету кредита (овердрафта), что, как правило, оговаривается в договоре.

Открываемые после заключения договоров корреспондентские счета подразделяются на несколько видов: счета «ностро»- текущие счета на имя коммерческого банка у банка-корреспондента, отражаемые в активе баланса первого; счета «лоро»- текущие счета на имя банка-корреспондента у коммерческого банка, отражаемые у него в пассиве баланса; счета «востро»- счета иностранных банков в банке-резиденте в местной валюте или в валюте третьей страны.

Счета «ностро» в одном банке являются счетами лоро у его банков-корреспондентов и наоборот. Cчета «востро» - те же счета «лоро»; относящиеся к иностранным банкам-корреспондентам.

Записи по счетам «лоро» являются решающими для обеспечения своевременности платежей, начисления процентов. Операции по счетам ностро проводятся по методу зеркальной бухгалтерии. Банку корреспонденту и банку - респонденту необходимо обеспечивать идентичность остатков на счетах «лоро» и «ностро» в балансах на каждую календарную дату. Ежемесячно банки выверяют остатки по корреспондентским счетам. При этом ответственность за выверку остатков по счетам возлагается на банк, имеющий счет «ностро».

При совершении операций по межбанковским корреспондентским счетам существуют преимущества, которые заключаются в следующем:

Значительно ускоряются расчеты, так как они осуществляются напрямую, без промежуточных звеньев - РКЦ. Оперативности расчетов способствует использование в отношениях между корреспондентами системы электронных платежей или телексной связи. Расширяются возможности для активной работы на рынке и применения целого набора финансовых инструментов. Банк может привлечь в качестве остатков по счетам значительные средства и использовать их на разнообразные операции. Большая корреспондентская сеть позволяет крупному банку развить вексельное обращение. Банки-клиенты могут, имея в качестве обеспечения на корсчетах остатки, получать кредиты под операции, которые осуществляет основной банк.

Партнерство между банками в процессе коротношений связано с рисками финансовой надежности. В ряде случаев такие расчеты при использовании кредитных линий могут быть опасны: неплатежеспособность одного из банков способна вызвать цепочку неплатежей, в результате чего пострадают клиенты банка.

В соответствии с письмами Центрального Банка от 24 марта 1995 нр 154,от 2 ноября 1995 нр 206 и от 28 февраля 1997 нр 419 “ О мерах по усилению надзора за деятельностью кредитных организаций” учреждения Банка России могут направлять Предписания кредитным организациям об ограничении (запрете) на осуществление операций через корсчета “ностро” в рублях и иностранной валюте, открытые в других кредитных организациях, как резидентах, так и нерезидентах. Предписания направляются тем организациям, которые не обеспечивают своевременного выполнения обязательств перед кредиторами (вкладчиками), бюджетом и имеют картотеку к корсчету (субсчету) в РКЦ. Кредитные организации ежемесячно представляют в учреждения Центрального Банка вместе с балансами сведения: об открытых корсчетах “ностро” и “лоро”; о полученных и предоставленных межбанковских кредитах, размещенных и привлеченных межбанковских депозитах.

Разновидностью банковских корсчетов являются клиринговые счета, которые открываются, когда в корреспондентских соглашениях банков предусмотрен клиринговый порядок расчетов. В данном случае равновеликие финансовые требования и обязательства сторон взаимно погашаются, сальдо оплачивается путем списания с корреспондентских счетов. Клиринг представляет собой систему безналичных расчетов, основанную на зачете взаимных требований и обязательств юридических и физических лиц за товары (услуги), ценные бумаги.

Главным направлением развития межбанковских расчетов является широкое распространение клиринга, а затем на этой базе - банковских организаций типа “банка банков”.

Клиринг в банковской сфере может проводиться как внутри страны, так и между странами (международный валютный клиринг).

Организация межбанковского клиринга в каждой стране зависит от исторических особенностей развития банковской системы, модели ее построения и других факторов.

В зависимости от сферы применения межбанковский клиринг может быть: локальным - между банками какого - либо региона, либо между банками определенной банковской группы, и (или) между филиалами одного банка (внутрибанковскими); общегосударственным - в пределах всей страны.

Клиринги совершаются:

Через учреждения центрального банка и крупнейшими коммерческими банками;

Через специальные межбанковские организации - расчетные (клиринговые) палаты и жиросети (жироцентрали);

Через клиринговый отдел (расчетный центр) головного банка - при расчетах между его отделениями (филиалами) (внутрибанковский клиринг)

Основы межбанковского клиринга заключаются в следующем.

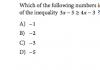

Базу для его проведения составляют корсчета банков, которые могут открываться друг у друга или в специальном клиринговом центре. Количество банков - участников определяет эффективность клиринга: чем больше объем операций, тем полнее происходит урегулирование требований. Взяв за основу матрицу расчетов, приведенную в таблице 1, проиллюстрируем потоки платежей при валовом расчете (рисунок 2), двустороннем расчете на чистой основе (рисунок 3), и многостороннем расчете на чистой основе (рисунок 4).

Таблица 1. Матрица расчетов (усл. ед.)

Раздел ПМ 2. Осуществление межбанковских расчётов

Организация межбанковских расчетов одна из важных частей функционирования коммерческих банков. Они опосредуют следующие виды расчетных операций:

Промышленных и торговых предприятий и организаций и их структурных единиц друг с другом по поводу купли-продажи товаров и оказанных услуг;

С бюджетом и внебюджетными фондами по уплате налогов, сборов и пошлин;

Со страховыми компаниями по всем видам страхования;

С физическими лицами по выплате заработной платы и уравненных к ней платежей путем зачисления средств на их счета;

С экономическими субъектами по поводу привлечения депозитов и предоставления кредитов;

По внешнеэкономическим сделкам: расчеты по аккредитивам, инкассо и международные переводы.

Система межбанковских расчетов позволяет банкам осуществлять:

Зачисление и списание денежных средств по счетам клиентов, когда счета их контрагентов находятся в других банках;

Размещение временно свободных денежных средств в форме межбанковских кредитов и депозитов;

Получение централизованных кредитов в порядке рефинансирования;

Покупку-продажу иностранной валюты на национальном и международном финансовых рынках;

Покупку-продажу ценных бумаг и обращаемых на рынке долговых обязательств как государственных, так и принадлежащих частным компаниям;

Предоставление международных консорциальных кредитов;

Предоставление межгосударственных займов.

Межбанковские расчеты - это система платежей между банками, основанная на прямых переводах денежных средств и регулярных зачетах их взаимных финансовых требований и обязательств.

Современная система межбанковских расчетов состоит из двух подсистем:

межбанковских расчетов через систему корреспондентских счетов, открываемых в структурных подразделениях центрального банка (расчетно-кассовых центрах – РКЦ);

прямых расчетов между коммерческими банками.

Корреспондентские счета - счета, которые банки открывают друг у друга, и том числе в Центральном банке РФ. Корреспондентские счета могут открывать как в рублях, так и в иностранной валюте. Различают два вида корреспондентских счетов:

Ностро - счет банка, открытый в другом банке («наш счет у них»),

Лоро - счет другого банка, открытый в нашем банке («их счет у нас»).

Ввиду того, что различные банковские счета отражают финансовые операции клиентов, они служат также установлением взаимоотношений между банком и обслуживаемыми им юридическими и физическими лицами.

Для открытия счета в расчетной сети Банка России необходимо представить следующие документы:

1.заявление на открытие корреспондентского счета;

2.копию лицензии на осуществление банковских операций, заверенную в установленном порядке;

3.копии учредительных документов, заверенные в установленном порядке:

4.Устава кредитной организации;

a. свидетельства о государственной регистрации кредитной организации;

5.письмо территориального учреждения Банка России с подтверждением согласования кандидатур руководителя и главного бухгалтера кредитной организации;

6.свидетельство о постановке на учет в налоговом органе;

7.заверенную в установленном порядке карточку с образцами подписей руководителя, главного бухгалтера и уполномоченных должностных лиц кредитной организации и оттиском печати кредитной организации.

Отношения между Банком России регулируются законодательством и договором корреспондентского счета. Договор заключается на определенный срок и определяет порядок расчетного обслуживания, права и обязанности сторон при совершении операций по корреспондентскому счету.

Платежи могут осуществляться в пределах средств, имеющихся на момент оплаты с учетом средств, поступающих в течение операционного дня и кредитов Банка России.

Основным документом по перечислению средств является сводное платежное поручение. Перечисление денежных средств в обязательные резервы осуществляется отдельными платежными документами. Операции по зачислению средств на корреспондентский счет или по списанию средств с этого счета подтверждается выпиской по корреспондентскому счету.

Расчетные документы по другим платежам не подлежат учету в подразделении расчетной сети Банка России и передаются для помещения их в картотеку неоплаченных расчетных документов, ведущуюся в кредитной организации (филиале).

Порядок представления кредитной организацией электронных расчетных документов.

Сформированный ЭПД, или пакет ЭПД, кредитная организация направляет в подразделение расчетной сети Банка России с использованием средств телекоммуникаций или представляет на магнитном носителе курьером либо спецсвязью.

Полноформатный ЭПД содержит все реквизиты платежного и имеет равную юридическую силу с платежным поручением на бумажном носителе, оформленным печатью и подписями распорядителя счета в соответствии с заявленными кредитной организацией (филиалом) образцами. ЭПД сокращенного формата содержит часть реквизитов, обязательных для совершения операций по счетам в подразделении расчетной сети Банка России.

Магнитный носитель (дискету) с ЭПД кредитная организация представляет вместе с двумя экземплярами описи магнитных носителей (дискет), составленной на бумажном носителе в произвольной форме. В описи указывается общее количество и номера магнитных носителей (дискет), а также общее количество и сумма ЭПД, входящих в состав каждого магнитного носителя (дискеты). Опись оформляется печатью и подписями распорядителей счетом в соответствии с заявленными кредитной организацией (филиалом) образцами.

Порядок осуществления расчетных операций по счетам межфилиальных расчетов между подразделениями одной кредитной организации.

Расчетные операции кредитной организации между головной организацией и филиалами, а также между филиалами осуществляются через счета межфилиальных расчетов.

Внутрибанковские правила оформляются в виде отдельного документа, утверждаются исполнительным органом кредитной организации и должны содержать:

1. порядок открытия, закрытия и пополнения (увеличение остатка пассивного счета) счетов межфилиальных расчетов;

2. процедуру идентификации каждого участника расчетов в системе межфилиальных расчетов кредитной организации (системе технических, телекоммуникационных средств и организационных мероприятий, обеспечивающих возможность проведения расчетных операций между подразделениями кредитной организации) при осуществлении расчетов (обмен карточками с образцами подписей и оттиском печати, применение аналогов собственноручной подписи в виде кодов, паролей, электронной подписи и т.п.);

3. описание документооборота, порядок передачи и обработки расчетных документов при проведении операций по счетам межфилиальных расчетов, а также последовательность прохождения документов между подразделениями кредитной организации;

4. порядок экспедирования расчетных документов;

5. порядок установления ДПП при проведении расчетных операций исходя из документооборота между подразделениями кредитной организации;

6. порядок проведения расчетных операций подразделениями кредитной организации при перераспределении денежных средств;

7. порядок ежедневной выверки расчетов между подразделениями кредитной организации по счетам межфилиальных расчетов и по перераспределению денежных средств;

8. порядок действий подразделений кредитной организации при поступлении расчетного документа для осуществления платежа позже установленной ДПП, несвоевременном получении или неполучении подтверждений о совершении расчетной операции по техническим причинам либо в связи с возникновением форс-мажорных обстоятельств;

При отсутствии корреспондентского субсчета в Банке России и корреспондентских счетов в других кредитных организациях филиал проводит все расчетные операции через счета межфилиальных расчетов, открытые в подразделениях кредитной организации, имеющих корреспондентские счета (субсчета) в Банке России. Кроме того, филиал может открывать счета межфилиальных расчетов в других филиалах кредитной организации, если это предусмотрено Правилами построения и функционирования расчетной системы кредитной организации.

Порядок отражения операций по счетам межфилиальных расчетов

Отражение в бухгалтерском учете кредитных организаций операций по счетам межфилиальных расчетов, осуществляемых в один день. В банке - отправителе платежа:

Дт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30301 "Расчеты с филиалами, расположенными в Российской Федерации"

или Дт 30301 "Расчеты с филиалами, расположенными в Российской Федерации"

Кт счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

В банке - исполнителе платежа:

Дт 30302 "Расчеты с филиалами, расположенными в Российской Федерации"

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

или Дт счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30302 "Расчеты с филиалами, расположенными в Российской Федерации"

Отражение в бухгалтерском учете кредитных организаций операций по счетам межфилиальных расчетов при несовпадении даты списания средств со счета клиента с ДПП.

В банке - отправителе платежа.

В день списания средств со счета клиента:

Дт счета клиента, корреспондентского счета (субсчета) кредитной организации (филиала)

Кт 30220 "Средства клиентов по незавершенным расчетным операциям"

Преимущества расчетов по межбанковским корреспондентским счетам заключаются в следующем:

Во-первых, это отвечает интересам клиентов, которые имеют устойчивые контрактные отношения с клиентами других банков. С самого начала корреспондентские отношения устанавливаются именно для предоставления услуг клиентам. При открытии корсчета банк может купить определенные услуги для клиентов гораздо дешевле, нежели осуществлял бы их сам, главным образом за счет экономии на масштабах.

Во-вторых, значительно ускоряются расчеты, так как осуществляются напрямую, без промежуточных звеньев. Оперативности расчетов способствует использование в отношениях между корреспондентами системы электронных платежей или телексной связи.

В-третьих, при широких корреспондентских отношениях появляются условия для проведения клиринга (зачета взаимных поручений банков, как правило, посредством открытия счета в одном каком-либо крупном банке). Проведение клиринга между банками-корреспондентами позволяет минимизировать остатки средств на корсчетах, а значит, высвободить часть их в расчетах и использовать для получения дохода. Однако нормативная база таких платежей практически отсутствует, что обусловливает усиление возникающих при этом рисков.

В-четвертых, расширяются возможности для активной работы на рынке и применения целого набора финансовых инструментов. С одной стороны, крупный банк может привлечь в качестве остатков по корсчетам значительные средства и использовать их на разнообразные операции. Большая корреспондентская сеть позволяет банку осуществлять вексельное обращение. С другой стороны, банки-клиенты могут, имея в качестве обеспечения на корсчетах остатки, получать кредиты под операции, которые осуществляет основной банк.

Однако разветвленная система обусловливает рассредоточение денежных средств по многочисленным банкам - корреспондентам. Расчеты по межбанковским корсчетам менее поддаются контролю со стороны ЦБ РФ, а значит, и более подвержены риску.

Похожая информация.

Основой безналичных расчетов являются межбанковские расчеты. Система безналичных межбанковских расчетов регулируется Центральным банком РФ, правовой режим ее функционирования регламентируется Положением ЦБРФ о безналичных расчетах в Российской Федерации, от 03.10.2002 г. №2-П, часть II, часть III. Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

1) корреспондентских счетов (субсчетов), открытых в Банке России;

2) корреспондентских счетов, открытых в других кредитных организациях;

3) счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

4) счетов межфилиальных расчетов, открытых внутри одной кредитной организации. Основной объем расчетных операций кредитных организаций осуществляется по их корреспондентским счетам, открытым в Банке России. Для их проведения Банком России в 1992 г. была создана широкая сеть расчетно-кассовых центров (РКЦ). Для осуществления расчетов каждая кредитная организация открывает в РКЦ по месту своего нахождения один корреспондентский счет. Расчетные отношения между кредитными организациями и Банком России регулируются договором корреспондентского счета. Договор счета определяет порядок расчетного обслуживания, права и обязанности кредитной организации и Банка России; способ обмена расчетными документами; порядок оплаты за оказываемые Банком России расчетные услуги; ответственность сторон за исполнение обязательств по договору. Для открытия корреспондентского счета кредитная организация представляет в РКЦ: заявление на открытие счета; копию лицензии на осуществление банковских операций; копии учредительных документов; копию выписки о перечислении средств с временного накопительного счета на основной корреспондентский счет; кандидатуры руководителя и главного бухгалтера; свидетельство о постановке на учет в налоговом органе; справку о постановке на учет в Фонде обязательного медицинского страхования; извещение страхователя Фонда социального страхования; карточку с образцами подписей руководителя, главного бухгалтера и уполномоченных должностных лиц; письмо о постановке на учет в Едином государственном регистраторе предприятий и организаций. Операции по корреспондентским счетам осуществляются на основании расчетных документов на бумажных носителях или в электронном виде. Кредитная организация представляет в РКЦ сводное платежное поручение, которое является письменным распоряжением кредитной организации-плательщика о списании с корсчета суммы денежных средств. Сводное платежное поручение представляется отдельно по каждому виду платежа и по каждой очередности. Прием расчетных документов Банком России осуществляется независимо от остатка средств на счете кредитной организации. При достаточности денежных средств на корреспондентском счете для удовлетворения всех предъявленных требований, списание средств осуществляется в порядке поступления распоряжений владельца счета. При недостаточности денежных средств операции по списанию средств осуществляются в соответствии с очередностью, установленной законодательством. Расчетные документы помещаются в картотеку неоплаченных расчетных документов к корреспондентскому счету. Подтверждение совершения операции (списание или зачисление средств на корсчет) осуществляется выпиской из корреспондентского счета, выданной РКЦ. При получении выписки из корреспондентского счета кредитная организация зачисляет денежные средства клиенту. Платеж, осуществляемый кредитной организацией через РКЦ, считается: а) безотзывным - после списания средств с корсчета; б) окончательным - после зачисления средств насчет получателя. Основанием для закрытия корсчета в РКЦ является расторжение договора счета. Сущность порядка организации межбанковских расчетов проявляется в принципах его организации:

Платежи по корреспондентским счетам кредитных организаций осуществляются при наличии и в пределах денежных средств по ним;

Операции по корреспондентским счетам совершаются только на основании предоставляемых банками сводных платежных поручений и прилагаемой к ним описи расчетных документов;

В процессе осуществления расчетных операций должны обеспечиваться синхронность и тесная взаимоувязка в проведении соответствующих сумм по балансам банков и обслуживающих их расчетных центров;

Средства зачисляются банками на счета клиентов при условии проведения соответствующих операций по их корреспондентским счетам в расчетных центрах;

Расчеты между банками считаются завершенными только при условии отражения их сумм по корреспондентским счетам;

Контроль за правильностью совершения расчетов между хозорганами осуществляют банки;

Контроль за правильностью и полнотой завершения расчетов между банками осуществляют расчетные центры Центрального банка. Для осуществления платежей и расчетно-кассового обслуживания клиентов банки по поручению друг друга устанавливают между собой отношения, получившие название корреспондентских, а их участники банков-корреспондентов. Корреспондентские межбанковские операции - это всевозможные формы сотрудничества между двумя банками, которое основывается на корректном, честном выполнении взаимных поручений. Иными словами, предметом корреспондентского дела является отношение между двумя банками, связанными между собой деловыми отношениями. Необходимость установления корреспондентских отношений, прежде всего, связана с предоставлением услуг клиентам банков. В мировой практике операция, основывающаяся на обслуживании клиентов, получила название "базисной" операции. Базисная операция представляет собой осуществление платежей по корреспондентскому счету банка-респондента, ведущегося в банке-корреспонденте. Другой причиной установления между банками корреспондентских отношений является проведение собственных операций банков (межбанковские операции). Формами межбанковских операций являются:

1) операции по купле-продаже иностранной валюты;

2) краткосрочные кредитные операции;

3) образование вкладов;

4) хранение ценных бумаг;

5) клиринговые расчеты. Взаимоотношения между кредитными организациями при осуществлении расчетных операций по корреспондентским счетам оформляются соответствующим соглашением - договором корреспондентского счета, заключенным между сторонами. В нем предусматриваются:

1) порядок установления одной календарной даты перечисления платежа при проведении расчетных операций;

2) правила обмена документами (на бумажных носителях, в виде электронного документа);

3) обязательства банка-исполнителя направлять банку-отправителю подтверждение о совершении расчетной операции для ее отражения по корреспондентскому счету в банке-респонденте одной датой;

4) обязательства банка-респондента по пополнению корреспондентского счета для оплаты расчетных документов;

5) кредитование счета банком-корреспондентом;

6) условия расторжения договора. Для осуществления межбанковских корреспондентских отношений используются счета "ЛОРО" и "НОСТРО". Счет "ЛОРО" - это счет банка-респондента в банке-корреспонденте. Счет "НОСТРО" - это счет банка - корреспондента в банке-респонденте.

Операции по списанию денежных средств с корреспондентского счета "ЛОРО" осуществляются банком-корреспондентом по платежному поручению банка-респондента. Основанием для осуществления расчетных операций по корсчету в банке-отправителе являются расчетные документы клиента и по собственным операциям банка-респондента и составленное на их основе платежное поручение, а в банке-исполнителе - экземпляр платежного поручения банка - отправителя и приложенные к нему расчетные документы клиентов и по собственным операциям банка-отправителя. Закрытие корреспондентского счета производится при расторжении договора. Другим способом осуществление межбанковских расчетов является осуществление платежей путем взаимозачета платежных обязательств и требований банка через клиринговое учреждение. Клиринговое учреждение - небанковская кредитная организация, осуществляющая на основании специальной лицензии Банка России: а) обмен платежными документами между банками-участниками; б) расчет чистых позиций банков-участников. Главной отличительной особенностью клиринговых центров (расчетных палат) перед обычными банками является наличие специальной лицензии Банка России, которая не дает им права производить кредитные операции, что позволяет обеспечивать надежность проведения платежей через небанковские кредитные организации.

Основным направлением деятельности расчетных палат является проведение региональных и внутри региональных расчетов. Для ускорения проведения платежей банки вступают в корреспондентские отношения с расчетными палатами. Возникает схема, при которой взаимозачет производится между банками-корреспондентами в расчетных центрах. Существует несколько концепций клиринговых схем:

Двусторонний взаимозачет без централизованного контроля за величиной чистых позиций с самостоятельным подкреплением корреспондентских счетов;

Двусторонний взаимозачет с централизованным контролем за величиной чистых позиций;

Двусторонний взаимозачет с депонированием обеспечения в клиринговом центре;

Многосторонний взаимозачет с предварительным депонированием денежных средств на счетах участников в клиринговом учреждении;

Многосторонний взаимозачет без предварительного депонирования денежных средств на счетах участников в клиринговом учреждении;

Внутрибанковский взаимозачет. Одногородние межфилиальные расчеты. Расчеты между учреждениями банка. Общими чертами данных схем являются наличие единого вычислительно-коммуникационного блока в клиринговой палате, контроль клиринговой палаты за электронно-цифровым платежным документооборотом, поддержка и обслуживание всех технических решений. Клиринговые схемы существенно уменьшают (за счет процедуры взаимозачета) потребность в величине остатков на ностро-счетах участников без снижения объемов проводимых платежей. На территории Российской Федерации в настоящее время работают следующие небанковские кредитные организации (клиринговые палаш): Банковские информационные технологии, г. Тула; Биржевой расчетный центр, г. Москва; Городской расчетный центр, г. Курган; Лукойл расчетная электронная палата, г. Москва; Межбанковский расчетный центр, г. Владивосток; Международная расчетная палата, г. Москва; Межрегиональный расчетный центр, г. Москва; Московский клиринговый центр, г. Москва и другие. Расчетные операции кредитной организации между головной организацией и филиалами, между филиалами внутри кредитной организации осуществляется через счета межфилиальных расчетов. По счетам межфилиальных расчетов подразделения кредитной организации проводят платежи по всем банковским операциям. При отсутствии корреспондентского субсчета в Банке России и корреспондентских счетов в других кредитных организациях филиал проводит все расчетные операции через счета межфилиальных расчетов, открытые в подразделениях кредитной организации. Расчеты внутри кредитной организации регулируются Положением о филиале и Правилами построения расчетной системы кредитной организации. Внутрибанковские правила оформляются отдельным документом, который должен содержать следующее:

1) порядок открытия, закрытия и пополнения счетов межфилиальных расчетов;

2) процедуру идентификации каждого участника расчетов;

3) порядок документооборота;

4) порядок перераспределения денежных средств между подразделениями кредитной организации;

5) порядок урегулирования взаимной задолженности;

6) другие вопросы.

Межбанковские расчеты

– это финансовые операции, осуществляемые банками в результате экономического взаимодействия, которые предполагают осуществление расчетов и платежей по поручению одного из банков за счет другого. Эта система организации платежей осуществляется путем открытия корреспондентских счетов между учреждениями, чтобы обеспечивать выполнение денежных требований или обязательств, а также обеспечивать экономические связи, которые появляются между банковскими структурами.

Между Центральным банком и коммерческими банками эти расчеты осуществляются в обязательном порядке. А между коммерческими банками – на добровольной основе.

Основная задача межбанковских расчетов – обеспечить необходимое количество денег для выполнения операций и обслуживания клиентов, в случае, если собственных активов недостаточно.

Корреспондентские счета отличаются по принципу централизации или децентрализации.

Централизованные корреспондентские счета

– те, что открыты в ЦБ, на них отражаются финансовые операции, осуществляемые коммерческими банками между собой.

Децентрализованные корреспондентские счета

– это внутренние счета, которые коммерческие банки открыли, минуя Центральный банк.

Виды межбанковских расчетов

МБР принято осуществлять следующими методами:

Прямые корреспондентские отношения

Представляют собой договорные отношения между двумя или несколькими коммерческими банками об осуществлении платежей и расчетов, о предоставлении кредитов , оказании инвестиционных и иных услуг. Корреспондентские отношения обычно сопровождаются открытием взаимных счетов или в одностороннем порядке.

Расчеты через расчетно-кассовые центры

В РФ расчеты осуществляются в основном через корреспондентские счета, открытые в расчетно-кассовых центрах – структурных подразделениях ЦБ. Это позволяет четко проследить и разграничить функции контрагентов и посредников при платеже и их ответственность.

Для этих целей каждая кредитная организация, имеющая лицензию на осуществление банковских операций , открывает по месту своего нахождения один корреспондентский счет в подразделении расчетной сети ЦБ.

На корреспондентском счету находятся собственные деньги банка, уставный, резервный, страховой и другие фонды.

Через корреспондентские счета в ЦБ осуществляются следующие операции:

– кредитные, кассовые, расчетные операции клиентов;

– функционирует межбанковский рынок ценных бумаг , межбанковских кредитов и депозитов, а также кассовые операции с эмиссионным банком;

– операции самого коммерческого банка.

Расчеты через клиринговые структуры

Клиринг – система экономических отношений, при которых денежные претензии (дебиторская задолженность) участников погашаются их же денежными обязательствами (кредиторская задолженность) без использования реальных денег или с их минимальным использованием. То есть, это зачет взаимных требований и обязательств.

К этому виду межбанковских расчетов прибегают для уменьшения рисков, связанных с этими расчетами, а также для уменьшения потребности коммерческого банка держать большие резервы в Центральном банке.

Преимущества